Settimana di trading priva di qualsiasi spunto significativo per il metallo giallo.

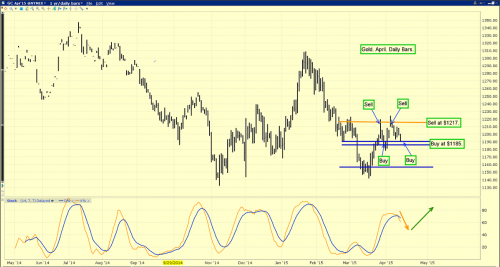

Le quotazioni dell’oro rimangono avviluppate in un ristretto intervallo di variazione compreso tra un’area di supporto a $1.185,00 e una resistenza posta a $1.217,00 per oncia (grafico sotto).

A livello grafico puoi difatti notare che nel mese di aprile i prezzi dell’oro espressi in dollari americani si spiegano entro una fascia rettangolare che indica l’assoluta mancanza di direzione delle quotazioni.

Rispetto alle quotazioni rilevate nel mese di marzo, l’oro e’ riuscito ad scostarsi dal supporto posto a $1.150,00; per converso non e’ riuscito ancora a sfondare verso l’alto l’area di forte resistenza a $1.217,00 come indicato sopra.

L’intervallo di variazione (canale) di lungo periodo dell’oro, ovvero a sei anni, e’ compreso tra un massimo di $1.921,00 (ovvero -37% dal suo “top”) e un minimo a $705,00 (ovvero +70% dal suo “bottom”).

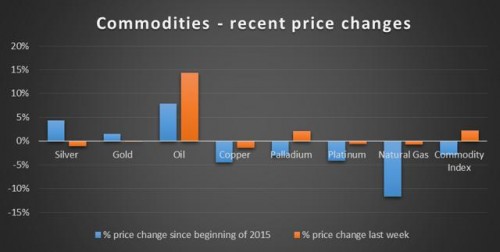

Se confrontiamo i prezzi di oro e argento da inizio 2015 con i prezzi medi delle altre materie prime, possiamo notare che entrambi i metalli preziosi monetari hanno retto bene i primi mesi dell’anno, a fronte di notevoli cali riscontrati sul rame, palladio, platino, gas naturale e materie prime in generale (grafico sotto).

Questo aspetto assume particolare rilievo in relazione al recente andamento rialzista a del Dollar Index.

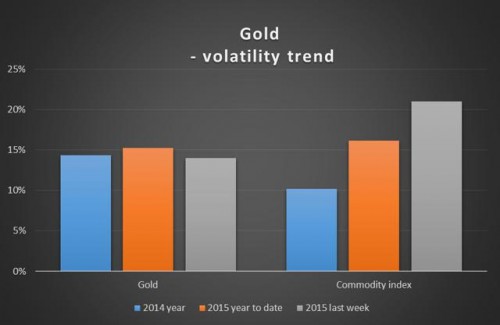

Anche l’indice di volatilita’ delle quotazioni dell’oro e’ relativamente stabile rispetto all’andamento delle altre “commodities” (grafico sotto).

Nel breve termine possiamo prevedere che le quotazioni non rifletteranno ulteriori rilevanti spunti rialzisti, anche se il metallo giallo potrebbe trarre profitto da un imminente default della Grecia (con relativa adozione della Dracma – o Nuova Dracma e contestuale uscita dall’Euro).

Quando le quotazioni dell’oro espresse in dollari potrebbero fuoriuscire definitivamente dai minimi quadriennali? (la quotazione massima, a livello storico, dell’oro, e’ stata raggiunta a settembre 2011, a $1.921,00)

Se diamo un’occhiata al grafico su base stagionale a lungo termine dell’oro (sui 34 anni e sui 15 anni), ci accorgiamo che le quotazioni del metallo giallo, tendono a rimanere piuttosto stabili nei primi otto mesi dell’anno, con un minimo a luglio, per poi partire all’attacco al rialzo proprio all’inizio del mese di settembre (grafico sotto).

Quindi se i cicli storici si ripeteranno, la fuoriuscita definitiva dal minimo quadriennale potrebbe realizzarsi iniziando da settembre 2015.

[divider]

LE ATTUALI POLITICHE MONETARIE ESPANSIVE: VERSO LA DISTRUZIONE DELL’ECONOMIA REALE E DEL RISPARMIO

Come scrivevamo in un articolo pubblicato a marzo, governi e banche centrali da 30 anni a questa parte non hanno investito nel miglioramento dei processi produttivi nell’economia reale (come fece il Giappone, nel primo dopoguerra), nell’efficienza dei mercati tramite la massimizzazione delle virtu’ della vera concorrenza in opposizione a oligopoli e monopoli; ne’ hanno investito nel perfezionamento dei prodotti.

Ti pregherei di approfondire il contenuto del breve studio di cui sopra perche’ questo vuole essere un approfondimento di quell’articolo, circa gli effetti perversi delle politiche monetarie messe in atto dal nostro sistema finanziario in combutta con il sistema politico che gli regge la coda.

Quindi: negli Stati Uniti i tassi d’interesse sono ai minimi storici da 55 anni a questa parte.

Il concetto che sta alla base delle teorie delle Banche Centrali e’ il seguente: bassi tassi d’interesse stimolano la richiesta di finanziamenti e linee di credito, il calo dei tassi incentiva l’ulteriore indebitamento (si pagano i debiti contratti……….contraendo ulteriori debiti a tassi inferiori…e indebitandosi ulteriormente….), si gonfiano bolle speculative (azionario e obbligazionario) creando un fittizio “effetto ricchezza”, e si rinvia il default degli Stati Sovrani e delle aziende ultraindebitate, posticipando, quindi, il collasso finale del sistema finanziario ed economico globale.

Nessuna vera riforma di quelle accennate sopra e’ stata messa mai in atto, solo politiche monetarie espansive.

Ma sul lungo termine, se non sono adottate le politiche virtuose sopra accennate (stimolo della concorrenza, innovazione di processi e prodotti, innalzamento della produttivita’, incentivo al risparmio per la formazione del capitale futuro ecc.), la politica dei tassi d’interesse a zero (ZIRP – Zero Interest Rate Policy) non puo’ rimettere in moto l’economia: queste sono politiche monetarie patologiche e cancerogene.

Non possono mutare i destini dell’economia reale, solo mitigarne gli effetti negativi nel breve termine, mentre i problemi (esplosione del debito globale e persistente stagnazione economica) si ingigantiscono e diventano difficilmente risolvibili.

Tentare di risolvere i giganteschi problemi dell’economia reale, solo il tramite di continue iniezioni di liquidita’, non risolleva la produttiva’ e comporta la distruzione del capitale accumulato, esacerbando la crisi economica.

Dai un’occhiata al grafico qui sotto: mostra l’offerta di moneta in USA (money supply, in verde) e il calo dei tassi d’interesse (linee rosse e blu).

Ora, verifichiamo l’effetto distorsivo di queste politiche monetarie ultraespansive, per esempio negli USA, ma l’esempio delle politiche espansive americane potrebbe essere esteso ovunque.

Bassi tassi d’interesse non remunerano piu’ il capitale (risparmio);

I prezzi al consumo alimentari risultano essere in netto rialzo nonostante i ribassi dei tassi d’interesse. Ah, dimenticavo: i prezzi degli alimentari, sono “depurati” dal tasso d’inflazione reale, perche’ “componente volatile”, pertanto non meravigliarti che i prezzi del cibo aumentano quando vai al supermercato nonostante i tassi d’inflazione ufficiali ti dicono il contrario;

L’effetto combinato di risparmio NON remunerato e rialzo del tasso “reale” d’inflazione (quindi comprensivo della componente alimentare ed energetica), distrugge il capitale che non ha piu’ modo di riprodursi e quindi impoverisce la societa’; senza risparmi declinano investimenti di lungo periodo e fiducia nel futuro; per converso aumenta l’indebitamento tossico, quello per consumi di breve termine;

La velocita’ di circolazione del denaro (velocity of money), e’ ai minimi storici: se l’economia “gira” come di dicono, e “gira” grazie alla leva monetaria, perche’ il denaro non “gira”, non “circola” tra gli operatori economici e tra i consumatori?

Cresce l’indebitamento totale (pubblico e privati) verso il sistema finanziario; nel 1975, l’indebitamento totale negli USA era pari a 2,5 trilioni di dollari, ora e’ giunto all’astronomica cifra di oltre 58 trilioni e si avvia verso i 60 trilioni;

Guarda il tasso di inattivita’ (disoccupazione) fra gli uomini di eta’ compresa tra i 25 e i 54 anni; e’ in paurosa crescita, dal 2008-2009 (anno della crisi dei mutui subprime);

Il tasso di proprietari di prima casa, negli USA e’ sceso ai minimi da 20 anni a questa parte.

La situazione economica degli USA non si discosta da quella dell’economia globale: la massa monetaria sta crescendo in ogni angolo del pianeta (grafico sotto), ma l’economia reale sta crollando e con essa consumi e occupazione.

[divider]

CONCLUSIONE

Le politiche monetarie espansive se non sono accompagnate da vere riforme dell’economia reale intensificano e acutizzano la crisi dell’economia stessa, distruggendo il capitale e il risparmio, che a causa della politica a tassi zero, non e’ piu’ remunerato e quindi eroso dall’inflazione.

L’economia reale globale sprofonda nella recessione e nell’indebitamento perpetuo verso il sistema finanziario: queste politiche monetarie varate dalle Banche Centrali e salutate come la panacea di tutti i mali, non stanno risolvendo i problemi dell’economia reale, anzi ne stanno prolungando l’agonia e ritengo che ci porteranno dritti verso la prossima grande crisi finanziaria mondiale.

7 risposte

Seguendo le quotazioni in €, a me non sembra che la settimana appena trascorsa sia totalmente priva di spunti significativi. Proprio nel corso di questi ultimi giorni, credo si possa ipotizzare che sia arrivata a conclusione una correzione e che siamo di nuovo ripartiti a ribasso

verso il minimo del 20 febbraio. Da qui’ a 1-2 mesi sapremo.

Bravo Alfredo, hai previsto con un giorno di anticipo la caduta. Non è che hai previsto pure l’arrivo di tale ribasso?

Effettivamente, sembra che Alfredo abbia visto giusto.

Ragazzi questo e solo la quiete prima della tempesta state a vedere il secondo semestre dell anno cordiali saluti

Tempesta bearish o tempesta bullish?

….chi si aspettava il cambio a 0.70 mi sa che è stato deluso…..chi si aspettava l’oro in euro a 40 con l’oro in dollari a 1250/1300 pure…..quando definitivamente la Grecia (logicamente) annuncerà di rimanere in Europa aspettiamoci l’oro in euro a 30-32 anche con l’oro in dollari a 1150-1200….vabbè aspettiamo, se non sono io preoccupato avendo comprato ai minimi del 2014 spero non lo sia chi ha comprato prima del 2013….

Sinceramente mi aspettavo un cambio a 1,066 o più sotto, ma vedo che continua a salire. Di certo non mi aspettavo scendesse così repentino anche in dollari, sarà questa la fermata verso i 1086?qualcuno mi sa dire l’argento che fermata avrà in dollari?