Mi chiedi come potrei sintetizzare in poche parole l’andamento delle quotazioni dell’oro espresse in dollari americani questa settimana?

Secondo me, paragonando questo trend con quello appena trascorso la settimana precedente: ovvero, “noioso” e privo di occasioni significative.

Innanzitutto, cominciamo con l’analizzare il grafico giornaliero del metallo giallo (sotto).

Come puoi notare, quello che vediamo configurarsi e’ una classica struttura dell’analisi tecnica, identificata come testa e spalle.

In genere, il testa e’ spalle e’ una figura d’inversione che si presenta dopo un prolungato trend, rialzista o ribassista.

A livello personale, non sono in grado di dirti se la configurazione tecnica che sta disegnando l’oro, pertanto, e’ indice di imminente rialzo o ribasso delle sue quotazioni.

Per quale ragione?

Dai un’occhiata al grafico dell’oro di lungo periodo, proprio qui sotto.

Come potrai notare, la direzione dominante del metallo giallo, da due anni a questa parte, denota un’assenza precisa di un trend; quindi e’ corretto parlare di trend laterale dell’oro.

Da un biennio, l’oro transita nel canale di prezzi compreso tra un “top” a $1.400,00 circa e un “bottom” a $1.140,00; in questo lasso di tempo, ho conteggiato un consistente numero di figure tecniche “testa e spalle” come quella attuale, ma che non hanno impresso alcuna direzione di movimento all’oro, ne’ rialzista ne’ ribassista.

Non sempre le figure individuate dall’analisi tecnica dei mercati, si sviluppano secondo i criteri canonici studiati nei libri di testo.

Anche gli indicatori tecnici RSI e MACD non ci forniscono alcun suggerimento che sia in grado di farci prevedere l’andamento a breve termine dell’oro: entrambi sembrano quasi appiattiti e privi di direzione.

Le ragioni fondamentali, per possedere oro e argento fisico sul lungo termine, rimangono intatte.

Stati Sovrani e grandi enti finanziari internazionali stanno facendo incetta di metalli preziosi.

L’india ha importato ben 100 tonnellate di oro nel mese di aprile; la Russia e’ ritornata in modo aggressivo, di nuovo dopo i record dell’anno scorso, all’acquisto di oro fisico, portandoli ai massimi da sei mesi a questa parte.

Infine: ti consiglio di leggere questo articolo; a livello personale mi lascia aperti piu’ quesiti che risposte.

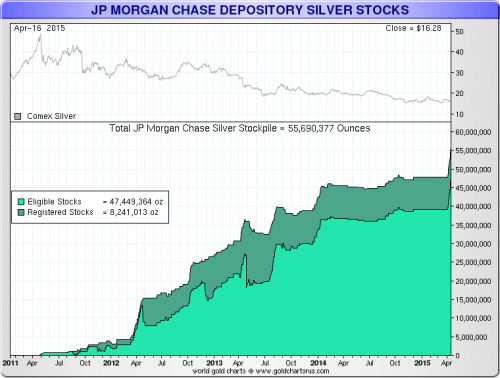

Perche’ JP Morgan, una delle banche d’affari piu’ potenti di tutto il pianeta, una delle banche Regine” del Comex di New York, piu’ volte accusata di “manipolare” al ribasso il prezzo dell’oro e dell’argento tramite il mercato dell’oro finanziario, ha improvvisamente accelerato l’accumulo di argento fisico nei suoi depositi, ed e’ ora la seconda maggior depositaria di argento dopo l’India!

Guarda il grafico sotto: le scorte di argento, presso i magazzini della JP Morgan, sono ai massimi da quattro anni a questa parte.

In meno di quattro anni JP Morgan ha accumulato oltre 55 milioni e 690 mila once d’argento!

Di nuovo: per quali motivi JP Morgan sta accumulando da anni ingenti quantitativi di argento fisico?

JP Morgan, mantiene posizioni “corte” (short – ovvero in vendita) sul mercato dell’argento finanziario e “lunghe” (long – ovvero in acquisto) sul mercato dell’argento fisico: tento di abbozzare una risposta al riguardo.

A mio avviso, JP Morgan prevede che la manipolazione ribassista dell’argento non potra’ durare ancora a lungo, per le piu’ disparate ragioni (una delle quali puo’ essere il “picco dell’argento”, ma forse non l’unica e non la fondamentale); e quindi si prepara, in anticipo, a realizzare grandi profitti, accumulando le maggiori riserve d’argento fisico della Storia.

[divider]

LA FINE DEL DOLLARO COME VALUTA DI RISERVA E L’ATTUALE CICLO DELL’ORO: PRIMO TARGET A $5.000?

Svariati sono gli articoli e gli studi che abbiamo affrontato qui su Deshgold, circa il declino del dollaro americano come valuta di riserva mondiale, prendendo in considerazione anche il ruolo storico del petrodollaro; abbiamo anche preconizzato la fine dell’era americana e quella delle sue periferie imperiali.

Riassumo i concetti esposti nei link degli articoli di cui sopra.

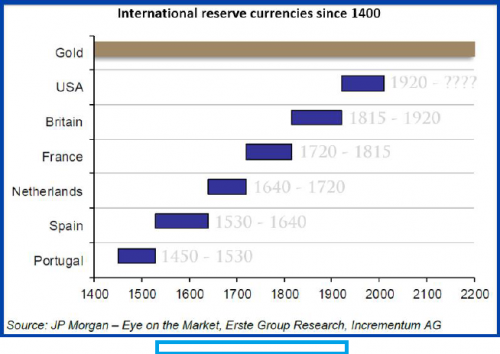

Dal 1400 a oggi, i cicli storici delle valute di riserva, ci indicano come le sei valute di riserva mondiale storicamente apparse, sono durate, a questo titolo, una media di 94 anni l’una (grafico sotto).

Il biglietto verde, quest’anno, e’ entrato nel suo 94esimo anno a titolo di valuta di riserva globale……

Le probabilita’ che entro 3 – 5 anni giunga a conclusione il ciclo storico del dollaro a titolo di riserva globale sono assai elevate.

E’ la legge dei cicli storici a farmelo prevedere.

L’oro che e’ inversamente correlato in termini di quotazione al dollaro USA, come reagira’, approssimandosi il ciclo del dollaro americano verso il suo declino?

Dai un’occhiata al grafico sotto.

Nel primo rettangolo verde, e’ raffigurato il mercato toro dell’oro degli anni ’70 del secolo scorso.

Come puoi vedere, la “prima gamba” rialzista di quel mercato, parti’ dal 1971 al 1974.

Da gennaio 1974 a marzo del 1976, il mercato dell’oro subi’ una forte correzione (pullback); molti analisti finanziari, a quel tempo, interpretarono il movimento ribassista, come punto terminale del mercato rialzista del metallo giallo, iniziato nel 1971.

In realta’, da aprile 1976, prese l’avvio la “seconda gamba” del mercato toro dell’oro, che termino’ ai massimi delle sue quotazioni, nel 1980.

A mio modo di vedere, entro il prossimo quinquiennio, il dollaro americano iniziera’ il suo declino storico in termini di valuta di riserva, e questo inneschera’ un’accelerazione nelle quotazioni del metallo giallo, dando luogo alla “seconda gamba” dell’attuale ciclo rialzista partito nel 2000.

La “seconda gamba” del ciclo toro dell’oro, potrebbe aver luogo a partire da settembre, quando il metallo giallo avra’ terminato il mini-ciclo ribassista quadriennale (2011 – 2015).

Questa fase ribassista nel ciclo attuale sta per terminare, esattamente come quella riscontrata da gennaio 1974 a marzo 1976.

Io ho stabilito un primo target a $5.000,00 per oncia entro la fine del 2020.

Cio’ non significa che il Ciclo Naturale rialzista dell’oro possa protrasi anche oltre 1 o 2 anni da quanto prevede il sottoscritto.

E non posso escludere che le quotazioni dell’oro giungano anche a picchi di $7.000,00 o $10.000,00 per oncia; sappi che nei prossimi anni, andremo incontro al caos valutario e al probabile varo di un nuovo assetto monetario globale.

Tutto dipendera’ dai ritmi delle espansioni monetarie e creditizie che le Banche Centrali rilasceranno sul mercato.

Di una cosa sono sicuro: il sistema monetario a “corso forzoso” e’ destinato, secondo la legge dei cicli storici, a terminare.

Se avrai accumulato oro e argento fisico, acquistato per detenerlo a lungo termine, il tuo patrimonio non solo ne’ uscira’ intatto, ma addirittura rafforzato dal disastro finanziario che attende l’umanita’ lungo il suo cammino.

10 risposte

Vi confesso che ieri sono rimasto veramente….non so usare il termine, il più appropriato è ‘bastonato’…..il mio più caro amico è da sette mesi esatti che ha dato i suoi soldi in gestione ad un consulente finanziario (….uno di quelli che nella pubblicità in tv fa il cerchio con il bastone….) e gli ha fatto rendere poco più del 25% lordo…..sono contento molto per lui, ma ho pensato successivamente al mio oro in questi ultimi sette mesi……sono sconfortato e frastornato onestamente……

…Resisti Massimo, tu puoi, stiamo giocando la finale del campionato mondiale di calcio, il nostro avversario é forte ( Banca dei regolamenti internazionali Basilea – Svizzera ) siamo ai tempi supplementari, ci mancano solo i 5 calci di rigore.

Oppure:

Stiamo correndo la maratona olimpica e dopo 42 Km stiamo giá entrando allo Stadio per l’ultimo giro di 400 metri, la folla impazzita gridando Forza Massimo, Forza Massimo.

Un saluto cordiale.

…Una cosa posso dirle e senza il timore a sbagliarmi:

Il suo amico deve iniziare a bere molto caffé per stare sveglio preoccupandosi che dalla notte alla mattina esplodono tutte le bolle borsatili ( o borsistiche ???, scusi da 37 anni vivo in Messico ), dicevo mentre lei puó dormire sogni tranquilli, il suo patrimonio é salvo.

Huela lí, diceva il milanese:

7 mesi di investimento ed é giá preoccupato quando sua madre ce ne ha messi 9 ???

Calma bambini, questo é a lungo termine.

La pesca del pesce spada é un gioco di pazienza, quando il pesce tira tu devi allentare, poi quando si stanca tu devi tirare e alla fine il pescilino sfinito di lottare l’hai sulla barca.

Ci sono due tipi di investitori sull’oro e li chiamano ” mani forti e mani deboli ” cosicché le grandi banche stanno spaventando le mani deboli e convincendole a vendere, loro pagano i media per stampare notizie fasulle, in poche parole sono degli spaventa-pirla, peró noi siamo le mani forti, noi non ci arrendiamo.

Un saluto cordiale.

…Bravo Rick le prime sue righe sono molto realiste cioé: effettivamente di certo non c’é niente e con questo casino uno non sa piú neanche qual’ é il suo nome.

Io vivo in Messico e credo che fra non molto assumo un gruppo di indios e che inizino a fare la danza della pioggia, ” Unga Bunga Tunga “, cosí forse sto benedetto oro parte una volta per tutte.

Per quel che concerne la seconda metá dell’articolo, se nel 2020 – 2022 l’oro é a 5,000 – 7,000 le faró un monumento, bello, di bronzo, mi dica solo dove lo vuole, se fuori da casa sua o in qualsiasi altra parte.

Grazie, buona settimana

Ciao Danilo,

ti confesso che sono rimasto molto impressionato dall’ammontare degli acquisti di argento fisico da parte di JP Morgan.

Il Presidente e CEO di JP Morgan, Jamie Dimon, ha recentemente dichiarato, ai propri azionisti che “ci sara’ un’altra crisi finanziaria, uno tsunami finanziario”.

In quali forme distruttive si manifestera’ e quando, non e’ dato saperlo, ma che un Presidente della banca piu’ potente al mondo metta in guardia i propri azionisti, e’ un pessimo segnale per il mondo finanziario intero.

Dimon, affermando quanto sopra, non lo fa per semplici “presentimenti” personali, come potrebbe avere un uomo comune in merito alla situazione finanziaria mondiale: le sue dichiarazioni sono quelle di un leader finanziario-tecnocratico che conosce le concatenazioni degli eventi mondiali e i suoi riflessi finanziari.

Io ho letto la missiva di Dimon agli azionisti, molto lunga (39 pagine) ed elaborata: Dimon teme una contrazione delle concessioni di linee di credito da parte delle banche, crisi valutarie, crisi bancarie a causa dell’alta esposizione di molte banche d’affari nei mercati degli strumenti derivati; forse quello che piu’ lo spaventa e’ una “crisi del credito” (credit crunch) che inevitabilmente si riflettera’ in una nuova ondata di espansioni monetarie da parte delle banche centrali.

JP Morgan si e’ preparata (tramite appositi “stress test”) ad assorbire lo shock di un’eventuale uscita della Grecia dalla zona Euro.

Dimon e’ spaventato anche dai bassi tassi d’interesse che stanno corrodendo i rendimenti dei fondi d’investimento e dei risparmiatori, nonche’ dall’entita’ del debito mondiale.

Teme anche l’acuirsi di crisi geopolitiche locali e addirittura mondiali.

Non e’ un caso che JP Morgan si sia posizionata in modo aggressivo sull’argento fisico: mai una banca d’affari ha acquistato tale ammontare di argento fisico nella storia.

Oro e argento fisico, faranno la differenza durante le prossime crisi finanziarie e geopolitiche.

Ciao

Riccardo Gaiolini

Ma dove le vai a pescare certe chicche! Grazie per rendercele manifeste. Sarà un caso che la Morgan non accumula oro ma argento che nessuno ha mai voluto, né considerato finora?(e nemmeno lo continuano a considerare).

Vi vedo invece alquanto pessimisti sui prezzi di arrivo da qui a cinque anni, visto che vi tenete così insignificantemente bassi.

Ciao Andrea,

Ti diro’ di piu’ sul contenuto della lettera di Dimon agli azionisti JP Morgan.

Il Presidente della grande banca Statunintense, e’ preoccupato che la prossima crisi finanziaria, possa essere esacerbata dall’ampio uso del “Trading ad Alta Frequenza” (High Frequency Trading – cioe’ la compravendita automatizzata ad alta frequenza di assets tramite computers e software e hardware programmati tramite funzioni algoritmiche, a investire in frazioni di secondo sugli assets piu’ disparati, azioni, obbligazioni, strumenti derivati, commodities.

Dimon si dice impensierito dall’utilizzo dei programmi HFT, soprattutto in caso di crisi finanziarie, perche’ potrebbero esasperare la volatilita’ dei mercati, diffondendo e ampliando i tassi di panico dei partecipanti.

Dimon e’ anche preoccupato dalla vulnerabilita’ delle infrastrutture informatiche attuali, che sono possibili oggetto di “cyberattacchi” potenzialmente devastanti.

Per quanto riguarda il “rischio di contrazione del credito a livello mondiale”, Dimon sostiene che, nell’eventualita’ di uno “tsunami finanziario”, i livelli di “rating” (cioe’ i livelli di “merito di credito” delle societa’ emittenti obbligazioni, quindi anche gli Stati Sovrani), sara’ destinato a deteriorarsi in modo grave e sostanziale.

Il deterioramento del “merito di credito” di Stati e Aziende, provochera’ la “crisi dell’elargizione di credito” (credit crunch) da parte del sistema finanziario, causando una tremenda crisi di liquidita’.

Per quale ragione? Per una ragione molto semplice.

Perche’ il sistema finanziario (banche), per ampliare l’elargizione delle linee creditizie ai propri clienti, devono chiedere l’autorizzazione alle rispettive banche centrali, in quanto l’esposizione al rischio di credito deve essere contenuta entro certi parametri, per non mettere a repentaglio la solvibilita’ finanziaria.

L’ampliamento della possibilita’ di concedere credito, e’ concessa dalle rispettive Banche Centrali, solo tramite contestuale erogazione di “collaterale” da parte della banca richiedente alla Banca Centrale.

Ovvero, la banca richiedente l’espansione della possibilita’ di erogare credito, deve concedere del “collaterale” (ovvero, titoli di stato ad elevato rating o equivalenti titoli “corporates”), alla Banca Centrale, che li detiene in deposito a garanzia della solvibilita’ della banca che ha richiesto il credito.

Se, a causa di una crisi finanziaria, il “merito di credito” di Stati e Aziende, tende a deteriorarsi, il sistema bancario non e’ piu’ in grado di concedere “collaterale” solido, cioe’ ai valori massimi, alle rispettive banche centrali, quindi chiudono le “finestre del credito”, causando una crisi di illiquidita’.

E’ quello che teme maggiormente Dimon, nonche’ le estreme conseguenze a cui un sistema finanziario mondiale gia’ sotto stress, potrebbe andare incontro.

Ciao

Riccardo Gaiolini

Aggiungo un’ultima annotazione, al pensiero di Dimon, espresso nella sua lettera agli azionisti.

Il concetto che vuole esprimere, si sostanzia nel fatto che, tutti i mercati, di qualsivoglia asset finanziario, anche il piu’ “sicuro”, oggi, sono estremamente vulnerabili e soggetti a tassi di volatilita’ mai riscontrati in passato.

Questo getta una luce sinistra sui futuri sviluppi di una o piu’ crisi finanziarie.

Dimon, sostiene (e approvo quanto afferma) che, durante la primavera e l’estate del 2013, la FED aveva iniziato a rendere noto ai mercati, che avrebbe, in un futuro molto recente, posto fine all’espansione monetaria (quantitative easing), cosi’ come l’abbiamo sperimentata dal 2008-2009.

Il mercato dei titoli di stato americani ne’ aveva risentito (e’ il mercato a cui la FED ha fatto ricorso con l’espansione monetaria, ovvero il Tesoro USA emetteva titoli di stato che la FED comperava e rilasciava al sistema finanziario in cambio di titoli obbligazionari “deteriorati”, ripulendo i loro bilanci in modo di riattiva il canale del credito che si era occluso durante la crisi).

Ma, annota Dimon, improvvisamente, il 15 ottobre 2014, forse a causa degli annunci della FED circa la fine del Quantitative Easing, le quotazioni dei Titoli del Tesoro USA sono crollati di ben 40 punti base in qualche minuto di contrattazioni.

Secondo JP Morgan, questo e’ un evento rarissimi, che, statisticamente, potrebbe accadere una volta ogni….3 miliardi di anni, in quanto un evento come il “crollo” delle quotazioni dei titoli USA di 40 punti base, in quel breve lasso di tempo, ha superato la deviazione standard statistica…….di ben 7 o 8 volte!

Tieni presente che, il mercato dei titoli di Stato USA e’ il piu’ liquido al mondo, eppure questo non ha evitato un “crollo” nelle quotazioni dello stesso!

L’introduzione di software e hardware ad “alta frequenza” (High Frequency Trading), in grado di vendere e comperare quote di attivi in frazioni di secondo, in assenza di qualsivoglia intervento umano, pone ulteriori problemi, incognite e quesiti sulla tenuta dell’intero sistema finanziario mondiale, soprattutto se sottoposto a gravi condizioni di stress.

Dimon sottolinea che, stante l’attuale grado di conoscenza dei mercati, e’ assolutamente imprevedibile riuscire a comprendere, oggi, la reazione dei software e hardware programmati per l’automazione delle compravendite a condizioni di tensioni dei mercati globali.

Ciao

Riccardo Gaiolini

Analyst & Research

Complimentiiii!!! Ma dove scovate queste notizie sconvolgenti ? Posso solo dire che oro e argento fisico sono sottovalutate e nei prossimi anni ci sara’ un impennata da brividi altro che 25 per cento lordo

Sembra che sia testa e spalle rialzista, anche se avrei preferito che fosse sprofondato a 1086 usd da cui poi sarebbe senz’altro ripartito, senza invece doverci attendere di nuovo delle successive cadute e risalite. Almeno avremmo testato il minimo in usd, visto che tanto deve ugualmente accadere prima o poi.