Uno dei piu’ grandi errori che possa fare un investitore che segue i Cicli Generazionali e’ quello di cambiare in corso d’opera le sue azioni, facendosi guidare da driver emotivi e non oggettivi.

Nel momento in cui decidi di cavalcare un Ciclo Generazionale, e’ bene avere chiare le motivazioni che ti portano in quel trend. E’ bene avere dati oggettivi e studi che ti confermano la bonta’ della tua scelta. Ma soprattutto e’ fondamentale conoscere (sin da subito) quali saranno i driver che ti faranno decidere di uscire da quel trend.

Dunque driver oggettivi, non emotivi. Se il trend prende una direzione contraria alla tua, ma i dati oggettivi (gli studi, i numeri) che ti hanno portato in quel trend non sono modificati, tu come ti comporti?

Fai in modo che prevalgano i driver emotivi (hai presente quel mal di pancia che viene quando vedi in perdita i tuoi investimenti?) o continui a seguire i dati oggettivi?

Mike Maloney dice:

“Se intendi diventare un investitore in base ai cicli, allora per definizione dovresti aspettarti la durata del ciclo”.

Benjamin Graham, dal canto suo afferma:

“Il segreto del tuo successo finanziario è dentro di te. Se diventi uno che pensa criticamente e che non crede ai fatti di Wall Street, e investi con fiducia paziente, puoi trarre vantaggio costantemente anche dai peggiori mercati al ribasso. Sviluppando disciplina e coraggio, puoi rifiutarti di permettere ai mutamenti di umore altrui di governare il tuo destino finanziario. In definitiva, il modo in cui si comportano i tuoi investimenti è molto meno importante del modo in cui ti comporti tu”.

Con una CULTURA FINANZIARIA di fondo;

mettendo in pratica con DISCIPLINA quanto appreso;

facendo della COERENZA nel perseguire l’OBIETTIVO una virtù di cui non vergognarsi;

avendo il CORAGGIO di portare avanti le proprie idee e convinzioni, resistendo alle sirene, nuotando controcorrente o cantando fuori dal coro una canzone che sembra non piaccia a nessuno…

…beh, se ci sono tutti questi ingredienti allora il sapore dolce della gratificazione finanziaria non tardera’ ad arrivare.

Quelli dell’oro e dell’argento sembrerebbero essere in questa fase tra i peggiori mercati al ribasso. Uso il condizionale per una forma di cortesia verso gli scettici e i delusi.

In realtà coloro i quali “riescono a scalare il muro della preoccupazione”, ovvero quelli che non seguono il branco ed evitano, senza entusiasmo e con rassegnazione, di cambiare le decisioni prese in precedenza, sanno fin troppo bene che gli attuali mercati dell’oro e dell’argento sono tori secolari o di lungo periodo. E sanno che un mercato toro di lungo periodo prima o poi sfocia in MANIA, tale da determinare l’esplosione della bolla che resetta tutto, lascia sul campo vincitori e vinti, facendo in modo che il ciclo ricominci.

Una cosa è certa: Tutti gli studi condivisi e aggiornati nel percorso DeshMember ancora oggi ci indicano che non siamo ancora, e non siamo mai entrati fino ad ora, (dal 2000 ad oggi) in una fase maniacale del mercato rialzista dell’oro, quella per intenderci, in cui ognuno a tutti i costi cerca di accatastare e accaparrarsi l’oro.

I dati ci indicano di star vivendo una fase in cui gli speculatori o gli investitori dalla memoria corta cedono la presa, svendendo ciò a cui non sono più in grado di attribuire valore.

Ma si tratta di uno “storno essenziale”, che porta ossigeno al toro assopito.

Infatti, in quanto tali, le fasi rialziste di un Ciclo Generazionale, prima di sfociare in mania, non possono non essere interrotte ciclicamente da mercati orso (le cosiddette fasi discendenti).

I ribassi che queste fasi sono in grado di determinare sono salutari e funzionali perché il mercato di lungo periodo possa rifornirsi, rifocillarsi e ricaricarsi per attirare nuovi acquirenti.

Si pensi all’orso del 2008, ad esempio…ed a cosa sia successo tre anni dopo nel 2011.

E’ paradossale, ma il ribasso dei prezzi, per quanto prolungato possa essere in un contesto più ampio di mercato secolare al rialzo, costituisce per quest’ultimo LINFA VITALE.

Quanto più sorprendentemente lunga possa essere la durata della discesa, tanto più potente ed energica sarà la risalita del toro.

Per chi è interessato ad approfondire la ciclicità dei mercati suggerisco la lettura di un pezzo di Justin Smyth al seguente link: https://news.goldseek.com/GoldSeek/1387465860.php in cui, tra l’altro, emerge l’interessante comparazione tra il trend del mercato toro azionario americano degli anni a cavallo tra gli ’80 e i 2000, e quello dell’oro dal 2000 ai giorni nostri.

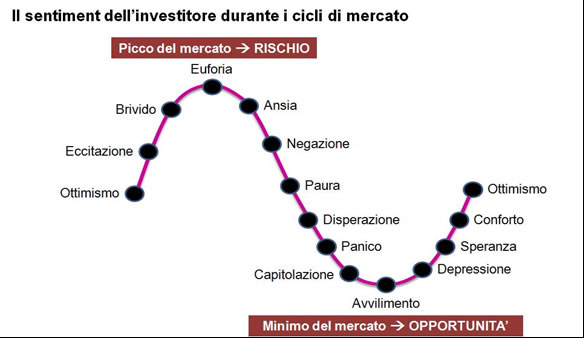

Nell’articolo segnalato Smyth parla anche della psicologia, ovvero delle sensazioni e degli umori che il classico investitore si trova a vivere nel corso della sua esperienza in un mercato toro di lungo termine, il quale, come abbiamo visto, passa inevitabilmente anche attraverso dei cicli al ribasso.

Prendiamo spunto dalle sue considerazioni e osserviamo il grafico sotto:

L’investitore raggiunge i massimi livelli di saggezza quando comincia a diffidare in prossimità del picco superiore di massimo rischio finanziario (quello in cui adrenalina ed euforia si mescolano tra loro) e riesce ad agire di conseguenza nel punto in cui invece e’ massima l’opportunità di acquisto e di accumulo (fase dell’avvilimento)

in quanto non fa altro che pensare il contrario di quanto la gran parte degli investitori sostiene.

Pertanto:

1. non vende se non abbiamo raggiunto la fase di euforia, ma rimane alla finestra in attesa che passi il pessimismo generale, consapevole che il valore (non il prezzo) del proprio capitale investito in oro rimane invariato (il suo oro è sempre lì); nel frattempo cerca di risparmiare per futuri acquisti. In proposito: https://deshgold.com/3-amici-al-bar/

2. appena puo’, accumula discrete quantità nella fase in cui il pessimismo è sopraffatto dalla resa, dal tormento e dalla depressione. E’ questa la fase dello scoramento e dell’ira, quella che ti porta a dire: “mai più, via tutto, e mannaggia a me e a chi me lo ha fatto fare”

3. spalma gli acquisti a più riprese nella fase che precede la carica di ottimismo della massa (quella in cui il disinteresse e l’incertezza cedono il posto alla speranza e all’autocompiacimento)

NOTA: è possibile attuare questa strategia anche nella fase di pessimismo della massa (paura, disperazione, panico); anche se non è psicologicamente da preferire. Occorre tuttavia in tal caso dare priorità alle voci di spesa che devono essere evase nell’ambito di una economia domestica/familiare e agli impegni economici che esulano dal piano di investimento in questione.

L’investitore saggio e’ distaccato ma allo stesso tempo lungimirante: la giusta preoccupazione, che serve per tenere alto l’interesse al proprio investimento, non cede il passo all’ansia, che a sua volta evita di trasformarsi in paura e panico, cosa che inevitabilmente accade quando il ciclo ribassista si avvia a conclusione, determinando la capitolazione dell’investitore incerto e titubante, (leggi pure: dello speculatore), e quindi la vendita in perdita di tutto quanto gli aveva permesso di rimanere nel ciclo di mercato.

Anche se non abbiamo la pretesa di cogliere i tempi esatti per fare quanto di meglio potrebbe ottenere l’investitore saggio ed avveduto, possiamo tuttavia lavorare per andarci molto vicino, sapendo adesso come lui ragiona.

Si tratta di amministrare una situazione stra-ordinaria, di quelle che se ne verificano 2-3, anche 4 volte nel corso della vita di un Ciclo Generazionale.

Se saremo buoni amministratori del nostro denaro e del nostro oro/argento in questa fase, potremo verosimilmente raccogliere frutti moltiplicati nel prossimo futuro. Nel frattempo viviamo con interessato distacco questa enorme (ultima?) opportunità che l’attuale mercato toro secolare ci sta mettendo sul piatto d’argento (d’oro).

11 risposte

Donato, dici bene, bisognerebbe resistere ai propri impulsi. Questo però presuppone che di denaro da investire se ne abbia in abbondanza… come fare se il denaro investito in qualche lingottino dovesse essere necessario? Se a questa esigenza si aggiunge una certa emotivitá, é certo che l’investimento non regge. Sopratutto se si pensa, come anche tu sottolinei, che affinché il prezzo salga si potrebbe anche attendere anni… capisco che investimenti ed emotivitá non vanno a bracetto, quindi prima di investire mi sa che dovrei fare un corso di training autogeno! 🙂

Ciao Monica,

tu continua a leggere deshgold.com, imparerai a gestire la tua emotività, evitando il corso di training autogeno, e con i soldi risparmiati potrai acquistare, se ancora non lo hai fatto, la tua prima sovrana! Quella sarà l’equivalente del mitico “cent” di zio Paperone. Vedrai, ti porterà fortuna!

Scherzi e battute a parte, non necessariamente si deve essere ricchi per poter credere in quella che oltre che essere una certezza da millenni, è anche un bellissimo sogno, che non tarderà a realizzarsi.

Detto questo l’investimento in oro/argento fisico lo si fa nella consapevolezza che potrà durare anche per un tempo più o meno lungo. Ora, resti tra noi, buona parte di quel tempo è trascorso, per cui credo che non ci sarà da aspettare in eterno.

Ti posso assicurare poi che io ad es. non ho denaro in abbondanza, eppure quando posso e per quel che posso, metto da parte qualcosina in oro e in argento (dalle sterline alle 500 lire, ai lingottini da 5, 10, 20 grammi per l’oro e quelli da 100, 500 o un chilo per l’argento (le cui potenzialità sono enormemente sottovalutate, ma questa è un’altra storia).

Legittime infine sono le tue preoccupazioni circa la necessità eventuale di un utilizzo imprevisto del denaro impegnato a mezzo possesso di oro, ma appunto si tratta di investimento, quindi lo si deve mettere in conto. Anche l’acquisto di una casa è un investimento, ma se si è emotivi e se il denaro serve per altro del resto, come fare? A mali estremi, potrai sempre e comunque rivendere il tuo oro, o la tua casa, se preferisci. Certo è però che un investitore oculato e previdente non deterrà mai solo ed esclusivamente oro, perché sa che gli imprevisti sono comunque dietro l’angolo. Se proprio vogliamo dare i numeri, secondo il mio avviso e considerati i tempi che stiamo vivendo, un buon 20-25 per cento in metalli preziosi del proprio paniere-portafogli non è un’ipotesi da scartare così tanto a cuor leggero. Buona notte!

Vorrei sapere qualcosa in più sull’investimento in argento, visto che anch’io sottovaluto le sue potenzialità, nonostante abbia letto che viene molto usato nell’industria, p,e. dei fotovoltaici, e visto che, quando il prezzo dell’oro sarà alle stelle, la gioielleria in genere sarà solo d’argento, visti i costi.

Vorrei quindi saperne di più sulle sue potenzialità sottovalutate come investimento, magari con un altro bell’articolo.

Sono rimasta molto colpita dal tuo articolo.

Ben argomentato, quasi convincente!

Pari un vecchio saggio.

Grazie x il tuo contributo, farò le giuste riflessioni.

Carmela

Ciao donato,

Mi ha molto colpito il tuo articolo.

Ben argomentato, quasi convincente!

Sembri un vecchio saggio.

Farò le mie riflessioni.

Grazie!

ciao donato ho letto con molto interesse l’articolo che hai pubblicato!! condivido a pieno molte delle tue opinioni. A mio avviso l’investimento in oro/argento va pianificato in un ottica di medio-lungo termine per cui ogni investitore prima di compiere ogni qualsivoglia passo che vada in questa direzione dovrebbe tenere ben a mente questa cosa. Non occorrono grandi cifre ma bisogna ragionare bene sugli importi da investire in maniera da dover evitare in maniera categorica la vendita in caso di bisogno che potrebbe avvenire in condizioni di svantaggio rispetto al prezzo di acquisto. Tenuto conto di questo in previsione futura potremmo essere tutti più razionali e tenere lontana quell’ansia che non giova alla nostra causa. Quindi a mio avviso è di fondamentale importanza un ragionamento preliminare sugli importi.

Esatto Danilo,

hai centrato il nocciolo della questione!

Non dobbiamo dimenticarci però della exit strategy, fondamentale altrettanto, se non di più, rispetto a quanto da te giustamente osservato. Resta sintonizzato e buona giornata!

articolo molto interessante http://www.rischiocalcolato.it/2013/12/the-rc-gold-report-n-20-31-dic-2013-conclusioni-e-previsioni-per-il-2014.html

http://www.rischiocalcolato.it/2014/01/bloomberg-linvincibile-storia-damore-indiana-con-loro.html

anche cuesto interessante

Ciao Andrea,

mi riprometto di preparare qualcosa sull’argento quanto prima.

Tu dici che quando l’oro andrà alle stelle in gioielleria troveremo solo argento e non più oro.

Nelle gioiellerie italiane, a farci caso, per lungo periodo vennero spesso proposti al pubblico, accanto ai classici gioielli in oro con titolo 750, sopratutto monili in acciaio e caucciù, dati i prezzi non proprio accessibili del nobil metallo. In quest’ottica la tua affermazione è senz’altro condivisibile.

Tuttavia il prezzo dell’argento segue, nelle debite proporzioni, l’andamento del prezzo dell’oro. Questo vuol dire che se l’oro arriverà molto in alto, verosimilmente c’è da credere che altrettanto succederà al suo fratello meno nobile. In più occorre tener presente che l’argento, oltre che non essere infinito, è soggetto ad essere impiegato in usi che ne impediscono in futuro l’utilizzo. In altre parole:SI CONSUMA. Anche le quantità di oro non sono infinite, tuttavia di oro se ne perde davvero POCHISSIMO, in quanto non è soggetto ad utilizzo massiccio nei processi industriali, e viene quasi sempre recuperato a mezzo fusione e riproposto sul mercato: vedasi ad es. i “rottami” (termine denigratorio, vile e meschino adoperato per tentare di svilire l’oro usato, ovvero per gettare fumo negli occhi a chi si beve le pubblicità oscene da bollino rosso dei vari Renati Pozzetto e Barbara D’Urso), ritirati in Occidente dai compro oro e che finiscono in fonderia e diventano lingotti di oro purissimo, pronti a foraggiare ed a saziare la fame Orientale.

Concludo Andrea dicendo che se oggi l’oro è a buon mercato, allora l’argento lo è almeno una cinquantina di volte in più (a buon mercato).

Ma questa è un’altra storia.

Buona serata!

Ciao Donato,

reputo il tuo articolo interessante. In effetti l’investimento in oro o in argento dovrebbe essere valutato nell’ottica del medio-lungo termine a prescindere dalle recenti quotazioni e dall’ attuale andamento del mercato. Io credo di essermi convinto nell’analizzare quanto da te relazionato che l’investimento in oro/argento in un momento come questo di grave crisi congiunturale possa essere più importante di qualsiasi altro investimento ( es .azioni, obbligazioni, buono fruttiferi, etc.) a prescindere dalla cifra che si intende investire.

Buon pomeriggio