Da oltre trent’anni a questa parte, i governi e le banche centrali di tutto il pianeta non hanno investito nel miglioramento dei processi produttivi economici, nell’incremento dell’efficienza dei mercati tramite la concorrenza e nel perfezionamento dei prodotti.

Tutt’altro.

Hanno invece “depresso” la domanda mondiale attraverso la “globalizzazione dell’economia”, permettendo la delocalizzazione sistematica dei siti produttivi (soprattutto dell’Occidente) in quei paesi e territori aventi un basso costo di manodopera.

Al fine di controbilanciare l’effetto negativo della “globalizzazione” (ovvero la compressione sistematica della “domanda” a causa dell’abbassamento dei salari e stipendi) hanno innalzato il tenore di vita della popolazione mondiale tramite l’emissione di una mole impressionante di debito; debito finalizzato al “consumo” per sostenere una “domanda” sempre piu’ “artificiale”, per occultare, come dicevamo, il declino e la stagnazione dei salari e stipendi (che alimentano la “domanda naturale”).

Tutte le nazioni hanno speso molto piu’ dei gettiti fiscali; i deficit sono stati tutti finanziati tramite emissioni di titoli di debito.

Gli Stati si sono indebitati per finanziare i propri sistemi di “welfare”, per finanziare le loro “clientele politiche”, per sostenere guerre e conflitti locali e per puntellare il sistema finanziario al collasso dopo la crisi dei mutui subprime.

Lo stesso hanno fatto i “privati” e istituzioni private come le aziende. Si sono indebitati (il piu’ delle volte per necessita’, molte volte per la “cultura del consumo”) per sostenere la spesa per “consumi” prendendo a prestito denaro, accendendo mutui, aprendo linee di credito aziendali e personali ecc.

Indebitarsi non e’ un fattore negativo se l’indebitamento e’ finalizzato a produrre utili futuri, come nel caso degli investimenti infrastrutturali di lungo periodo.

Indebitarsi, invece, per camuffare il declino dal lato della “domanda” e alimentare i consumi; indebitarsi per sorreggere (e non riformare) un sistema finanziario corrotto sull’orlo del collasso planetario (come nel caso della crisi dei mutui subprime), indebitarsi per sostenere guerre o “clientele politiche”; tutte queste forme d’indebitamento non producono “utili futuri”; sono tutte forme d’indebitamento “tossiche”, letali nel lungo periodo.

Come e’ sorretto tutto questo indebitamento?

In genere, tramite l’emissione di strumenti di debito (titoli obbligazionari).

Sai a quanto ammonta il mercato dei titoli obbligazionari?

A 100.000 miliardi di dollari americani (100 trilioni).

Le forme d’indebitamento tossico di cui sopra costituiscono un pericoloso “Schema Ponzi”: quando uno Stato o un’istituzione privata comincia a indebitarsi per le ragioni esposte, entra in un circolo vizioso da cui non ne esce se non indebitandosi sempre di piu’, contraendo nuovo debito per pagare il debito pregresso e i relativi interessi…..

Il debito mondiale ha raggiunto un ammontare da record, come ha calcolato l’Agenzia McKinsey.

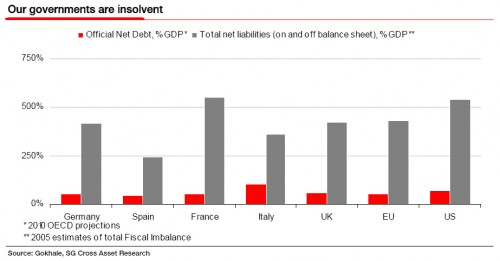

Come dicevamo nell’ultimo Barometro, le stime di McKinsey sono assolutamente conservative perche’ se avesse considerato nel conteggio del debito mondiale anche il debito pubblico implicito, la maggior parte delle nazioni Occidentali sarebbero GIA’ ORA, insolventi (grafico sotto).

Come puoi notare nel grafico, il totale del debito pubblico rispetto al PIL (in rosso) e’ nettamente inferiore al totale del debito pubblico implicito rispetto al PIL (in grigio): se McKinsey avesse anche calcolato il debito pubblico implicito, il debito totale della Germania sarebbe del 450% rispetto al PIL; quello della Spagna del 250%, quello della Francia oltre il 500%, quello dell’Italia del 300%, quello della Gran Bretagna del 400%, quello della UE del 400% e quello degli USA di oltre il 500%.

Le cosiddette “espansioni monetarie”, (i “quantitative easing”) non sono state create di concerto dai Governi e dalle Banche Centrali per “sostenere la crescita economica” e “creare posti di lavoro”.

Quella e’ tutta propaganda Mass-Mediatica.

I “quantitative easing” sono stati messi in campo per differire lo scoppio della bolla sul mercato obbligazionario, comprimendo al ribasso i tassi d’interesse ed evitare (per ora) un’insolvenza generalizzata sul debito mondiale, che avrebbe effetti apocalittici sul sistema finanziario globale.

Questo e’ il vero incubo dei Governi e soprattutto delle Banche Centrali: tentare di evitare lo scoppio della bolla sul mercato obbligazionario, differendone l’implosione mantenendo i tassi d’interesse piu’ bassi possibili.

Un futuro aumento dei tassi d’interesse, nell’ordine di 2% – 3% punti percentuali, scaglierebbe nell’insolvenza Stati e istituzioni finanziarie gia’ indebitate a livelli a dir poco inverosimili; inoltre, un futuro rialzo dei tassi a causa della ripresa economica, fara’ esplodere l’enorme bolla sul mercato obbligazionario.

Per evitare un default globale le Banche Centrali saranno costrette a emettere nel sistema altre ulteriori enormi quantita’ di cartamoneta elettronica, scatenando l’iperinflazione sistemica.

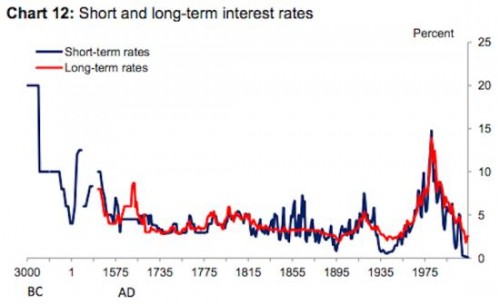

Guarda il grafico qui sotto. Ti propone la serie storica (3.000 – tremila anni) dei tassi d’interesse a lungo termine (in rosso) e quella a breve termine (in blu).

Come puoi notare, da 3.000 anni a questa parte… per la prima volta i tassi d’interesse globale – a breve e lungo termine – sono a ZERO (e 2.000 miliardi di debito pubblico sovrano e societario riscontra addirittura tassi d’interesse negativi sui propri titoli di debito).

Durante questi tre millenni di storia, il mondo e’ transitato attraverso Depressioni Economiche, Rivoluzioni, Guerre Mondiali, Bolle Speculative ecc.

Ma mai, il pianeta intero si era avviato all’interno di un territorio inesplorato, come quello dei TASSI A ZERO.

Cosa succedera’ all’enorme debito mondiale (implicito) e sul mercato obbligazionario quando avverra’ la “ripresa economica” e per la legge dell’offerta i tassi d’interesse (a breve e a lungo termine) si alzeranno?

4 risposte

Allora in poche parole siamo sul l orlo del baratro finanziario quindi oro oro oro e soltanto oro fisico di soldi solo quelli per vivere

L’analisi del pur ottimo Riccardo Gaiolini contiene un errore: non ci sara’ MAI ripresa economica, o almeno non vera e duratura, in quanto non ci sono risorse infinite (petrolio, metalli industriali ecc.) , anzi, saranno in calo….ciononostante, penso anch’io che la traiettoria prima o poi e’ quella, iperinflazione per i debiti impagabili…certo non si sa’ se pochi mesi o diversi anni….

….anzi, pensandoci bene, proprio perche’ non ci sara’ vera ripresa , cioe’ aumento dei pil per carenza del carburante necessario, che mi pare sicura la iperinflazione, perche’ con pil in calo o ristagnanti, i debiti vanno ancor di piu’ fuori controllo…

Scusate l’osservazione banale, ma di cosa dovrebbero aver paura le banche e gli Stati se comunque c’e’ qualcuno (FED, BCE…) che divora fantamiliardi di debiti… il gioco potrebbe andare avanti ancora mesi…. anni… decenni, fino ad eventi epocali, magari di diversa origine (geopolitica.. naturali…), che segnerebbero comunque il destino dell’umanità. Saluti.