In dieci grafici, perché l’investimento in oro è il più sensato sulla piazza (ed anche il più sottovalutato!)

[divider]

Grafico 1: Oro/S&P500

Il valore di una oncia d’oro in termini di S&P500 è ai minimi dal 2007, al di sotto di 0.6 oncia per singola quota del noto indice azionario americano.

Perché i valori storici medi vengano rispettati vi dovrà essere una variazione dei prezzi: ribassista per il mercato azionario, rialzista per quello dell’oro.

[divider]

Grafico 2: Oro vs S&P500

Ebbene sì, negli ultimi 18 anni l’oro si è rivelato un investimento ben più redditizio dell’S&P500.

Prendendo il 31 dicembre 1999 come mese base, l’oro ha costantemente sovraperformato l’indice azionario americano che, nel XXI secolo, ha già vissuto ben due correzioni del 40%.

A dicembre 2017, l’S&P500 ha guadagnato l’83% dal gennaio 2000, contro il 342% dell’oro.

[divider]

Grafico 3: Budget per l’esplorazione mineraria

Una delle ragioni per cui l’oro vale così tanto è per la sua scarsità in natura: se i budget per l’esplorazione, così come la scoperta di grandi miniere, continueranno a diminuire, c’è la concreta possibilità che l’oro diverrà sempre più raro.

Inoltre il periodo fra la scoperta di un nuovo giacimento e l’avvio delle attività di estrazione si è allungato notevolmente negli ultimi anni facendo diminuire l’impatto che le notizie della scoperta di nuovi filoni auriferi ha effettivamente sul mercato.

Quest’insieme di fattori ha portato svariati esperti a chiedersi se il mondo ha già raggiunto il picco nella produzione aurifera.

[divider]

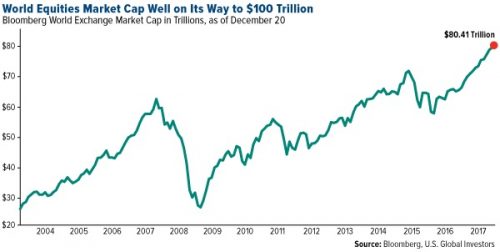

Grafico 4: Capitalizzazione del mercato azionario globale

Sono più di 80 le migliaia di miliardi di dollari [trilioni] che oggi si trovano investite nel mercato azionario globale: un incremento del 30% rispetto alla quantità di moneta che provocò l’esplosione della bolla azionaria che contribuì alla grande crisi finanziaria nel 2007/08.

Un’altra correzione simile a quella di 10 anni fa – stando al grafico, fu almeno del -50% – spazzerebbe via ancora più denaro: è proprio in una situazione del genere che l’investimento in oro rappresenterebbe non solo un’àncora di salvezza, ma anche un’occasione altamente remunerativa.

[divider]

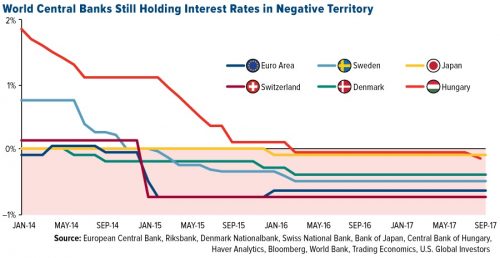

Grafico 5: Livello dei tassi d’interesse attorno al mondo

Sono ormai passati due anni da quando la Banca della Federazione Svizzera ha aderito alla sconsiderata politica dei tassi d’interesse negativi (NIRP).

Politica, questa, che avrebbe dovuto stimolare la domanda e supportare gli investimenti ma che ha semplicemente confermato il sospetto di ritrovarsi in un’economia impantanata nella “trappola della liquidità”.

Da inizio 2016, quindi, tutte le Banche Centrali attorno al globo (anche la FED ha tassi reali negativi) stanno dissanguando i propri correntisti nella speranza che questi acquistino beni, anche inutili, pur di aumentare le previsioni del PIL.

Questa politica, invece, ha incoraggiato parecchi risparmiatori a ritirare denaro dai conti bancari e convertirlo in oro. Ciò è esattamente quel che si è scelto di fare in Germania, paese che dal 2016 è la nazione con più investitori in oro dell’Unione Europea.

[divider]

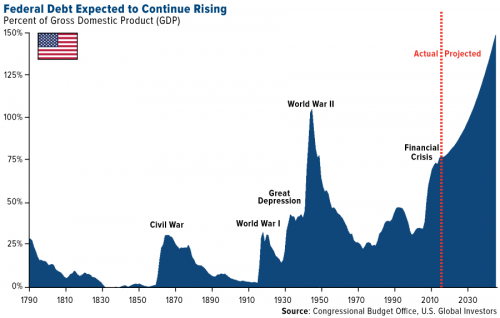

Grafico 6: andamento del debito USA

L’oro si è mostrato, storicamente, sensibile alle variazioni della quantità del debito mondiale che alla fine del Q1 2017 si attestava a 217 trilioni di dollari.

Se la tendenza degli ultimi anni dovesse rimanere intatta, è logico aspettarsi un aumento esponenziale del livello di debito mondiale sostenuto dai costi di servizio dello stesso, dagli interessi da pagare e dalla malsana politica del deficit spending.

Lo storico taglio delle tasse effettuato da Trump, nonostante sia stato accolto con favore, contribuirà a rallentare il finanziamento del debito in scadenza ed addirittura a produrne dell’altro al fine di bilanciare il minore gettito fiscale.

Aspettiamoci un sempre più inclemente rapporto debito/Pil statunitense.

[divider]

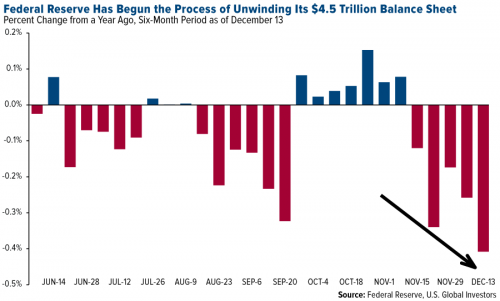

Grafico 7: variazione percentuale nel bilancio della FED

La Federal Reserve ha cominciato a liquidare i 4,5 trilioni di dollari presenti sul suo bilancio, accumulati quando, nel tentativo di mitigare gli effetti della Grande crisi Finanziaria del 2008, acquistò in gran quantità titoli di stato USA e mutui cartolarizzati ad alto rischio.

Si profila perciò il contrario di quanto fatto finora: per evitare che l’inflazione sfugga di mano, la FED sta ora strizzando l’occhio alla deflazione contraendo l’offerta di moneta attraverso manovre monetarie restrittive.

Tra il 1921 ed il 2000 la FED si è imbarcata varie volte in operazioni del genere: 5 volte su 6 ha finito col provocare una recessione.

Perfino in questo scenario l’investimento in oro rimane il più attraente sulla piazza.

[divider]

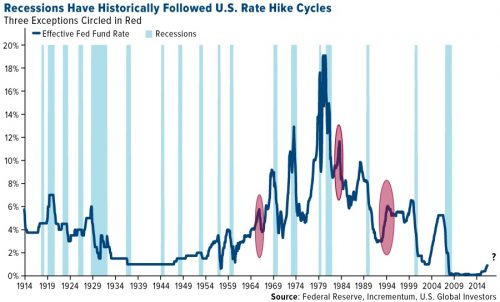

Grafico 8: Rialzo dei tassi

Alzare i tassi è doloroso per l’economia?

Secondo una ricerca portata avanti da Incrementum, negli ultimi 100 anni solamente tre cicli di rialzo dei tassi (in rosso) hanno provocato una recessione (area celeste).

Basandosi solo su questi dati, ovviamente, non vi è certezza che anche questo ciclo terminerà in una recessione.

Ma se riconosci che i risparmiatori corrono un certo rischio quando si intraprendono politiche monetarie del genere, allora detenere almeno il 10% dei tuoi averi in oro è un’idea più che sensata.

Ricorda che il 10% è una raccomandazione basata sui soli dati ricavati da Incrementum e che ignora tutti gli altri campanelli d’allarme che suonano oggi sui mercati.

[divider]

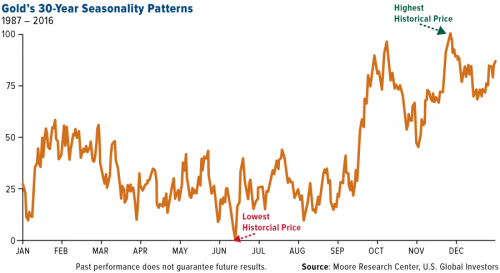

Grafico 9: Love Trade

Il grafico mostra quello che alla Moore Research, hanno ridenominato come Love Trade: sintetizzando i dati di vendita degli ultimi 30 anni, è stato possibile ricavare una sorta di stagionalità dei volumi di vendita dell’oro durante l’anno.

I picchi di vendita si registrano in corrispondenza del capodanno cinese, di San Valentino, del Diwali indiano tra ottobre e novembre per culminare, poi, durante la stagione dei matrimoni indiana ed il periodo natalizio.

Questo pattern sta a testimoniare il forte attaccamento emozionale che, nonostante i decenni di valuta cartacea, l’umanità nutre ancora nei confronti dell’oro ed il cui valore intrinseco è ancora chiaramente percepito.

[divider]

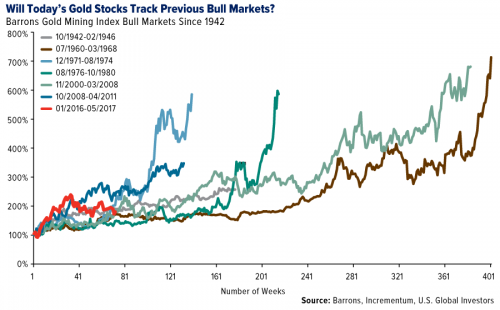

Grafico 10: Durata e ampiezza dei rialzi dal 1942 ad oggi

Se andiamo a confrontare l’attuale trend al rialzo dell’oro (dati al 05/2017) possiamo notare quanto questo (linea rossa) sia ancora ampiamente sottodimensionato, sia in termini di durata che di rendimento al rialzo rispetto a quelli sperimentati negli ultimi 75 anni.

Tutto questo fa pensare che, al rialzo dell’oro, siamo ancora all’inizio.

"PRIMA DI INVESTIRE IN ORO" Non comprare oro prima di aver letto questo documento.

Un dossier gratuito, frutto di oltre 14 anni di esperienza, che ti rivela tutto quello che devi sapere, prima di fare qualsiasi scelta legata all’oro.

2 risposte

Io cavalcherei più l’onda dell’argento perché penso abbia più chance. L’oro è troppo manovrato da banche centrali che hanno la volontà di tenerlo basso.

Questa è la mia modesta visione. Buon lavoro

https://medium.com/@super.crypto1/4th-dimension-bitcoin-manipulation-cartel-can-it-be-burnt-no-way-c53de65c166a

Roy, che ne pensi? Sono informazioni attendibili o ci sono discrelanze con vostre ricerche cicliche?