Qualche sera fa ero a cena con amici.

Una tavolata di oltre 10 persone.

Al centro della tavola due grandi vassoi di legno. Vassoi doppi e rotondi che accoglievano tranci di pizza di vari gusti.

Solo chi c’e’ stato puo’ comprendere cosa perdono tutte quelle popolazioni del mondo che in tutta una vita non hanno mai avuto il piacere di mangiare una pizza a Napoli.

Tra una pizza e una birra, ad un tratto, qualcuno inserisce l’argomento denaro fra le discussioni della serata…

<<La Banca mi ha consigliato di accumulare ulteriori fondi azionari. Quelli che abbiamo comprato l’anno scorso stanno andando molto bene e cosi’ abbiamo deciso di incrementare i nostri investimenti.

Anche mio zio ha deciso di comprare fondi azionari. Lui non si era mai interessato agli investimenti azionari ma dopo avergli parlato dei rendimenti ottenuti lo scorso anno si e’ deciso ad investire.>>

Quanto hai guadagnato l’anno scorso? ho chiesto quasi istintivamente

<<Circa l’8%. Ho fatto un vero affare!>>

Che tipo di fondi hai acquistato? ribattei

<<Bhe’ non saprei. Ha fatto tutto il mio banchiere di fiducia.

Io gli ho dato la somma che volevo investire e lui mi ha comprato dei fondi azionari.

Mi ha anche detto i nomi dei fondi ma ad esser sincero ora proprio non li ricordo…

Manterremo questi fondi per circa 3-4 anni perche’ il mercato azionario va come un treno. In banca mi hanno detto che sono numerosi i clienti che stanno comprando fondi azionari.>>

Continuava a mangiare quella deliziosa pizza in tutta tranquillita’ ed era cosi’ felice dei suoi fondi azionari che non ho voluto deludere le sue aspettative.

Probabilmente la pizza gli sarebbe andata di traverso se gli avessi accennato

a cio’ che i numeri e la storia stanno indicando, in questo preciso momento,

in merito all’andamento dei mercati azionari per il 2014 ed il 2015.

Questa estate 2013 scorre in tutta tranquillita’, perlomeno in America ed in Europa.

Non si sente piu’ parlar di crisi dei paesi della zona Euro.

Il rischio di crack della moneta unica e’ acqua passata.

Eppure, e’ proprio in questa calma apparente, in questo silenzio assordante,

che credo si siano gettate le basi per tutto cio’ che di grande accadra’ nei prossimi 2 anni.

In questa calma apparente i mercati hanno probabilmente raggiunto il Punto di Rottura di cui ho parlato qualche mese fa, alle soglie dell’estate.

Molti investitori, proprio come il mio amico,

non hanno una visione chiara del mondo economico e finanziario.

A dire il vero alcuni non ce l’hanno proprio.

Quando gli investitori non hanno una visione chiara di dove sta andando il mondo economico e finanziario,

essi non riescono ad indirizzare al meglio le scelte dei loro broker o promoter finanziari.

Il mercato azionario l’anno scorso e’ stato un ottimo investimento.

Cosi come i fondi azionari.

Chi ha una visione chiara di dove e’ diretto il mondo economico e finanziario,

sa che la performance azionaria dello scorso anno

e’ un controtrend inserito all’interno del trend principale.

Il trend principale dice che dal 2000 i mercati azionari si trovano in una fase ribassista di lungo termine.

I mercati azionari si trovano nella fase ribassista del Ciclo Generazionale partito nel 1980.

Per molti il peggio e’ passato con la crisi dei mutui sub-prime, tra il 2007 e il 2008.

Eppure i dati che si sviluppano oggi sui mercati azionari stanno indicandoci in modo inesorabile

che il mercato azionario e’ ancora tremendamente sopravvalutato.

E’ nella calma apparente di questa estate, in questo silenzio assordante,

che credo si siano gettate le basi per tutto cio’ che di grande accadra’ nei prossimi 2 anni.

I metalli preziosi stanno tornando a sovraperformare le azioni.

Il trend di lungo termine, quello partito nel 2000,

ha ottime probabilita’ di aver ripreso il suo cammino principale.

Come condiviso qui su Deshgold.com in oltre 27 mesi di lavoro,

ritengo che la corsa dei metalli preziosi non sia affatto terminata e che il meglio debba ancora arrivare.

I dati di cui disponiamo oggi ci indicano che nei prossimi 2/3 anni le azioni verranno letteralmente massacrate dalle performance dei metalli preziosi. E il punto di inversione potrebbe esser giunto proprio in questa tranquilla estate 2013.

Capisco che oggi molti investitori sono letteralmente spaventati da Oro e Argento.

Dopo i ribassi degli ultimi mesi qualcuno ha addirittura imparato ad odiare i metalli preziosi.

Gli investimenti non sono mai una questione personale.

Si tratta di numeri.

La brutta notizia e’ che molte persone non hanno accumulato Oro e Argento.

Probabilmente non lo faranno piu’.

Tuttavia questa e’ una bella notizia per chi sta comprando metalli preziosi.

Fintanto che la massa resta fuori dai giochi la strada per Oro e Argento resta spianata.

Ci avviamo verso la fase finale di questo rialzo storico su Oro e Argento.

La fase finale portera’ con se enormi soddisfazioni a tutti coloro che avranno

accumulato Oro e Argento fisico e lo avranno conservato presso proprie disponibilita’.

Nella calma apparente di questa estate, in questo silenzio assordante,

si sono gettate le basi per la prossima grande crisi.

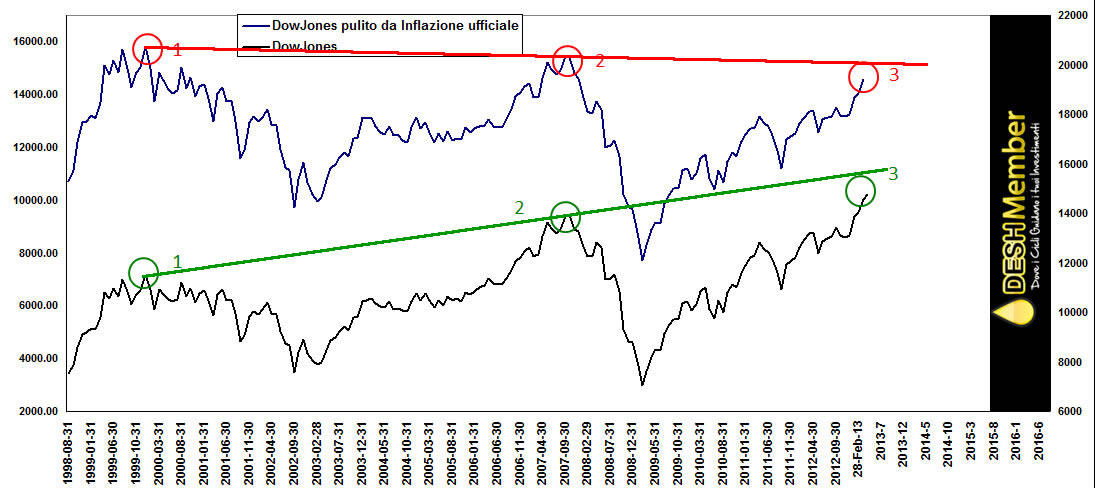

nb. questo grafico mostra l’illusione dei mercati azionari di questi ultimi 13 anni.

Mentre sui grafici “ufficiali” notiamo massimi crescenti,

se depuriamo il mercato azionario dall’inflazione ufficiale notiamo come in realta’ i massimi del mercato azionario siano decrescenti.

Pertanto, ad oggi il mercato azionario resta ancora al di sotto dei massimi raggiunti nel 2000.

E’ evidente come in 13 anni non ci sia stata alcuna crescita del mercato azionario.

clicca sull’immagine per ingrandire

clicca sull’immagine per ingrandire

6 risposte

Ciao Roy, devo dire che sei stato un intrepido nelle tue convinzioni sui mercati. C’hai creduto fino alla fine! E avevi ragione al 100%. Grazie a te ho imparato come cavalcare i mercati. Credo che tu abbia reso un servizio umano prima che economico a tantissime persone. Hai rivelato un segreto che neppure chi segue i mercati da 50-60 anni conosceva.

C’ha azzeccato?

Sono 2 anni che dice crollo degli indici azionari e rialzo di oro e argento ed è successo tutto all’incontrario.

Io non me la prendo con Roy,per carità,tutti possono sbagliare.

PAOLO PER FAVORE ” ESCI DAL GUSCIO ” DEI 2 ANNI DA TE CITATI ED OSSERVALO SU UN ARCO DI 10 ANNI

IO HO PRESO UN ESEMPIO: ( AZIONI NESTLÈ CONTRO ORO )

TRADUCENDOLO ALLA MONETA PIÙ STABILE DEL MONDO IL CHF ( FRANCO SVIZZERO ):

DIFFERENZIALE CAMBIARIO CHF / US$

1º SETTEMBRE 2003 = 1.40 CHF / US$

1ª SETTEMBRE 2013 = 0.93 CHF / US$

NESTLÈ ( 3º COLOSSO MULTINAZIONALE SUL NOSTRO PIANETA ), AZIONE DI AAA CON LA PIÙ BASSA VOLATILITÀ ( 16.72 % DATI UBS ), CIÒ PORTA SICUREZZA.

COMPARANDO :

1/ NESTLÈ ( BORSA SVIZZERA SMI )

VALORE AL 1º SETTEMBRE 2003 : 30.- CHF APROX

VALORE OGGI 1º SETTEMBRE 2013 : 60.- CHF APROX AUMENTO = 200 % APROX IN CHF

2/ ORO ( SPOT IN CHF / ONCIA TROY ) :

VALORE AL 1º SETTEMBRE 2003: 525.- CHF APROX

VALORE OGGI 1º SETTEMBRE 2013: 1297.- CHF APROX AUMENTO = 247 % APROX IN CHF

ABBIAMO DUNQUE UN 200% DI AUMENTO IN 10 ANNI SU UN INVESTIMENTO IN AZIONE CONTRO

UN 247% DI AUMENTO IN 10 ANNI SU UN INVESTIMENTO IN ORO

QUESTI DATI INDICATIVI CI METTONO IL CUORE IN PACE CON L’ORO

RICONOSCO AVER PRESO IN CONSIDERAZIONE NESTLÈ CHE PER ME È FORSE LA PIÙ STABILE E LA PIÙ SICURA AZIONE SUL MERCATO AVENDO UNA CAPITALIZZAZIONE DI 202 MIGLIARDI DI CHF COME PURE NON HO PRESO IN CONSIDERAZIONE I DIVIDENDI CHE ANNO DOPO ANNO SI DISTRIBUISCONO AGLI AZIONISTI NEL CASO DI UNA COMPERA AZIONARIA.

GRAZIE PER LA VOSTRA ATTENZIONE ARRISCRIVERCI A PRESTO CIAO DANILO

Con tutto il rispetto per l’impegno che ci metti,

hai consigliato sin dall’inizio degli short su indici american sp500 quando stava a 1100…ora che è a 1700 per recuperare quella perdita non serve un crash ma molto di piu..

idem per l’oro. ..capisco l’ottica di lungo ma quelle perdite non si recuperano a patto che non riforaggi prepotentemente le posizioni mediando

saluti

Ora concordo con un piano di accumulo su oro e argento long e short america e italia..

Ciao Paolo, capisco bene cosa dici. Tuttavia credo che Roy abbia fatto del suo meglio e con competenza. Questo è dimostrato dai fatti che ora cerco di spiegarti. Se tu investi in un asset e non conosci il trend storico di quell’asset potrai guadagnare o perdere denaro ma sarà solo questione di fortuna. Non avrai realmente elementi a sostenerti nella tua scelta. Ciò che ha portato alla luce Roy è che esistono dei trend storici, cicli di circa 40 anni. Di cui uno è favorevole alla borsa e un altro all’oro(preso come esempio per i metalli). A tutt’oggi siamo nel ciclo rialzista dell’oro mentre la borsa azionaria è entrata nel mercato orso nel 2001. Questo non vuol dire che non ci siano possibilità di ricavi sul mercato orso di borsa. Tieni conto che oggi speculano su tutto anche al ribasso. Ma noi siamo gente normale e non speculiamo. E se entri in questo mercato orso avrai molte più probabilità di uscirne in perdita. Tieni conto che le banche centrali alterano sempre i trend. Per loro è l’azionario che deve sempre andare bene. E quando questo soffre pompano denaro nel circuito bancario. Oggi sta succedendo in misura mai vista prima. Se guardi il grafico dell’articolo puoi comprendere che si tratta di un mercato orso i cui massimi sarebbero molto più bassi se non avessero avuto la liquidità delle banche centrali.

Io non sono abbonato a Deshgold, quindi puoi considerare il mio parere non di parte. In questo periodo ho cercato molte informazioni riguardo ai cicli e sebbene fossero presenti non arrivavano a chiarire i comportamenti dei mercati come invece ha fatto Deshgold. E’ da perfezionare ma come ho detto nel commento precedente il segreto è stato svelato. Almeno in Italia sicuramente.

Non temere per il tuo investimento. Ne avrai molte soddisfazioni.

Per renderci conto che anche persone molto preparate sul mercato delle commodity possono sbagliare vi fornisco un link: http://www.dani2989.com/gold/auprice0409gb.htm

Non è ben tradotto in italiano ma si capisce. Il Dr Thomas Chaize segue da molto tempo le commodities. Tuttavia nella parte finale dell’articolo viene tratto in inganno. Del resto l’articolo è vecchio e probabilmente oggi anche lui si sta chiedendo che qualcosa in effetti non torna.

E’ un segreto un grande segreto che ha permesso alle dinastie di perpetuare nei secoli il loro benessere a spese di tutti noi che non potevamo conoscere.

Tieni alto il tuo cuore. Anche per coloro che hanno acquistato metalli preziosi ai massimi del 2011-2012 avranno modo di ricavarne un ottima plusvalenza. E dopo entare in borsa nel nuovo ciclo rialzista azionario. Ti sembra poco?

Caro Roy,

ti posso ora muovere l’unica mia perplessità in merito al continuare ad accumulare oro e preziosi. Sì certo la situazione del mercato azionarie (e forse anche obbligazionario) non fa che far presagire un imminente crash definitivo e prossimo futuro, di questo ne sono da tempo consapevole, ma d’altro canto l’acquisizione continuativa di questi beni rifugio per essere certi che andranno a buon fine hanno bisogno della certezza di sapere poi quando sarà venuto il momento di vendere. In difetto di questo uno potrebbe perdere “l’attimo fuggente” e ritrovarsi poi con una surplus di una comodity che magari può trasformarsi in un investimento sbagliato, visto con il senno del poi. Io ti confesso di essere molto combattuto se per salvare quello che rimane dei miei risparmi di una vita di lavoro non sia più opportuno pensare anche a disersificare in altre comoditys (che hanno lo stesso problema di fondo sulla temporalità esatta della rivendita del bene oltre che ad essere in difetto peressere acquisibili più in forme virtuale/cartacea anzicché in forma fisica) o ad altri beni materiali il più connessi con il cibo, tipo un terreno, una porzione di una cascina da restaurare poi o altro ancora. Questo a me e a molti di noi manca, una più ampia e consapevole conoscenza globale del mercato finanziario e generale che non si acquisisce, purtroppo, io poco tempo. Resto pertanto in contatto con te attraverso le tue, a mio parere, preziose newlsetters nella speranza di poter al più presto la nebbia che ancora mi si avvvolge intorno in un periodo in cui il nuovo è oramai decaduto o sta per esserlo definitivamente, mentre il vecchio ancora non è per nulla ben manifesto e per nulla certo. Grazie per quello che stai facendo.