Siccome l’importante supporto di 1.280 $/oz non è stato al momento ancora frantumato, mi sembra doveroso proporre la traduzione di un articolo, di cui potrete visualizzare il contenuto integrale in lingua inglese accedendo a questo link.

Da Clive Maund:

In un quadro complessivo in cui i minimi di dicembre hanno preceduto la potenza del rally dell’oro, la sua reazione dai massimi toccati a marzo può anche passare per una correzione ragionevole, sebbene la presenza di alcuni fattori stiano ad indicare quanto tutto ciò non rientri in un contesto normale di sana reazione.

Da come si erano messe le cose, la previsione per l’oro era il raggiungimento della resistenza posta in area 1420 dollari, tuttavia ciò non è avvenuto, e questo è negativo, specialmente perché il COT è esploso alle letture estreme con il picco di marzo, e questa può essere l’indicazione che il rally seguito ai minimi di dicembre potrebbe essere stato un rally da sollievo in un mercato orso in corso, e se fosse così, ciò potrebbe implicare un abbattimento del prezzo sotto i suoi minimi dei mesi di giugno e dicembre scorsi.

Data la potenziale gravità della crisi in Ucraina, è sorprendente che l’oro non stia facendo meglio.

L’oro potrebbe rialzarsi dal supporto posto a 1.280 dollari, ma in caso di insuccesso, ci sono le probabilità che ritesti i minimi sopra $ 1.180. Il pattern dei volumi comunque sia non è però favorevole, come già detto, e non lo è in generale il COT sulle commodities, che vedremo dopo, il che suggerisce che le commodities scenderanno con gli stock un po’ più tardi nel corso dell’anno, in una replica deprimente di quello che abbiamo visto nel 2008.

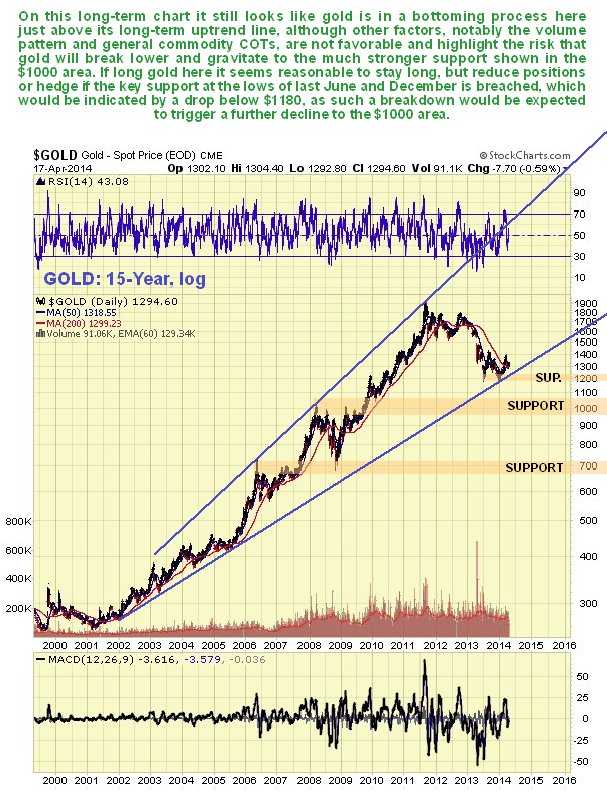

Il grafico di lungo termine per l’oro sembra ancora dare speranza. Dalla sua chart a 15 anni si può vedere che l’oro presenta ancora le sue basi al di sopra della sua linea di trend rialzista di lungo termine.

Tuttavia, se questa linea di tendenza rialzista fallisce e l’importante sostegno vicino ai minimi dello scorso giugno e di dicembre sarà violato, allora l’oro rischia di cadere di nuovo al di sotto del forte supporto posto nell’area dei 1.000 dollari.

Questo è ciò che Goldman Sachs sta chiedendo, e quello che Goldman vuole spesso lo ottiene, come fece un anno fa, perché si tratta di un’organizzazione elitaria dall’ enorme potere ed influenza.

Tatticamente il modo migliore per gestire questa situazione è quello di rimanere in attesa, se si è long, o di stoppare le perdite chiudendo le posizioni a 1.180 dollari in caso di fallimento, con conseguente ricopertura.

Il grafico aritmetico di lungo termine (a 20 anni) per l’oro continua a dimostrare che questo è un buon punto di partire al rialzo per l’oro, in quanto non è ancora molto al di sopra della sua linea parabolica di trend rialzista, il che potrebbe teoricamente fiondare l’oro molto più alto.

Tuttavia, se questo trend rialzista non si afferma e l’oro dovesse scendere nuovamente a 1.000 dollari, ciò implicherà pesanti danni tecnici per l’oro, oltre che significare che il mondo intero si sta ribaltando sotto il segno di una implosione deflazionistica.

Enormi forze deflazionistiche sono ancora là fuori, a tentare come sempre di correggere gli eccessi del passato, ma sono ancora tenute a bada dall’aggravarsi della stampa folle, grossolana e irresponsabile di denaro su una scala che certamente farebbe impressione anche al pioniere degli eccessi inflazionistici, sua eccellenza imperiale Robert Mugabe dello Zimbabwe.

L’espansione di QE e tutta questa offerta globale di moneta fiat per scongiurare la deflazione può essere paragonata al modo in cui il mare si ritira prima di uno tsunami, perché quando le forze deflazionistiche torneranno per vendicarsi, il risultato sarà la devastazione totale. Una volta che questo accade, materie prime e scorte sprofonderanno.

4 risposte

Utile anche questo articolo, grazie, e mi conforta ancora di più sull’importanza della tenuta di quota 1180 come più dettagliatemente illustrato nei mie 2 commenti precedenti, il precedente.

Da un punto di vista ciclico ritengo che un ciclo di lungo periodo non sia in partenza ma già iniziato nel giugno 2013, e che non abbia ancora dimostrato la sua forza perchè compresso dal ciclo di pari grado inverso che potrebbe chiudere (e quindi ripartire!) questo semestre o al massimo il prossimo, e che quindi sia fondamentale per il proseguio positivo del trend la tenuta di 1180.

Ma non vorrei sembrare presuntuoso e se l’80% la pensa diversamente debbo verificare bene le ipotesi se non ancora confermate.

Infatti esiste la possibilità (per ora remota) che il semestrale giugno -dicembre 2013 (positivo e riflessivo vera condizione sine qua non della mia ipotesi) non sia consistente ?cioè non presente e ci trovassimo in un annuale ibrido senza semestrali ma con 3 trimestri e nel caso specifico con il 3° vincolato al ribasso? Per 10/15 giorni ancora si.

Infatti un trimestrale dura al massimo 88/90 giorni di mercato, l’attuale (visto che non c’è ancora la conferma che sia chiuso e positivo) è iniziato a fine dicembre quindi se entro breve tempo non rompe al ribasso i 1180 e se pur facendolo poi non fa un trimestrale al rialzo o sale sopra 1392 o una ligua di bayer almeno mensile, allora sarà confermata la consistenza del semestrale scorso con la ripartenza già avvenuta del ciclo di lungo periodo con le debite conseguenze di una eventuale successiva rottura di area 1180.

Se deve proprio violare 1180 meglio che lo faccia subito, quest’estate sarebbe un grosso problema.

Nel breve il minimo recente a 1277 potrebbe giustificare forse la chiusura del trimestrale che “attualmente” verrebbe confermata solo con la tenuta temporale del livello per almeno un bisettimanale (t+1) o dal superamento del max del 14.4 scorso (ottimo pivot anche sul pari ciclo inverso perchè la rottura comunque avvenuta di 1280 porterebbe ciclicamente a configurare rialzista il trimestrale inverso in atto)

Se ciò avvenisse, oltre a confermare la ripartenza del ciclo di lungo dal giugno 2013, sancirebbe anche la ripartenza di un nuovo trimestrale e 1277 diverrebbe un punto operativo importante cosi come lo sono già 1392 , 1433, 1180 per capire la giusta centratura ciclica.

I vari studi di analisi tecnico statistica dei mercati non ci possono dare certezze ma sono l’unico elemento razionale per stabilire con utile approssimazione quanti muri dobbiamo ancora saltare ed evitarci di farci fare la figura dei “matti”, specialmente ora che la frequente manipolazione dei dati statistici ufficiali ha reso inaffidabile anche l’analisi fondamentale,

Anche le “mani forti” debbono rispettare i vincoli matematici visto che operano con super-computer

Intanto la diga è straripata…

ahi ahi ahi, rottura di 1277 non solo non lo qualifica come potenziale chiusura del trimestrale, ma considerato che tra il il minimo di oggi a 1268 e il precedente del 15.4 a 1289 sono trascorsi 6 giorni siamo sul limite per pensare a un solo un ciclo t-1 , importante a giustificare la chiusura di un bisettimanale senza settimanali positivi, come quello che invece sembra essersi svolto purtroppo dal 1.4 al 15.4. Se invece così fosse (bisettimanale con due settimanali di cui il primo positivo e il secondo che rompe l’origine, sancirebbe la partenza di un altro mensile dal 1.4 già negativo vincolando le quotazioni a scendere per ancora per almeno 10-18 giorni ca.

In contemporanea poi il mensile o trimestrale inverso pare configurato al rialzo (pur con il vincolo sull’ultimo settimanale ribassita)

La pronta risposta e forza delle quotazioni per ora è sufficente a definire la ripartenza solo di un bisettimanale che rimarrebbe vincolato al ribasso.

Solo la rottura di almeno 1307 o ancor meglio 1331 (fattore prezzo) e/o confermato dal permanere dii almeno un settimanale (o ancor meglio bisettimanale) sopra 1268 (fattore tempo) cambierebbe la view.

sempre salvo lingue di bayer.

Con la rottura il 2/5 pomeriggio a 1288,30 del max del giornaliero precedente (dopo un ciclo di durata superiore ai 6 giorni formato da 2 t-2 e 1 t-3 potenziale L. di bayer colta con favore dal mercato) e quella successiva ben più importante odierna di 1307,pare allontanarsi la temuta ‘ipotesi del mensile/timestrale iniziato l’ 1 aprile e già ribassita.

Quindi oltre a un bisettimanale dal 24.4 probabilmente è iniziato anche un mensile (che se rimarrebbe solo tale sarebbe comunque vincolato al ribasso) ma da oggi prende anche maggior corpo la possibile chiusura e ripartenza dal 24.4 a 1268 anche del trimestrale che troverebbe comunque conferma ricordo solo con un bisettimanale positivo e/o il superamento di 1331,30.

Se fosse confermata l’ipotesi trimestrale dal 24.4 :

se l’annuale chiuderà regolare in 4 tempi questo ultimo trimestrale è comunque vincolato al ribasso sotto 1268 (ma non necessariamente sotto 1180) ma dall’estate prossima il nuovo annuale libero da vincoli potrà dar battaglia a 1393 (salvo rotture di 1180 o del nuovo minimo di chiusura)

se l’annuale non sarà regolare ma un ibrido a 3 tempi , spazio per nuovi max oltre 1393 già da questo trimestrale, e niente vincolo al ribasso sotto 1268.

Sul fronte inverso la rottura di 1306,50 era prevedibile visto il vincolo ribassita sul 4° settimanale del mensile di cui percorriamo oggi il 6° giorno, da stanotte in poi siamo nel campo delle eventualità, il mensile inverso (e il rialzo della quotazione) ha quindi facoltà di chiudere già stanotte se volesse o al max fra qualche giorno.

Grande importanza e significato avrebbe se riuscisse in questa fase a varcare la soglia dell’ 1331,30.

perchè oltre a confermare la ripartenza del trimestrale dei bottom dal 24.4, in ottica più duratura, incrinerebbe il rialzo del 2° semestrale dell’inverso iniziato a marzo e farebbe pendere la bilancia un po’ di più sull’ipotesi maggiormente favorevole all’indice.

Sempre salvo lingue di bayer (di ordine mensile per lanciare l’annuale).