[panel]

L’oro ha aperto la settimana a $1.610,10 e ha chiuso a $1.580,50.

Al Comex di New York i contratti futures sull’oro per consegna ad aprile sono quotati a $1.572,80.[/panel]

Settimana di forti ribassi per il metallo giallo e per l’argento. Il mercato ha reagito in modo scomposto all’eventualita’ di un ridimensionamento del programma di acquisti di assets finanziari da parte della FED (quantitative easing), se non addirittura di un possibile (ma assai improbabile) prossimo rialzo dei tassi d’interesse.

Il quadro tecnico formatosi da due settimane a questa parte, ci suggerisce che le quotazioni dell’oro potrebbero soffrire di un ulteriore ribasso, arrivando a toccare un minimo di $1.510,00.

Le quotazioni dell’oro sono rimaste sotto pressioni ribassiste tutta la settimana.

Al COMEX di New York molti Hedge Funds e istituzioni finanziarie hanno liquidato posizioni sul metallo giallo nonostante perdite di profitto consistenti. Le posizioni ribassiste (short) da parte degli Hedge funds hanno raggiunto il record di 47.357 contratti.

Anche questa settimana i massicci flussi di vendita si sono principalmente verificati alla chiusura dei mercati londinesi, contestualmente all’apertura del COMEX. Questo ha riaperto il dibattito sulla manipolazione ribassista dei mercati dei preziosi.

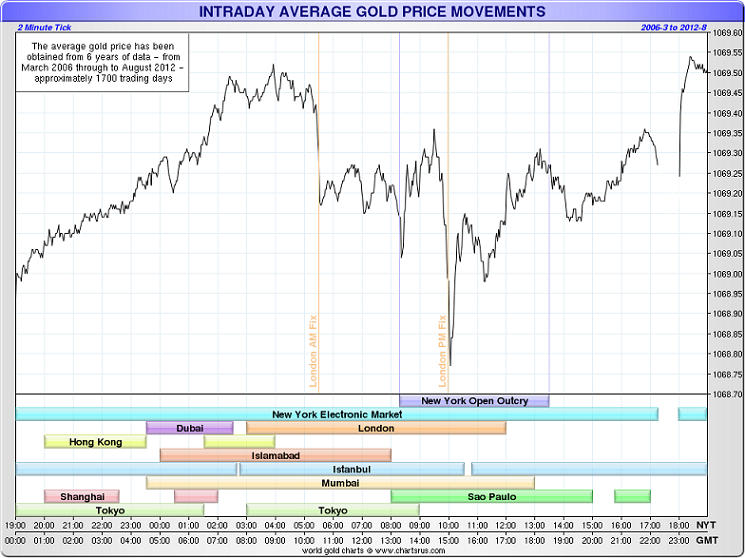

Il grafico sotto esposto analizza la media intragiornaliera dei prezzi dell’oro (intraday average gold price movements), da ben sei anni a questa parte.

Come potete notare, la media dei prezzi giornalieri tende al rialzo all’apertura dei mercati asiatici (Tokio, Shangai, Hong Kong) poi “inspiegabilmente” tende a ripiegare all’apertura dei mercati londinesi, per poi franare alla contemporanea chiusura del fix di Londra e apertura del Comex di New York.

Risulta evidente la manipolazione ribassista che concentra tutte le proprie forze all’ora di apertura dei mercati di New York.

Sebbene negli ultimi due mesi gli investitori abbiano indirizzato i flussi di portafogli sulle borse mondiali, l’enorme mole di liquidita’ riversata dalle Banche Centrali sui mercati ci suggeriscono molta cautela sia nell’investimento azionario che sull’immobiliare. La ripresa economica per ora e’ solo teorizzata e vi e’ il pericolo reale di formazione di bolle speculative, soprattutto sulle Borse e sul Real Estate.

Adam Sarhan di Sarhan Capital, ha affermato che “gli investitori sono meno preoccupati per le tensioni inflazionistiche; e’ la deflazione che fa paura e questo e’ un segnale negativo per l’oro”. Pertanto, piu’ che di ripresa economica il metallo giallo soffre sia per le pressioni deflazionistiche che per un rinnovato interesse globale sul dollaro americano.

Se esaminiamo l’indice delle materie prime CCI (Commodities Continuous Index – grafico sotto), esso indica un forte rallentamento nei prezzi di tutte le principali materie prime.

Ulteriori notizie negative per il metallo giallo sono giunte tramite alcuni rumors di mercato inerenti un decremento nell’esposizione nel maggiore ETF mondiale (SPDR Gold Trust) da parte di Allianz PIMCO, George Soros, Louis Moore Bacon e Julian Robertson.

John Paulson, di Paulson & Co. ha invece ribadito che il metallo giallo deve essere considerato alla stregua di una valuta globale. Le parole di Paulson non hanno fatto eco tra gli investitori che hanno preferito ridurre l’esposizione in oro nei propri portafogli.

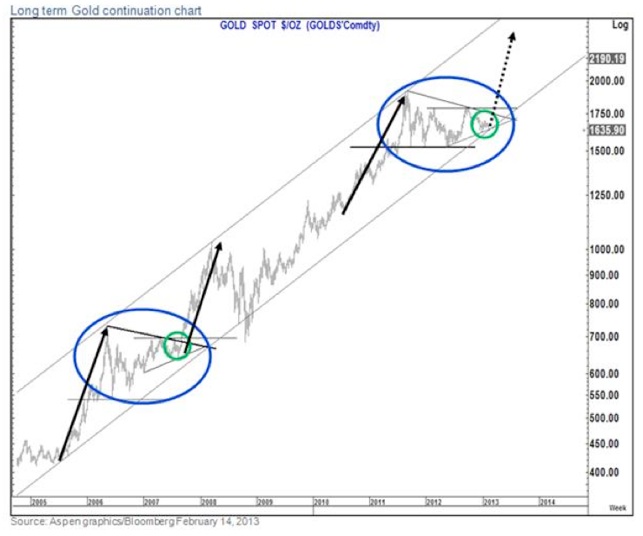

A livello di analisi tecnica, come piu’ volte abbiamo sottolineato in questa rubrica, il metallo giallo si sta muovendo entro una fase di consolidamento laterale che dura da 16 mesi. Detta fase laterale ha molte analogie con la precedente, avvenuta nel 2006-2007. In quel periodo, dopo una fase di rialzo, l’oro consolido’ le sue posizioni per 18 mesi.

Vi sono ottime possibilita’ che detta fase si ripeta.

In questo caso la fase di consolidamento dovrebbe concludersi entro la fine di aprile. Successivamente potremmo vedere l’oro in una nuova fase di rialzo, con primo target di medio termine posto a $2.050,00 – $2.060,00.

Ricordiamo che il 19 maggio 2013 scadra’ il termine fissato dal Congresso Americano sul tetto del debito statunitense (Debt Ceiling). Sicuramente detto tetto sara’ portato al rialzo e questo non fara’ che indebolire nuovamente il dollaro americano dando nuova linfa alle quotazioni dell’oro.

Tom Fitzpatrick, analista tecnico presso Citibank, espone i concetti sopra descritti con il grafico qui sotto:

La scorsa settimana si e’ concluso a Mosca l’incontro dei Ministri delle Finanze e dei Governatori delle Banche Centrali dei paesi del G20. Molte le tematiche discusse: dai tassi di cambio, agli stimoli alla crescita, dal consolidamento fiscale alle nuove regole per la finanza.

La scorsa settimana si e’ concluso a Mosca l’incontro dei Ministri delle Finanze e dei Governatori delle Banche Centrali dei paesi del G20. Molte le tematiche discusse: dai tassi di cambio, agli stimoli alla crescita, dal consolidamento fiscale alle nuove regole per la finanza.

Molti sono stati i buoni propositi ma nessuna soluzione reale ai problemi economici e finanziari mondiali. Sui tassi di cambio nel mezzo dell’attuale guerra valutaria (currency wars) il consesso ha enunciato che “i paesi del G20 dovranno astenersi da politiche monetarie tali da dar luogo a svalutazioni competitive“.

Nonostante la vastita’ dei temi trattati (ricordati sopra), al momento l’unico scopo del G20 rimane quello di riunire gli esponenti delle principali economie del mondo e identificare i temi di rilevanza comune. Per quanto riguarda le risoluzioni e deliberazioni atte a stabilire una tabella di marcia comune esse sono sempre rimandate in quanto non si trova una sintesi condivisa ed efficace per superare la crisi.

Riteniamo, alla luce del fallimento del G20, che la guerra valutaria in corso sia solo all’inizio e possa oltremodo intensificarsi.

Tornando al tema dei ribassi di questa settimana: gli investitori di lungo termine partecipanti al mercato dell’oro non devono focalizzarsi sui movimenti giornalieri del metallo prezioso. Essi non hanno alcun significato.

Se il fine delle manipolazioni ribassiste e’ quello di tentare di sottrarre il biglietto verde al suo destino, nessuna manipolazione sull’oro potra’ salvare la valuta di riserva mondiale. Il dollaro e’ seduto su un debito pubblico totale (comprensivo dei debiti delle Agenzie governative) di oltre 58.000 miliardi di dollari.

Il dollaro americano e’ seduto su passivita’ finanziarie future (unfunded liabilities – ovvero spese future per servizio medico – medicare – pensioni del settore militare e civile – military and civil servant pensions) pari a 114.000 miliardi di dollari.

Il dollaro americano e’ seduto su titoli derivati tossici, detenuti dalle prime cinque banche statunitensi, pari a un totale di 627.364 miliardi di dollari.

Come dicevamo, sul lungo termine nessuna manipolazione ribassista potra’ mettere in salvo dalla svalutazione necessaria della valuta americana. La fine del ruolo storico di valuta di riserva mondiale del dollaro e’ destino ineluttabile.

[divider]

Sterlina a rischio di svalutazione “su larga scala”

Sull’Indipendent e’ apparso un articolo con il quale alcuni esperti analisti mettono in guarda gli investitori su una possibile svalutazione della Sterlina Britannica “su larga scala”.

In un basket internazionale di valute la Sterlina risulta avere subito la peggiore performance (dopo lo yen) contro tutte le altre monete. Con il declino del valore della Sterlina, il cittadino e consumatore britannico ha visto crescere nel 2012 il costo del greggio da importazione e relativi prodotti petroliferi, nonche’ i costi dei prodotti alimentari e quelli assicurativi.

La Bank of England, con le sue politiche ultra-espansive, non solo non ha risolto alcun problema dell’economia reale inglese ma li ha addirittura aggravati. Pertanto la Sterlina continuera’ a deprezzarsi contro tutte le altre valute. Piu’ complessa la valutazione del valore della Sterlina contro l’oro.

La Sterlina e’ in una fase di consolidamento laterale contro il metallo giallo, in un canale compreso tra un massimo di £1.130,00 per oncia riscontrato un anno fa e un minimo di £965,00 riscontrato al 15 maggio 2012. Attualmente quota sui £.1.040,00 (grafico sotto).

La banca UBS ha chiaramente affermato che la Sterlina sara’ la prossima valuta (dopo lo yen giapponese) a soffrire di una “pesante forma di svalutazione”.

All’interno dell’attuale guerra valutaria in corso le due valute piu’ fragili risultano essere la Sterlina (come ricordato sopra) e lo Yen giapponese. Il Premier Giapponese ha ripetuto piu’ volte che la Politica del proprio Governo sara’ quella di svalutare intensamente lo Yen nella speranza di fare ripartire l’export e la crescita interna.

L’attuale debolezza della Sterlina e dello Yen stanno conducendo a un rafforzamento della valuta americana il quale si ripercuote negativamente sulle quotazioni dell’oro (a causa della loro relazione inversa).

[divider]

James Steel (HSBC): “ I trends di mercato dei preziosi rimangono intatti”

James Steel, analista della HSBC, questa settimana e’ stato intervistato da Bloomberg. Secondo Steel i mercati di oro e argento perdureranno nella loro fase storica rialzista. Steel ha avvalorato le sue affermazioni in base a tre fattori rialzisti principali;

- Il rallentamento dell’economia americana che si concretizzera’ nei prossimi mesi. Rallentamento causato dal combinato disposto di taglio alla spese e rialzo della pressione fiscale (“fiscal cliff”)

- Il rallentamento economico cinese sara’ meno duro di quanto si pronosticava

- La probabile uscita della Grecia dalla moneta unica europea

Tutti e tre questi fattori faranno da propellente e sostegno al prezzo dell’oro.

Steel sostiene che anche se l’impatto di questi fattori dovesse attenuarsi, l’attuale contesto geo-politico ed economico globale sara’ di supporto al prezzo del metallo giallo e dell’argento.

Traduciamo parte dell’intervista

Alix Steel, ha chiesto a Jim Steel: “il brusco calo dell’oro riscontrato venerdi’ scorso e’ un episodio casuale o e’ il segno di un’inversione di tendenza?”

Jim Steel: “E’ un episodio occasionale. La scorsa settimana gli investitori cinesi erano assenti dai mercati per festivita’ e la notizia che George Soros ha ridotto le sue posizioni sul metallo giallo hanno fatto da detonatore momentaneo ribassista. Ma se dai un’occhiata al COMEX ti accorgi che da un anno a questa parte i grandi fondi d’investimento non hanno dismesso le loro posizioni sull’oro, magari le hanno parzialmente ridotte. E’ normale, i fondi effettuano rotazioni di portafoglio periodiche.”

Alix Steel: “Per quale ragione le persone, gli investitori e i risparmiatori dovrebbero possedere oro? Il metallo giallo e’ un bene rifugio, a cosa serve detenerlo se l’economia riprende la crescita? Oltretutto non paga dividendi. George Soros sta vendendo 100 milioni di dollari del suo portafoglio in oro.”

Jim Steel: “Alix, tieni presente che tanti sono gli assets che non pagano dividendi. E quando li pagano, possono anche essere liquidati sotto i livelli inflazionistici, pertanto sono pagati con denaro svalutato. Inoltre e’ in corso una guerra valutaria. Sui mercati c’e’ molta incertezza, i tassi di interesse reali sono negativi. L’oro invece e’ una forma alternativa di moneta, oltretutto non svalutabile”.

Adam Johnson: “Jim, che ne pensi dell’argento e del palladio? Conviene acquistarli?”

Jim Steel: “Siamo moderatamente “bullish” su questi metalli preziosi. Il target sull’argento e’ posto a $33,00 per quest’anno. L’argento e’ piu’ esposto dell’oro alla crescita economica globale e alle sue incertezze. Almeno la meta’ di esso e’ utilizzato nel settore industriale. Se abbiamo una recessione globale i prezzi dell’argento ne risentono negativamente”.

Adam Johnson: “A cosa sono correlati i mercati dei metalli preziosi?”

Jim Steel: “L’oro non e’ correlato ad alcun rischio o ad altri asset rischiosi ed e’ un metallo in parte minima utilizzato nei processi industriali, pertanto non risente delle recessioni. E’ per questa ragione che e’ il migliore asset tra i metalli preziosi ed e’ l’investimento preferito dai portfolio managers”.