[panel]

L’oro ha aperto la settimana a $ 1.770,90 e a chiuso venerdi a $ 1.773,00. [/panel]

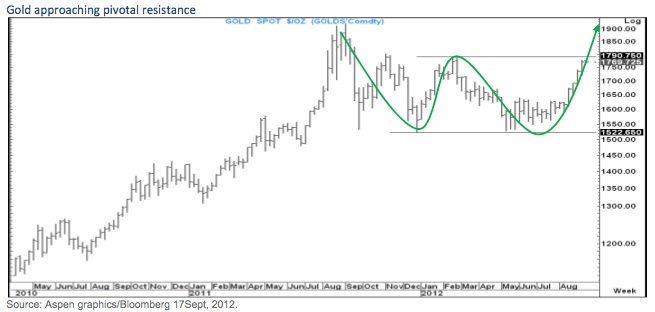

Nella giornata di venerdì, l’oro ha testato quota $ 1.790,00 all’oncia, mentre i contratti futures al COMEX di New York, per consegna a Dicembre, hanno guadagnato il 12% rispetto alle quotazioni di metà Agosto. Il metallo giallo ha consolidato le posizioni delle scorse settimane, rimbalzando nel corridoio compreso tra i $ 1.760,00 e i $ 1.790,00. Supporto a breve termine $ 1.730,00.

A livello di analisi tecnica, potremo avere ancora delle correzioni e dei movimenti laterali, ma il trend al rialzo è solido. Le figure che l’oro sta tracciando, a livello grafico, sono chiare. La resistenza da abbattere è posta sempre a $ 1.791,00; superata questa soglia critica, possiamo anticipare che avremo un’accelerazione che porterà l’oro dritto all’area dei $ 2.055,00 (grafico sotto).

L’analisi per l’altro metallo monetario prezioso è pressoché identica. Resistenza a $37,50, superata questa l’argento potrà raggiungere i $50,00 l’oncia.

Settimana dei record per l’oro. Nonostante un’intensa attività di prese di profitto (profit taking) e l’alta volatilità, il metallo giallo ha raggiunto i massimi storici su tre valute: rispettivamente contro l’Euro (1.373,00 l’oncia), contro il Franco Svizzero e contro il Real Brasiliano.

Continua senza sosta la politica delle Banche Centrali finalizzata a immettere enormi quantità di moneta elettronica nel sistema finanziario globale; introdurre cartamoneta o valuta elettronica non comporta difficoltà di alcun genere.

Mercoledì 19, anche la Banca Centrale del Giappone si è accodata alla BCE e alla Fed, varando un allentamento monetario da 10 mila miliardi di Yen (pari a 127 miliardi di dollari americani, portando il totale degli allentamenti monetari varati dal 2009, a 80 mila miliardi di yen). La BOJ acquisterà sul mercato titoli pubblici nella speranza di svalutare la propria moneta e renderla competitiva per stimolare l’export. La BOJ ha giustificato questa ulteriore misura anche in relazione con le crescenti tensioni con la Cina per il controllo delle isole Diaoyu (Senkaku Islands).

In settimana, la Banca Centrale del Perù ha varato una manovra monetaria espansiva di grande portata, per evitare il rafforzamento della valuta nazionale, il Nuevo Sol. La Banca Centrale della Turchia, inaspettatamente, ha varato un drastico taglio dei tassi di interessi, nella speranza di ridare fiato all’economia e all’export. Gli analisti attendono un ulteriore allentamento anche da parte della Bank of England, che non dovrebbe farsi attendere. Il Ministro delle finanze Brasiliano, Guido Mantega, ha recentemente dichiarato che la “guerra delle valute è appena cominciata”.

Ritornando all’allentamento valutario della BOJ, con questa emissione di titoli che la Banca Centrale acquisterà, il debito pubblico giapponese ha raggiunto la stratosferica cifra di 1 quadrilione. Un quadrilione è un numero composto dal numero 1 seguito da quindici zeri: 1 000 000 000 000 000.

Non è invece possibile moltiplicare a piacimento la quantità di oro così come si procede con la valuta elettronica. L’oro rimane il metallo prezioso per eccellenza, la scarsità nell’offerta lo rende un metallo nobile e ricercato. Il metallo giallo, a differenza della cartamoneta necessita di essere estratto dagli alvei dei fiumi o dalle cavità della terra. Servono ingenti capitali e tecnologie in continua evoluzione; nonché il lavoro di tecnici e operai specializzati.

I processi di estrazione del metallo giallo possono estendersi temporalmente anche per molti anni; non sono rari i casi di compagnie aurifere che sono riuscite a fare profitti solo dopo anni di processi di estrazione e separazione dell’oro dalle impurità a cui è legato. Sui mercati finanziari internazionali, il dibattito sul “picco del petrolio” (peak oil) è già iniziato da anni, mentre stenta a divenire corale il dibattito sul “picco dell’oro” (peak gold). Ma ben presto ne sentiremo parlare.

La produzione mondiale di oro rimane ai livelli di fine anni ’90 sebbene i prezzi sono cresciuti da $252,00 l’oncia nel 1999 a $1.700,00 nel 2012.

Le proiezioni estrattive da parte delle società minerarie sono le seguenti: solo due società dichiarano di essere in grado di estrarre maggiori quantitativi di metallo giallo, nel medio termine. Sono l’anglo australiana Rio Tinto e la Oyu Tolgoi Mine (Mongolia). Le condizioni geologiche dell’estrazione di oro, si sono fortemente deteriorate, in quasi tutto il mondo.

La scarsità dell’offerta e limiti geologici invalicabili determineranno pressioni al rialzo sul prezzo dell’oro, nel medio-lungo termine, anche se già se ne colgono i segni di questi processi; questi fenomeni accadono proprio in un momento storico particolare, ovvero nel momento in cui un crescente numero di investitori istituzionali (Fondi Pensione, Hedge Funds, Banche Centrali) a causa di rischi monetari, sistemici e geopolitici, sta provvedendo a diversificare i proprio portafogli e riserve, investendo direttamente nel metallo giallo. Questa differenziazione di “assets allocation” nel metallo giallo, costituisce un trend che in proiezione futura è in continuo aumento.

La cartamoneta e la valuta elettronica possono moltiplicarsi senza alcun limite: l’offerta di oro, no. Il metallo giallo, proprio per le sue qualità intrinseche e per il fattore riconducibile alla scarsità dell’offerta rispetto all’ampiezza della domanda, proseguirà nella sua funzione storica di salvaguardia del risparmio e del suo potere d’acquisto.

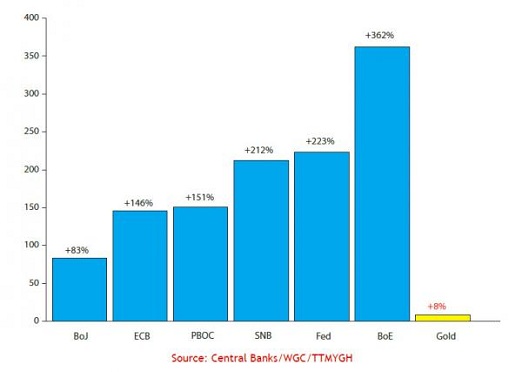

Analizziamo i concetti di cui sopra con una visuale grafica che commentiamo qui sotto.

Come possiamo vedere, il grafico riporta l’espansione della base monetaria, attuata a partire dall’inizio del 2009, da parte delle maggiori Banche Centrali. Il grafico compara detta espansione monetaria con l’offerta globale di oro. Come possiamo notare, dal 2009 la Banca del Giappone ha provveduto a espandere la propria base monetaria dell’83%, la Banca Centrale Europea del 146%, la Banca Centrale Cinese del 151%, la Banca Nazionale Svizzera del 212%, la Federal Reserve Statunitense del 223% mentre la Banca dell’Inghilterra del 362%. L’offerta d’oro, dall’inizio del 2009, su scala globale, è aumentata solo dell’8%.

[divider]

Marc Faber: “sono rialzista riguardo l’oro”

Marc Faber, uno dei pochi analisti finanziari che avevano presagito l’attuale crisi finanziaria ed economica globale, rimane rialzista sulle quotazioni dell’oro.

In un’intervista rilasciata a Bloomberg, Faber afferma che “il trend rialzista dell’oro è più forte che mai, mentre i trends di tutte le valute, ma specialmente del dollaro americano, sono trends in netta discesa in termini di valore. In altri termini: l’oro si rafforza nel suo valore, le valute tendono a svalutarsi“.

Faber consiglia l’acquisto, il possesso e la disponibilità di oro fisico, soprattutto per i cittadini americani. Inoltre suggerisce a questi ultimi, di conservare il proprio oro fisico fuori dal sistema finanziario statunitense.

Faber, durante l’intervista, ha attaccato più volte il Presidente della Fed, Bernanke, denunciando la sua politica di espansione monetaria indiscriminata, che non ha portato alcun beneficio al popolo americano, ma solo rischi inflazionistici. Ha affermato che le massicce iniezioni di liquidità finiranno solo per inflazionare la valuta e il sistema finanziario e che pertanto l’indice Dow Jones arriverà a quotare anche 20.000, 50.000 o addirittura 1 milione di punti, ma paragonato al prezzo dell’oro risulterà sempre inflazionato.

Faber è molto pessimista circa la politica di continui allentamenti monetari operati dalla Fed. Questa, afferma, “distruggerà il valore del dollaro americano, valuta di riserva mondiale; di conseguenza si svaluteranno tutte le altre monete, portandoci dritti verso una crisi sistemica globale che causerà il peggiore collasso economico e monetario di tutti i tempi“.

[divider]

Prezzo dell’oro e aspettative inflazionistiche

Nel grafico qui sotto, si porta in evidenza come il prezzo dell’oro si muova in tandem con le aspettative inflazionistiche degli operatori partecipanti al mercato. Le aspettative di tensioni inflazionistiche sono balzate ai livelli più alti da 16 mesi a questa parte, dopo che la Fed ha annunciato il terzo round di quantitative easing.

Il 13 settembre, la Fed ha proceduto al varo di una manovra espansiva, senza porsi alcun limite temporale, con la quale acquisterà titoli strutturati e cartolarizzazioni di mutui immobiliari, confermando la politica di tassi a zero sino alla meà del 2015.

Il 14 settembre, dopo l’annuncio della Fed, le aspettative inflazionistiche misurate tramite un particolare indice (break-even rate) sono balzate al massimo dal 4 maggio 2011. In italiano possiamo definire questo indice come “l’indice di rottura verso l’alto del rendimento” (e’ un indice specifico del Titolo del Tesoro americano, con durata a 5 anni e indicizzato all’inflazione).

I tradizionali investimenti come i titoli di stato e i corporate bonds, in presenza di aspettative inflazionistiche e di rendimenti reali al di sotto del tasso d’inflazione, sottoperformano il metallo giallo. L’Oro invece storicamente sovraperforma sia la media del tasso inflazionistico (difendendo il potere d’acquisto del risparmio) che i rendimenti reali del mercato azionario, nonchè la rivalutazione degli immobili.

L’innalzamento delle aspettative inflazionistiche da parte degli operatori, inaugurerà un nuovo periodo di mercato toro per l’oro, grazie al suo riconosciuto status di “safe-haven asset”, ovvero investimento porto sicuro.

Le politiche di allentamento monetario varate dalle Banche Centrali, preludono a un “abbattimento” del debito tramite l’innescarsi di un’alta inflazione. Ciò comporterà necessariamente un ulteriore innalzamento del livello dei prezzi del metallo giallo.

Questi continui vari di allentamenti ed espansioni monetarie, favoriscono le grandi banche, gli alti redditi e gli attori economici indebitati (come gli Stati Sovrani). Portano a un aumento delle derrate alimentari, del petrolio, del gas naturale, dei metalli preziosi e in genere di tutte le materie prime, nonchè al rigonfiamento di bolle speculative (soprattutto sui mercati azionari).

L’espansione valutaria favorisce i grandi fondi speculativi che grazie alla mole di liquidità messa a disposizione dalla Banche Centrali, possono prenderi in prestito a tassi irrisori, rilevanti somme per effettuare speculazioni tramite arbitraggi tra azioni, tassi d’interesse, e indici (per arbitraggio si intende una strategia operativa mirante a trarre vantaggio dalle discrepanze di prezzo tra due o più assets finanziari). Penalizzato sarà, invece, il risparmiatore prudente che vive di cedole obbligazionarie a tasso fisso, nonchè i fondi pensioni che puntano sui titoli di stato. Diviene fondamentale, operare una diversificazione di portafoglio, investendo (secondo il proprio personale profilo di rischio) in oro e argento fisico, al fine di salvaguardare il potere d’acquisto dall’insidiosa erosione dello stesso da parte dell’inflazione.