Gli avvenimenti piu’ importanti della settimana

[panel]

L’oro ha aperto la settimana a $1.711,30 e ha chiuso venerdi a $1.677,60.

Al Comex di New York i contratti futures sull’oro per consegna dicembre scivolano sotto l’importante soglia tecnica dei $1.700,00 ovvero a $1.676,00 per oncia. I contratti futures sull’argento per consegna dicembre quotano in ribasso a $30,935 per oncia. [/panel]

Le quotazioni dell’oro sono scivolate ieri sotto la soglia dei $1.700,00 sulla scia del report del Dipartimento del Lavoro che segnala a ottobre un incremento dei posti di lavoro a 171.000 unità, molti piu’ di quelli previsti (125.000). Lo US dollar index ha reagito al rialzo avanzando a un massimo da sette settimane a questa parte, grazie anche a ricoperture tecniche.

Il prezzo dell’oro da inizio settembre ha intrapreso una prima direzione rialzista balzando nell’arco di un mese da $1.680,00 a un picco di $1.795,00 a inizio ottobre; successivamente ha ritracciato al ribasso, in un primo momento verso i $1.750,00 testando a fine ottobre area 1.700,00. La media mobile a 200 giorni si stabilizza proprio sopra questa soglia; questo indicatore tecnico e’ molto importante.

Nel breve periodo (momentum) il “sentiment” e’ negativo, riflettendo un consolidamento verso quell’area, con possibili spunti ribassisti.

Solo se i prezzi cominciassero una discesa significativa verso i $1.670 – $ 1.650,00 (e verso quell’area stazionassero), vi potrebbero essere rischi di ulteriore sfondamento al ribasso, verso i $1.620,00 – $1.600,00. Questo potrebbe avverarsi se i mercati azionari, questo mese, si muoveranno con una forte tendenza ribassista.

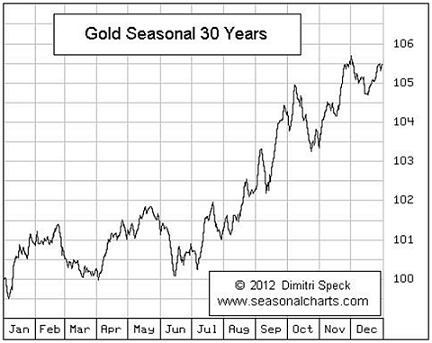

Da ricordare tuttavia che statisticamente il mese di novembre risulta essere uno dei mesi piu’ favorevoli dell’anno per il prezzo dell’oro.

Come puoi notare dal grafico sotto esposto (grafico dell’andamento medio del prezzo dell’oro negli ultimi trent’anni – corretto su base stagionale) il mese migliore dal punto di vista delle quotazioni del metallo giallo risulta essere proprio Novembre.

Alla luce di quanto sopra esposto, una nuova fase rialzista potrebbe iniziare a partire dalla meta’ di Novembre (dopo l’Election Day). Una forte resistenza e’ posta a quota $1.791,00; una successiva penetrazione di questa soglia potra’ indirizzare l’oro verso nuove altitudini (primo target a $2.000,00 l’oncia).

L’argento sta protraendo il proprio movimento di consolidamento orizzontale verso l’area posta a $32,00. Il supporto rimane a $29,50 mentre una prima forte resistenza e’ posta a $35,00. Un successivo sfondamento di questo livello suggerirebbe un ulteriore balzo verso i $40,00.

Nel breve periodo il “sentiment” e’ neutrale, anche se nelle ultime settimane vi sono stati movimenti ribassisti ragguardevoli. Il supporto piu’ basso rimane a $26,00.

Questa settimana i mercati finanziari sono stati inondati da una raffica di dati economici negativi a livello mondiale. Nell’Eurozona il tasso di disoccupazione rilevato nel mese di settembre e’ salito a un nuovo record, toccando una percentuale dell’11,6% (in Italia il tasso di disoccupazione nello stesso mese e’ salito al 10,8% contro il 10,6% del mese precedente).

In Spagna i permessi per costruire nuove abitazioni sono collassati del 37,2% in Agosto rispetto a Luglio; in Grecia si prevede per il 2013 un rapporto debito pubblico/PIL al 189,1% rispetto al 175,6% del 2012; in Giappone l’indice manifatturiero PMI e’ sceso a 46,9 punti, livello mai cosi’ basso dal 2009.

Nel Regno Unito l’indice di fiducia dei consumatori e’ calato di 30 punti, il piu’ basso da aprile di quest’anno; Taiwan ha tagliato le stime del proprio PIL per l’anno 2012, dall’1,66% previsto all’1,05%; dopo l’uragano Sandy che ha devastato la costa Est degli USA sono state tagliate le stime del prodotto interno lordo statunitense per il quarto trimestre 2012; ci si attende anche un vistoso crollo delle vendite al dettaglio mentre le corporations americane hanno tagliato le stime dei loro profitti per l’ultimo trimestre di quest’anno.

La Banca Centrale del Giappone ha annunciato che provvedera’ a varare a brevissimo termine il nono allentamento monetario consecutivo (QE9) per fornire liquidita’ illimitata alle banche che a loro volta dovranno finanziare imprese e famiglie. Il nuovo programma consistera’ in un’espansione dei precedenti otto (denominati APP – Assets-Purchase-Program). La BOJ ha dichiarato con il Governo di voler intraprendere una “lotta contro la deflazione”.

La BOJ acquistera’ in asta o sul mercato secondario 11.000 miliardi di Yen (equivalenti a 138 miliardi di dollari americani) di titoli del tesoro Giapponese a breve e medio-lungo termine nonche’ titoli obbligazionari legati a fondi immobiliari meglio conosciuti come JREITS (Japan Real Estate Investment Trust’s).

In Spagna la Bad Bank creata dal Governo Spagnolo (disegnata in collaborazione con la Commissione UE, BCE, ESM e FMI) acquistera’ assets “spazzatura” dagli istituti di credito spagnoli con un ammontare massimo fino a 90 miliardi di Euro per salvare il sistema finanziario dissestato dallo scoppio della bolla immobiliare.

Il capitale della Bad Bank (denominata Sareb) sara’ in maggioranza in mano a soci privati mentre il Governo non salira’ oltre il 50% (quindi, in parte, vi sara’ una socializzazione di debito privato a danno del contribuente spagnolo che vedra’ aumentato il proprio carico fiscale). Questo veicolo finanziario funzionera’ grossomodo come il veicolo statunitense messo in piedi allo scoppiare della bolla dei mutui subprime, il Trouble Asset Relief Programme (TARP).

Bundesbank e le sue riserve auree: Atto secondo

La scorsa settimana nella nostra rubrica vi abbiamo proposto la tematica relativa al rimpatrio delle riserve auree tedesche e alle relative problematiche sorte (dovute al fatto che essendo stoccate all’estero, parte di queste riserve, soprattutto quelle immagazzinate a Londra presso la Banca d’Inghilterra, possano essere state alienate e prestate a terzi).

La questione dell’effettiva entita’ delle riserve auree della Bundesbank ha sollevato parecchi interrogativi tra i siti internet specializzati in metalli preziosi e nella stampa on-line in generale: la Bundesbank ha ritenuto esporre una propria dichiarazione ufficiale esposta a nome del membro esecutivo della stessa, Carl-Ludwig Thiele.

In merito a queste dichiarazioni, alcuni esperti e profondi conoscitori del mercato dell’oro hanno sollevato diverse obiezioni: essi ritengono che le statistiche citate dalla Bundesbank, cosi’ come le varie spiegazioni, sono inesatte, errate o addirittura fuorvianti.

Qui di seguito, vi presentiamo alcune dichiarazioni di Carl-Ludwig Thiele e le obiezioni mosse da diversi specialisti del mercato dell’oro:

- Thiele ha affermato che: “nel 1956 le riserve d’oro della Germania erano di 1328 tonnellate pari a un controvalore in Marchi Tedeschi di 6,2 miliardi. La Bundesbank e’ stata fondata l’anno successivo, nel 1957, e da quell’anno le riserve d’oro sono rimaste invariate fino al 1970”.

- Obiezione: Affermazione completamente errata. Da una relazione documentata di Timothy Green, si evince dalla stessa che le riserve d’oro tedesche ammontavano a 1.328 tonnellate nel 1956 e incrementarono a un ritmo annuale fino al 1969 con una percentuale di aumento pari al 200% dal 1956. Le riserve auree tedesche ammontavano a 3.537 tonnellate nel 1969 e sono calate a 2.963 nel 1979. Da allora sono aumentate di 400 tonnellate.

- Thiele ha poi affermato: “dall’inizio dello scorso decennio abbiamo provveduto a rimpatriare ben 930 tonnellate di oro a Francoforte provenienti da Londra e abbiamo sottoposto l’oro a un controllo scrupoloso. Parte dell’oro e’ stato fuso in modo tale da creare nuove barre conformi con la Standard Good Delivery”.

- Obiezione: tutto l’oro conservato presso la Banca d’Inghilterra deve necessariamente essere ordinato secondo lo Standard London Good Delivery. Barre non conformi a questo Standard non sono assolutamente ammesse, per alcun motivo. Questo e’ il sistema previsto e tuttora operante presso il London Bullion Metal Association (LBMA). Pertanto non si capisce per quale ragione la Bundesbank ha provveduto a fondere delle Barre che avrebbero dovuto essere consegnate dalla Banca d’Inghilterra gia’ conformi allo Standard Good Delivery. Se la Bundesbank ha realmente provveduto a fondere l’oro di provenienza della Banca d’Inghilterra vi possono essere sostanzialmente due ragioni:

1. e’ stata raggirata tramite consegna di barre non conformi allo Standard di cui sopra (per esempio con consegna di monete e simili)

2. non ha fiducia in cio’ che le e’ stato consegnato dalla Banca d’Inghilterra e pertanto ha provveduto a fondere l’oro e ripristinarlo a regola dello Standard Good Delivery.

- Thiele ha aggiunto: “Noi siamo in grado di consultare gli elenchi inerenti i nostri lingotti d’oro, le banche centrali nostre partners ci inviano ogni anno i rapporti confermanti l’esistenza degli stessi e della loro qualita’. Riceviamo conferma delle nostre riserve auree calcolate in once troy”.

- Obiezione:il calcolo avviene per “barra base” o per “oncia di fino”?Perche’ le due cose sono molto differenti. Vi e’ infatti alla base una sottile distinzione giuridica. Nel primo caso la Bundesbank puo’ richiedere la restituzione dell’oro in virtu’ del solo possesso del bene, non di un’obbligazione contrattuale (bailor/bailee law; e’ una regola in uso nei paesi di “common law”). Nel secondo caso puo’ chiederne la restituzione in virtu’ di un’obbligazione scaturente da una relazione debitore-creditore. Sono due cose completamente differenti a livello giuridico e degli effetti legali che ne scaturiscono. La realta’ e’ che le riserve auree della Bundesbank conservate dalla Banca d’Inghilterra sono accantonate per “barra base” (bar basis) e non come “oncia di fino”. Non v’e’ alcuna obbligazione giuridica contrattuale vincolante il ritiro del bene. Thiele sembra non capire la distinzione giuridica tra le due fattispecie di legge.

Per concludere: le risposte ufficiali fornite dalla Bundesbank in merito alle proprie riserve auree detenute all’estero denotano aspetti lacunosi e carenze concettuali. Oppure sono state rese coscientemente avendo fiducia che, essendo la Bundesbank un’Autorita’ Monetaria, nessuno le avrebbe contestate?

Si auspica che la Bundesbank in un secondo comunicato faccia chiarezza su questi aspetti sollevati dagli esperti del mercato dei metalli preziosi in modo da fugare ogni dubbio in proposito. Qui su Deshgold continueremo a tenere sott’occhio la vicenda e ad informarvi tempestivamente su eventuali sviluppi.

Ma i problemi per la Banca Centrale Tedesca non sono finiti

Secondo un veterano del mercato dell’oro, Bill Haynes – Presidente di CMI Gold & Silver, la Bundesbank andra’ incontro a copioni ancora piu’ complicati di quelli affrontati con la Banca d’Inghilterra quando dovra’ affrontare la questione del rimpatrio dell’oro dalla Federal Reserve.

Secondo Haynes l’oro di proprieta’ tedesca e’ gia’ stato alienato negli anni ’90. Questo e’ un fatto talmente epocale che quando verra’ a galla con tutta la sua enorme portata fara’ esplodere il prezzo dell’oro. A sostegno della sua tesi Haynes porta uno studio redatto da James Turk di Goldmoney nel 2001, dove appunto si dimostra che la FED era attiva dagli anni ’90 nelle vendite di oro tramite un misterioso e speciale fondo denominato Exchange Stabilization Fund (ESF).

Nessun ente indipendente addetto all’auditing e’ mai stato nominato per appurare esattamente la quantita’ di oro alienato dalla FED tramite il fondo ESF. Il Dipartimento del Tesoro Statunitense non sottopone a revisione contabile le riserve auree della FED dai tempi del Presidente Eisenhower.

Haynes inoltre riporta uno studio del Fondo Monetario Internazionale che sostiene che l’oro degli Stati Uniti e’ di proprieta’ del Federal Reserve System (organizzazione privata di proprieta’ di banche private). Pertanto a livello giuridico Haynes ritiene che vi siano seri dubbi che il Tesoro Statunitense possa, non solo effettuare un audit, ma addirittura avere titoli di credito sulle riserve auree.

Se neppure il Dipartimento del Tesoro Statunitense riesce ad appurare le reali entita’ dell’oro della Fed, come potra’ essere in grado la Bundesbank di rivendicare diritti sull’oro detenuto presso i suoi caveaux?

John Embry: ecco la verita’ sulla manipolazione dei prezzi dell’oro

Riproduciamo e traduciamo un interessante punto di vista espresso da John Embry, Investment Strategist presso Sprott Asset Management. Embry, uno dei massimi esperti mondiali del mercato dell’oro, collega le problematiche sorte dal rimpatrio dell’oro della Bundesbank con la manipolazione ribassista sul metallo giallo.

Sono contento che certe cose stiano venendo a galla.

Queste sono cose che il Comitato Anti-Trust per il mercato dell’oro (Gold Anti-Trust Action Committee) va dicendo ed esponendo da anni con tanto di prove. Ovvero che molte Banche Centrali Occidentali non possiedono tutto l’oro dichiarato a titolo di riserva.

Parte di quell’oro e’ stato alienato, dato in prestito e in leasing, pertanto non e’ piu’ nelle loro disponibilita’. E’ importante che questi fatti divengano di dominio pubblico.

Alcuni commentatori come John Carney della CNBC affermano che non e’ importante conoscere se l’oro della Germania e’ presente nei caveaux delle Banche Centrali che lo detenevano.

Ma chi crede di prendere in giro il Sig. Carney? Lui pensa che i cinesi, gli indiani, i russi, si possano prendere seriamente per il naso? Guardate che anche essi sono a conoscenza di questi fatti; difatti stanno accumulando oro fisico in modo forsennato. Non si lasceranno ingannare facilmente.

Io sono convinto che le reali entita’ delle riserve auree delle Banche Centrali Occidentali siano molto piu’ esigue di quel che si crede. Questo verra’ pienamente alla luce quando la domanda mondiale di oro fisico comincera’ a intensificarsi.

La verita’ e’ che un gigantesco ammontare di metallo giallo delle Banche Centrali Occidentali e’ stato utilizzato per fare fronte all’incremento della domanda negli anni scorsi. Alla fine la verita’ verra’ a galla e si scoprira’ che le Banche Centrali hanno venduto o prestato l’oro per tenere i prezzi sotto controllo, aumentando artificialmente il lato dell’offerta.

Credo che la maggior parte dell’oro di queste Banche oggi adorni le braccia e i colli delle donne in formato di gioielli; mentre una parte e’ stivato presso i caveaux delle Banche Centrali dell’Estremo Oriente.

Quando tutto questo verra’ pienamente alla luce, in confronto, lo scandalo della manipolazione del tasso Libor sara’ poca cosa.

Vi dico che cosa e’ successo veramente con quest’oro: quando e’ stato prestato, la controparte che ne e’ venuta in possesso ha provveduto a venderlo sul mercato per alimentare l’offerta e comprimere il prezzo dell’oro. Questo procedimento e’ dagli esperti definito come – schema finanziario di manipolazione ribassista del prezzo dell’oro – (Gold Suppression Scheme).

Il problema e’ il seguente: se le Banche Centrali Occidentali non sono piu’ in possesso di parte del loro oro, come faranno a effettuare una copertura delle loro valute nel caso, in futuro, si ponesse il problema di vararne di nuove?

Per non parlare di quelle correnti. Sono curioso di vedere come andra’ a finire questa storia.

Fine Barometro 03 Novembre 2012

4 risposte

Ciao,senti,francamente io sono preoccupato da questa ”correzione” dell’oro,non tanto per motivazioni ”tecniche”,quanto per una motivazione molto precisa:

-dall’annuncio del QE3,non risulta alcuna modificazione del bilancio della Federal Reserve:

questo è chiaramente ravvisabile sul sito della federal reserve di St.Louis

http://www.federalreserve.gov/monetarypolicy/bst_recenttrends.htm

Questo quadro è perfettamente compatibile con il fatto che l’oro dall’annuncio del QE3 in poi,dopo un modesto guadagno,abbia ritracciato perdendo praticamente la metà dei guadagni

A questo punto le ipotesi sono 3:

1)Bernanke ha bluffato

2)Bernanke non ha bluffato ma deve ancora iniziare le operazioni di acquisto di MBS,(aspetta le elezioni per agire?)

3)il programma è sterilizzato,ma lui non lo ha menzionato per compiacere i mercati

aggiungo come quarta ipotesi che la fed non abbia aggiornato i propri dati,cosa che però è strana dato che l’aggiornamento bisettimanale.

A questo punto attendo che qualche giornalista non compiacente,prima o poi metta in risalto la cosa e faccia una domanda specifica.

Ciao,

non sono in grado in questo momento di verificare quanto affermi circa il bilancio della Fed; posso approfondire la questione la settimana entrante. Non mi meraviglerei, comunque, che non abbiano aggiornato il bilancio. Se ne vedono di cose ben peggiori……

Tra le pagine di Deshgold avevamo parlato proprio qualche settimana fa di una correzione del prezzo dell’oro. Avevamo addirittura parlato di una quotazione a $1.680,00. Proprio ieri il mercato ha chiuso a $1.677,00.

Questo per dirti che una correzione era del tutto fisiologica e al momento non vediamo nulla di preoccupante. Se poi guardiamo ai movimenti su base storica stagionale, ci accorgiamo che il prezzo dell’oro ha la tendenza a muoversi al rialzo a settembre, in ribasso a ottobre e di nuovo in rialzo a novembre e a dicembre. E’ un movimento ciclico che si ripete con ottime probabilita’ statistiche da decenni a questa parte.

Ti invito in ogni caso a tener sempre presente il “Grande Quadro” come ci insegna Roy Reale. Se analizzi l’andamento del metallo giallo negli ultimi dieci anni (tutti in salita, partendo da un minimo di $250 a fine 2000 a un massimo di $1.921,00 di agosto 2011) questa correzione significa ben poco.

Quando un asset viaggia in tono rialzista all’interno di questi super-cicli, e’ normale e naturale che vi siano correzioni.

Credo che per il dollaro americano, dal 2000, sia iniziata una fase discendente che lo portera’ entro i prossimi dieci, quindici anni ad essere detronizzato dal suo status di “moneta di riserva mondiale”. Non sappiamo cosa ci aspettera’ successivamente, ma possiamo essere sicuri che l’oro seguira’ il dollaro, con la sua relazione inversa, ovvero mentre il dollaro sara’ degradato dalla sua attuale funzione, l’oro rivestira’ invece un ruolo preminente, proprio come la Storia ci insegna.

Ultima considerazione, storicamente e’ molto arduo trovare monete di riserva mondiale come il dollaro che resistano piu’ di 40 anni senza un aggancio all’oro (tramite qualsivoglia forma di Gold Standard). Il dollaro USA attuale e’ sganciato dall’oro dal 1971, ovvero 41 anni or sono. Qualcosa mi dice che per il dollaro USA (cosi’ come lo conosciamo oggi) stiano suonando le ultime campane.

Comunque per la cronaca,qualcuno sapeva in anticipo del dato ”migliore delle attese”,perchè i leasing rate dell’oro,sono di nuovo andati in negativo il 31 ottobre (quando wall street era chiusa per il ciclone),esattamente prima del crollo del 2 novembre,quindi hanno inondato bene il mercato di oro perchè rispondesse nella dovuta maniera

guarda il grafico su kitco

http://www.kitco.com/charts/popup/au0030lr.html

Anch’io dico che è taroccato,però il tarocco avrà pur dei limiti…

Ciao,

ottima osservazione, i leasing rate forse sono andati in negativo per intervento della FED, a inizio settimana negli USA, a causa dell’Uragano Sandy, c’era emergenza nazionale e non possiamo escludere un intervento della Banca Centrale per calmierare i mercati e la situazione in generale.

A ogni modo, questi ribassi del prezzo del metallo giallo sono manna per le Banche Centrali Asiatiche. Se prendi le riserve auree della Cina, esse sono pari all’1,7% del totale, quelle del Giappone al 3,2%. Non si lasciano scappare l’occasione di comprare ai minimi “buy on the deep”.

Tutti questi ribassi del prezzo dell’oro giocano a loro favore, pertanto, le manipolazioni del metallo giallo possono rivelarsi un boomerang sul lungo periodo per i maneggioni Occidentali.