[panel]

L’oro ha aperto la settimana a $1.242,20 e ha chiuso a $1.252,10.

Al Comex di New York, i contratti futures sull’oro, per consegna gennaio sono quotati a $1.250,70. [/panel]

Resistenze e Supporti: Prima resistenza posta a $1.254,00 seconda a $1.282,00 e terza a $1.303,00; primo supporto posto a $1.249,00 secondo a $1.244,00 e terzo a $1.235,00.

Da inizio anno, il prezzo dell’oro e’ in discesa di circa il 25% rispetto al picco storico toccato nel settembre 2011, quando l’oro arrivo’ a prezzare $1.921,00 per oncia.

Possiamo rintracciare le cause della caduta dei prezzi nei continui e reiterati commenti pubblici rilasciati dai governatori della FED, circa un possibile ridimensionamento (tapering) degli acquisti di assets finanziari da parte della Banca Centrale Statunitense.

Altre cause sono riscontrabili nel deflusso di oro fisico da parte dei fondi ETF e in una minore domanda globale di metallo giallo (ma su scala globale), nonche’ dalle ripetute manipolazioni ribassiste effettuate dagli speculatori professionali presso il mercato “futures” Comex di New York.

Dobbiamo altresi’ tenere in considerazione che il lingotto giunge al prezzo attuale dopo dodici (dicesi dodici) anni consecutivi di continui rialzi. Una correzione (seppure accentuata), quindi, e’ da considerarsi naturale; nessun mercato (che sia azionario, obbligazionario, delle commodities, immobiliare, valutario, ecc) corre sempre al rialzo.

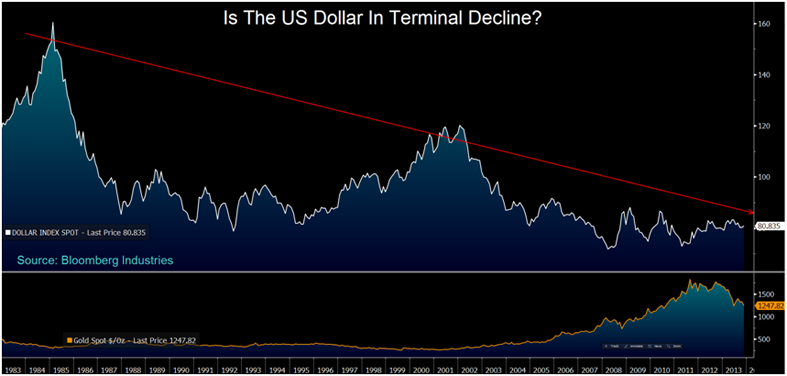

Data la forte correlazione tra il prezzo dell’oro e la quotazione del dollaro americano (tra i due assets esiste un rapporto inverso: l’espansione del primo provoca una contrazione del biglietto verde e viceversa), abbiamo studiato la quotazione del dollaro sul lungo periodo, cercando di determinarne il trend futuro.

Come potete esaminare dal grafico qui sotto (che prende in considerazione il prezzo del dollaro dal 1983 a oggi), la trendline rossa indica chiaramente che il declino del dollaro e’ lungi dall’essere terminato.

Il dollaro, rispetto all’oro, puo’ essere stampato in quantita’ illimitata, a prescindere dal lingotto e dagli aumenti di produttivita’ al quale deve essere correlata la stampa del denaro stesso.

L’oro, invece, non puo’ essere estratto in quantita’ illimitata.

Se teniamo presente il pessimo stato dell’economia a stelle e strisce, e l’enorme debito accumulato a livello Federale e a livello di ogni singolo Stato componente gli USA, nonche’ il livello di debito di ciascun cittadino americano e impresa a stelle e strisce, dobbiamo dedurne che e’ tutto debito che non potra’ essere mai piu’ ripagato e sul quale continuera’ a gravare il peso degli interessi da corrispondere ai creditori (in primo luogo la Cina, il maggior possessore di titoli di stato USA).

Ne deduciamo che il declino del valore del dollaro e’ appena iniziato. Anche nel prossimo decennio assisteremo quindi a un ulteriore degradamento della moneta amercana e, quindi, ad una rivalutazione del prezzo dell’oro, a cui e’ strettamente correlato.

Per rimanere negli USA, l’Agenzia Reuters, ci informa che molti cittadini che hanno contratto mutui ipotecari, sono di fatto gia’ insolventi e non sono in grado di rientrare dalle linee di credito richieste ai rispettivi istituti finanziari.

Bank Of America, J.P. Morgan e Wells Fargo, sembrano essere le banche piu’ esposte. Pertanto, nei prossimi mesi potremmo assistere a nuovi “salvataggi pubblici” — BAILOUTS — (con i soldi dei contribuenti americani) nel caso di possibili fallimenti di questi tre colossi, a causa di un nuova esplosione finanziaria legata all’erogazione di mutui.

In alternativa, in caso di deterioramento finanziario delle banche di cui sopra, le Autorita’ potrebbero prendere in considerazione il “salvataggio dall’interno” — BAIL-IN — degli istituti, confiscando di fatto parte dei depositi e conti correnti degli azionisti e allungando le scadenze dei pagamenti dei bonds, decurtando anche i tassi delle cedole.

Gli azionisti, potrebbero assistere a un drammatico calo delle quotazioni delle azioni nelle loro mani e non ricevere piu’ alcun “stacco” di dividendo, magari per anni.

In Cina, per converso, si sta assistendo a una vera e propria corsa all’oro da parte di istituzioni e da parte del risparmiatore retail.

Si approfitta dei prezzi bassi per fare incetta di metallo giallo.

Sia in Cina che in tutta l’Asia Orientale, la domanda (soprattutto di gioielli e di oro da investimento) rimane piu’ forte e robusta che mai.

Dal 15 – 16 aprile (data del “flash crash” speculativo contro l’oro, consumato al Comex di New York, che fece crollare il prezzo del 10% in due giorni), la domanda di oro in Cina e’ piu’ che triplicata.

La piu’ grande catena di distribuzione di gioielli in Cina, la Chow Tai Fook Jewellery Group, e’ stata costretta a ricostituire in grande fretta le scorte di oro per fare fronte alle richieste dei propri clienti. Chow Tai Fook ha visto le vendite di gioelli, monete e lingotti, salire del 49% nel primo semestre del 2013, rispetto al semestre dell’anno precedente.

Costituita nel 1929 nella citta’ meridionale di Guangzhou, essa prende il nome del suo fondatore, Mr. Chow: “Tai Fook”, invece, nella lingua cinese significa, “Grande Benedizione”.

Nel mese di ottobre, la Cina ha acquistato ben 100 tonnellate di oro, provenienti direttamente dal porto di Hong Kong; si tratta del sesto mese consecutivo di rialzi negli acquisti di metallo giallo, per soddisfare una domanda senza alcun precedente.

Non solo in Cina vi e’ la corsa all’oro; il Fondo Monetario Internazionale ha comunicato che nel mese di ottobre le Banche Centrali hanno continuato a diversificare le proprie riserve, investendo in oro fisico.

La Turchia ha acquistato 12,994 tonnellate di oro fisico; il Kazakhstan ha portato le proprie riserve (assai modeste, invero) a 2,4 tonnellate, mentre l’Azerbaijan ne ha acquisite 2 tonnellate in ottobre.

La Germania ha diminuito le proprie riserve auree (di una piccola quantita’), a 108,9 milioni di once contro le precedenti 109,01 milioni del mese di settembre.

La diminuzione e’ stata causata dalle vendite di monete nazionali d’investimento presso concessionari locali autorizzati alla vendita di oro da investimento a privati.

10 risposte

Ciao Riccardo, aggiungerei anche che negli USA il debito agli studenti sta diventando rilevante in special modo se non si creeranno posti di lavoro al fine di recuperare i crediti verso questi futuri lavoratori. Riguardo agli acquisti di oro da parte delle banche centrali ho letto sul sito informazioni d’oro che la Germania ne ha vendute 3421 tonnellate in ottobre. Ma ci deve essere un errore del sito.

Quando hai indicato il massimo della quotazione del gold hai fatto un errore di battitura, non è il 2001 ma il 2011.

Riguardo alla settimana conclusa il gold ha reagito ad ulteriori ribassi a cui lo avrebbero voluto spingere in modo positivo chiudendo sui 1250 $ che è un livello chiave.

Personalmente resto positivo anche sul breve e credo che l’inizio della svolta stia per iniziare. Il bitcoin sta ricevendo l’interesse dei mercati speculativi che lo hanno portato a toccare la quotazione del gold(non mi sembra un caso questo) mentre il gold resta uno dei pochi asset sottovalutati.

Ciao Luigi,

si, trattasi di errore di battitura, il massimo dell’oro e’ stato segnato a settembre del 2011 (non 2001).

Per quanto riguarda la problematica relativa al continuo indebitamento degli giovani americani per pagarsi gli studi, purtroppo ci troviamo di fronte al totale capovolgimento del Sogno Americano. Le corporates finanziarie americane lucrano (a volte con interessi da usura) sul futuro dei giovani studenti americani, sequestrando loro l’esistenza e i sogni.

Il debito degli studenti contratto per gli studi (debt students loans) e’ addirittura piu’ ampio di quello delle carte di credito; un mostro ipertrofico che rischia addirittura di fare implodere il sistema educativo americano.

Ecco un articolo di approfondimento di Bloomberg:

http://www.bloomberg.com/news/2012-09-28/student-loan-defaults-soar-as-government-scrutiny-grow.html

Grazie del link Riccardo. In effetti chi ha un pò di buon senso capisce che le cose sono radicalmente cambiate, trasformando il sogno in un incubo. E chi avrà buon senso, oltre che sete di profitto, tornerà presto sul gold malgrado i soldi facili della FED. Al soldo non si comanda… proprio i FEDelissimi dovrebbero saperlo … o no?

Ciao

Un saluto a tutti. Secondo me ormai, per quanto se ne parla, anche i muri e le pietre dovrebbero averlo appreso che il $ é agli sgoccioli. È un malato terminale sul quale tuttavia si sperimentano tutte le droghe farmacologiche possibili, per prolungarne l’esistenza e la vitalità. Si é calcolato che una valuta conclude solitamente il suo ciclo di vita entro i quaranta anni. La regola per il dollaro sembra, LO DOBBIAMO RICONOSCERE, ESSENDO UN DATO DI FATTO, non valere. Pure della FED si diceva (ci si auspicava) che compiuti i cento anni si sarebbe auto censurata e avviata all’autodistruzione.Vedremo, ma temo che di calci al barattolo se ne tireranno ancora parecchi prima che uno tra questi due eventi possa verificarsi. Non ha più alcun senso parlare di tetto del debito, avete ragione voi, potrà solo lievitare ancora. Ma mi pare di aver capito che siete disposti senza problemi ad allungare la vita alla valuta del mondo per almeno altri dieci anni. Sembrerebbe una indiretta ammissione che le cose potrebbero (potranno) andare più alla lunga del previsto. Comunque condivido il contenuto dell’articolo. Solo un appunto sulle resistenze e supporti: mi sembrano fin troppo ravvicinati gli uni agli altri e tra loro. Sembra più un barometro giornaliero, che settimanale!

Per gli amanti del bitcoin:

http://www.garynorth.com/public/11828.cfm

Potrebbe essere questa la goccia che farà traboccare il vaso?

Ciao Doma,

ti ringrazio per aver letto l’articolo e averne condiviso la sostanza di fondo.

Per quanto riguarda le resistenze e i supporti: essi sono parametrati in base al “trend” del lingotto.

Nel caso specifico, a livello di analisi tecnica, ci troviamo di fronte a un cosiddetto “sideway trend”, ovvero un “trend orizzontale”. Il metallo giallo e’ entrato ufficialmente all’interno di questo “range”, da ottobre, toccando un minimo di $1.230,00 e un massimo di $1.360,00.

Attualmente, sempre rimanendo nell’ambito dell’analisi tecnica, non riscontriamo un trend al rialzo (uptrend) o decisamente ribassista (downtrend). Pertanto, i supporti e resistenze, riflettono esattamente l’attuale trend orizzontale di fondo.

Per ora, la volatilita’ del prezzo rimane all’interno di quel canale: se dovesse manifestarsi un tasso di volatilita’ piu’ elevato di quello attuale, adegueremmo sicuramente sia i supporti che le resistenze.

Ciao

Riccardo G.

Analyst & Research

https://www.deshgold.com

Ok Rick,

grazie della precisazione.

Ora però tutti e tre i supporti sono saltati e anche i 1230 . Cosa succederà adesso? Io azzarderei una discesa costante verso i 1100, con stazionamento prossimo a 1200 (per rimanerci un pò). Tu che ne pensi?

Ciao Doma,

propenderei per un supporto ormai prossimo ai $1.200,00 con probabile rimbalzo se il lingotto dovesse toccare quest’area, posta a $1.210,00 – $1.200,00. Se sfondasse al ribasso questa quota, si aprirebbe un varco sino ai $1.750,00 ma ritengo che i “bargain hunters” (grandi acquirenti) potrebbero approfittare dei $1.200,00 per andare “lunghi”.

Ciao

Riccardo G.

Analyst & Research

https://www.deshgold.com

“Non solo in Cina vi e’ la corsa all’oro; il Fondo Monetario Internazionale ha comunicato che nel mese di ottobre le Banche Centrali hanno continuato a diversificare le proprie riserve, investendo in oro fisico.”

BUON SEGNO perché l’oro vada giu’ ancora. Quando le banche centrali comprano è un buon segnale per venderlo, quando le banche centrali lo vendono è il momento di acquistare (il 1999 e il 2011 insegnano :)).

“Ne deduciamo che il declino del valore del dollaro e’ appena iniziato. Anche nel prossimo decennio assisteremo quindi a un ulteriore degradamento della moneta amercana e, quindi, ad una rivalutazione del prezzo dell’oro, a cui e’ strettamente correlato.”

Secondo me no. L’oro è in generis una commodity. Si comporta da commodity (occhio abbiamo visto che la sua funzione non è coprire dall’inflazione visto che dal 1999 a oggi stiamo andando in deflazione. Abbiamo anche notato che non è collegato al debito pubblio Usa poiché esso cresce per tutti gli anni ottanta e novanta mentre l’oro cala. Allora diciamo che l’oro è un succedaneo della valuta di riferimento mondiale. Se tale valuta perde valore l’oro si apprezza, viceversa poi. Ora se al dollaro mi sostituisci lo yuan nulla mi dice che l’oro segua l’andamento dello yuan in senso inverso. Saluti.

Scusate quando scrivo “l’oro si comporta da commodity” ho dimenticato di aggiungere anche…una commodity particolare (poi dal proseguio si capisce il perchè). Ancora saluti.