[panel]

L’oro ha aperto la settimana a $1.315,20 e a chiuso a $1.315,40.

Al Comex di New York, i contratti futures per consegna agosto sono quotati a $1.317,50.[/panel]

L’oro chiude in rialzo l'”arduo” mese di giugno (statisticamente questo mese risulta essere il piu’ “debole” dell’anno per il metallo giallo).

Il lingotto aveva aperto il mese a $1.249,60 e ha chiuso sopra la soglia “psicologica” dei $1.300,00 per oncia.

I prezzi, questa settimana, hanno trovato sui loro passi una forte resistenza in area $1.320,00. Dovremo attendere la prossima settimana per comprenderne le possibili direzioni.

Se l’oro non riuscisse a perforare la soglia dei $1.320,00, potrebbe “invertire” la rotta e volgersi verso area $1.300,00 – $1.285,00; per prendere in mano il controllo del mercato, i “tori” dovrebbero “scatenarsi”, attaccare decisamente la resistenza di cui sopra, per potersi avviare verso la successiva area posta a $1.340,00 – $1.350,00.

[divider]

LA CORRELAZIONE TRA PREZZI DEL PETROLIO (ORO NERO)

E PREZZI DEL LINGOTTO

Il mese di giugno e’ stato caratterizzato, soprattutto nella sua seconda parte, dalle preoccupazioni degli operatori dei mercati per la situazione di instabilita’ geopolitica in Iraq, in Medio Oriente in generale e in Ucraina.

Le fragilita’ politiche, economiche, sociali e religiose, nella regione Mediorientale, nonche’ in Ucraina (snodo fondamentale di gasdotti e oleodotti) si riflettono direttamente sulle quotazioni del prezzo del petrolio.

Negli ultimi 10 anni, la correlazione tra quotazioni del petrolio e quotazioni dell’oro si e’ decisamente rafforzata.

Dal 2003 a oggi l’andamento dei prezzi tra oro nero e metallo giallo procedono in parallelo; rialzo del 363% per il petrolio, rialzo del 327% per l’oro.

Per quale motivo esiste questa stretta relazione tra petrolio e oro? Quali le affinita’ e i nessi?

Innanzitutto: il petrolio e’ una materia prima fondamentale, rappresentativa della domanda di energia globale e dei prodotti derivati dall’oro nero (per esempio la plastica); il lingotto, invece, e’ di fatto una moneta e non una “commodity”.

Il motivo per cui le quotazioni dell’oro nero e del metallo giallo sono fortemente collegate, e’ il “fattore valutario”; petrolio e oro, infatti, sono inversamente correlati al valore del dollaro americano (e di fatto a tutte le altre valute).

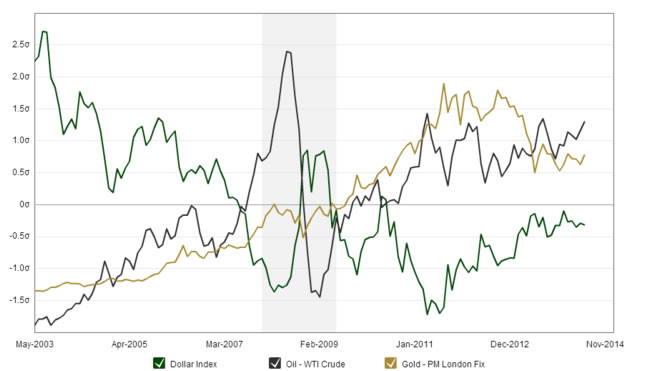

Nel grafico che ho postato anche qui sopra e’ confermato quanto sopra ho esposto; la linea verde e’ rappresentativa del “dollar index“, quella nera rappresenta il petrolio e la gialla l’oro.

Come puoi notare, la linea verde del dollar index, da maggio 2013 a oggi, traccia una “trendiline” in discesa; per converso, le “trendilines” del petrolio e oro sono in ascesa e quasi perfettamente correlate.

Cio’ dimostra la perdita del potere d’acquisto del biglietto verde rispetto all’oro e al prezzo del petrolio.

[divider]

ALCUNE RIFLESSIONI SULLA PRESUNTA RINUNCIA AL RIMPATRIO DELL’ORO DALLA FED ALLA GERMANIA

Questa settimana Bloomberg ha diffuso la notizia (riportata da Roy) che il portavoce di Frau Merkel, Herr Norbert Barthle, ha annunciato che la Germania non intende piu’ rimpatriare il suo oro dalla FED, “in quanto gli americani si stanno prendendo cura del nostro oro e non v’e’ alcun motivo di sfiducia.”

Sulla vicenda, concordo con la posizione critica espressa da Chris Powell, del Gold Anti-Trust Action Committee.

Powell ha affermato che la Fed e la Bundesbank, tramite “gioco di sponda”, si siano accordate con l’Agenzia Bloomberg per pubblicare una ricostruzione “accomodante” dei fatti in questione.

L’intento e’ quello di “tranquillizare” l’opinione pubblica tedesca (e mondiale) – nonche’ i mercati – che l’oro dei tedeschi esiste ancora ed e’ ben custodito nei caveaux della Fed.

“In summa”: tutto bene, tutto sotto controllo, tornate pure a occuparvi dei vostri affari quotidiani che alle questioni importanti ci pensiamo noi.

La realta’, come non mi stanchero’ mai di scrivere, e’ un’altra.

La Fed e la Bank of England, non detengono tutto l’oro che affermano di possedere. E l’oro, depositato da altre nazioni presso questi due istituti non esiste piu’.

Perche’ l’ultimo “audit” (revisione) dell’oro della FED, risale al lontano 1953?

Perche’ la FED non permette a revisori esterni indipendenti, di fare visionare i propri caveaux?

Ascolta attentamente cosa afferma l’Ex Presidente della FED, Ben Bernanke, in questo video. Interrogato dal Repubblicano John Duncan, che gli chiede perche’ la FED si oppone a qualsiasi “audit” del GAO, Bernanke risponde:

“Temo che se la legislazione consentira’ al GAO di “revisionare”, non solo gli aspetti operativi e i dettagli dei nostri programmi di politica economica, ma perfino le nostre scelte di politica finanziaria…..beh, questo sarebbe un ripudio all’indipendenza della Federal Reserve, ripudio che non sarebbe privo di conseguenze; avrebbero luogo gravi ripercussioni per la stabilita’ del sistema finanziario, per la stabilità del dollaro e della nostra situazione economica generale”.

Letto? Non solo la FED per bocca di Bernanke pretende garanzie assolute d’impunibilita’ in merito alle proprie politiche economiche, le quali devono essere insindacabili dagli “eletti dal Popolo Americano” (i membri del Congresso) e dai loro revisori; ma pretende pure la non indagabilita’.

Inoltre; cosa vuole nascondere Bernanke da un eventuale “audit” da parte del GAO?

Te lo dico cosa intende occultare. La FED intende tenere nascosto all’opinione pubblica e ai mercati che l’oro presente nei propri caveaux di proprieta’ del popolo americano e in custodia di terzi, non esiste piu’ o ne esiste solo una piccola frazione.

Se questo segreto fosse “rivelato” ufficialmente da un’ispezione del GAO, “avrebbero luogo gravi ripercussioni per la stabilita’ del sistema finanziario, per la stabilita’ del dollaro e della nostra situazione economica generale.”

Implicitamente, Bernanke minaccia (in modo velato) il membro del Congresso Duncan, facendogli capire che “non conviene neppure a voi Rappresentanti del Popolo, tantomeno al Governo USA, che taluni segreti della FED siano divulgati……”

In buona sostanza: se l’opinione pubblica fosse correttamente informata del fatto che la FED non detiene riserve auree reali comparate a quelle dichiarate, ne’ proprie ne’ in custodia di terze nazioni, vi sarebbe un totale collasso della fiducia globale nelle valute sganciate da ogni riferimento aureo, con conseguente crollo del sistema monetario mondiale.

35 risposte

Un articolo splendido! Ciao Riccardo, anche Gerald Celente ha affermato che l’oro non esiste più nei caveaux della FED come in quelli inglesi ed ha puntualizzato che tutto questo rientra nello schema Ponzi creato dalle banche centrali. Inoltre la Germania ha avuto lo scorso anno solo 5 tonnellate del gold ma in nuovi lingotti rifusi. Anche questo dà da pensare.

Insomma chi si vuole togliere qualche sassolino dalle scarpe in futuro avrà qualche soddisfazione. 🙂

E magari si rifletterà un pò sul salvataggio delle banche! .. che ci ha ulteriormente indebitati.

Concordo con le valutazioni e le analisi di cui sopra ma offro uno spunto in più !! Di quanto stiamo parlando in termini monetari ? Le intere riserve in gold americane (dichiarate) assommano a circa $ 250 miliardi e le altre detenute sono un altro centinaio. Nell’insieme stiamo parlando di una debole manovra correttiva per il sistema !! Ció che oggi non c’é domani potrà essere ricostituito e a questi prezzi non é impossibile !! Divulgare una quasi sicura verità genererebbe un tale panico sproporzionato alla portata finanziaria dell’ammanco. È una frode del sistema, sono d’accordo ma forse tra le più piccole. La vera frode che non sarà facile correggere riguarda i $ 700 trilioni di carta senza copertura che gira nel sistema finanziario ufficiale e ombra. Questo magari potrebbe essere spunto di preoccupazione ? La speranza che occorre tenere é che questo sistema non imploda e corregga i propri disastri con il minor danno. Credo personalmente che lo farà ma quanto ai danni penso che saranno limitati solo per il sistema stesso e non per le comunità. Quanto al metallo quale moneta non sono d’accordo principalmente perché per essere moneta della economia globale dovrebbe poterla coprire (non possiamo avere scambi marginali ) e il metallo esistente non ha questa capacità a meno di non attribuirgli prezzi per oncia in decine di migliaia di € o $ nel qual caso staremmo fantasticando un impatto asteroidale !! Buon Weekend

Buon sabato Galeazzo, giusta osservazione la tua, ma è proprio in ragione di ciò che dici che sussiste il problema. Chi non ha più l’oro che doveva custodire potrebbe restituirlo a questi prezzi certo, non sono grandi cifre se confrontate alla moneta circolante…. ma qui sta il fattore critico perchè dubito che potrà farlo in tali quantità per la semplice ragione che tutto quell’oro non c’è. Pensa la Germania dalla FED ha ricevuto solo 5 tonnellate nel 2013 e non erano i suoi lingotti.

E’ vero ci si dovrebbe preoccupare che la situazione non precipiti ma si corregga all’interno del mercato finanziario. Sarebbe bello questo e vedo che a modo tuo sei pure tu un idealista.

Io ho detto più volte che preferisco non vedere l’oro a cifre astronomiche e disastri sociali di vasta portata ma non sarà facile.

Ciao Riccardo, si conosco Celente dal 2009 …. magari lo avessi conosciuto nel 2000. E’ una persona che dice pane al pane e vino al vino. Ciò che predisse per il 2012 non è accaduto ma solo grazie alle manipolazioni delle banche centrali che hanno prolungato i tempi del tracollo. Ora ci stiamo dirigendo in quella direzione e le opzioni delle banche centrali sono esaurite, specialmente quelle della FED.

Non ho visto il video di Bernanke ma ti credo eccome!

Ciao Luigi,

grazie dei complimenti.

Ho sentito Gerald Celente, durante un’intervista (il piu’ grande “trends forecaster” degli USA, ricordo che Gerald anticipo’ prima del 2000 il mercato “toro” dell’oro, nel 2007, previde il “panico finanziario” del settembre 2008 con 11 mesi di anticipo), affermare quanto tu hai scritto.

Queste informazione sulle frodi del sistema finanziario internazionale devono essere diffuse a tutti, per fare comprendere che tutto il complesso monetario si basa sulla truffa di ristrette Elites, a danno di tutti noi.

Bernanke fa parte di queste cerchie che stanno disperatamente tentando di salvare il sistema a danno delle popolazioni.

Ma hai visto il volto di Bernanke nel video? Le sue espressioni? Gli occhi? Si denota imbarazzo, difficolta’ nel rispondere alle domande……..e allora Elicottere Ben, depista i quesiti, si difende minacciando sfracelli finanziari, si cautela citando l'”indipendenza” della FED (l’indipendenza da chi? Dal popolo, vero, caro Ben Bernanke!) sempre in modo celato, mai sincero, sempre “doppio” e subdolo……comunque e’ in difficolta’ davanti al pubblico e alle telecamere, questo denota la sua insincerita’ di fondo.

Ciao

Riccardo Gaiolini

Analyst & Research

https://www.deshgold.com

Ottimo quest’ultimo commento, più della stesura principale, carica di riflessioni. Non mi aspettavo che la Merkel giocasse doppiamente mostrando la faccia agli Europei e il posteriore agli usa(scritto in piccolo, privi di onore e rispetto per il porcile che continuano a combinare alla faccia della democrazia internazionale, come dice Luigi!);si comprende bene come sia stata una dichiarazione accomodante. Secondo me però, così facendo, ha scatenato ancora di più i popoli ad aprire le loro menti riguardo tale questione, sarà la goccia che potrà far traboccare il vaso, proprio perchè si evince chiaramente come sia una dichiarazione falsa, creata appunto per tamponare una situazione che rischiava di sfuggire di mano. Ma ci pensate?Fino a ieri la Merkel che si adira con gli usa per essere stata spiata a sua insaputa; oggi invece che, in cambio di qualche premio promesso da questi ultimi, ritratta sul suo oro incentivando tutti a seguirne l’esempio. E se fosse invece la goccia che farebbe traboccare il vaso?Allora sì che si potrebbe tranquillamente arrivare ad un massimo dell’oro per Gennaio 2017 e in maniera quasi impensabile tale previsione potrebbe essere corretta. Proprio per questo dell’ordine di migliaia per oncia, poichè di oro non v’è più nemmeno la polvere.

Ciao Galeazzo,

l’oro e’ DENARO, la valuta NO. Per quale ragione? Perche’ l’oro, come denaro, ha valore in se’, la valuta non possiede valore in se’. Questa e’ la differenza tra “denaro” e “valuta”.

Nella lingua inglese, “valuta” si traduce con “currency”, ovvero “corrente”. La “corrente” deve continuare a muoversi, se si ferma “muore”, si “spegne”. La valuta puo’ essere paragonata alla “corrente”; e’ un mezzo con cui puoi trasferire valore da un attivo a un altro, un mezzo per agevolare le “transazioni economiche”. Ma in se’, non e’ denaro, perche’ non e’ atta a trattenere valore, a differenza dell’oro.

Per quanto riguarda le riserve auree della FED o della Bank of England o altre Banche Centrali.

Il Sistema Finanziario, si regge su un fattore “psicologico” di massa: la fiducia (in inglese “confidence”).

Le valute si reggono sulla “fiducia”, ovvero sull’affidamento che i popoli e gli operatori dei mercati danno a una determinata valuta.

Questa fiducia si regge su alcuni caposaldi: che lo Stato sia in grado di onorare i propri debiti, che la valuta (il suo valore) rispecchi le dinamiche produttive di un determinato paese e che, la valuta stessa, ovvero il suo valore, poggi su qualcosa di piu’ consistente rispetto alla carta di cui e’ costituita (o impulso elettronico).

Questo qualcosa di piu’ “consistente” sono le riserve auree. Le valute (i loro valori) sono espressione degli ammontari delle riserve auree detenute dalle rispettive Banche Centrali.

L’oro, quindi, conferisce valore alle valute, che in se’ per se’, non valgono nulla. Non sono altro che biglietti di carta colorati (o impulsi elettronici), utilizzati per facilitare le transazioni.

Il problema dei deficit di riserve auree da parte della FED o della Bank of England, e’ un problema grave, perche’, come ho detto, le vaute si reggono sulla “fiducia” dei mercati e dei popoli.

Se viene meno la “fiducia” nei confronti di una valuta, e’ la fine di quella carta moneta.

Quando nel 1968, collasso’ il London Gold Pool, e nel 1971 Nixon chiuse lo “sportello dell’oro” ovvero decise la non convertibilita’ del dollaro in oro, il sistema creditizio mondiale e il mondo intero, disancorato dall’oro, entro’ in una nuova fase completamente nuova della storia finanziaria.

Quando Nixon, dichiaro’ tale non convertibilita’ in oro da parte del biglietto verde, e’ divenuto chiaro che, ogni valuta, si regge solo sulla “fiducia”, ovvero, nessuna valuta possiede piu’ alcun ancoraggio, ormeggio certo, in quel metallo giallo che ne doveva conferire valore.

Ecco perche’, e’ necessario, per la FED e la Bank of England, occultare la verita’ delle proprie riserve auree.

Con tutti i trilioni di dollari e sterline stampati da 40 anni a questa parte (con accelerazione dal 2000, e ulteriore aumento della velocita’ di stampa dal 2008), l’unico ancoraggio che ancora sostiene le valute, sono le riserve auree.

Se la verita’ sulle riserve auree fosse pubblica e conclamata, ogni “fiducia” nei valori delle valute, verrebbe meno.

La questione e’ proprio “psicologica”; e’ la “fiducia” che determina il valore di una valuta e se questa e’ definitivamente sganciata da cio’ che ne specifica il valore (ovvero l’oro), venendo meno questa certezza, la valuta sprofonderebbe.

Attualmente, la “fiducia” nelle valute e’ piuttosto scarsa a livello globale, ma ancora regge perche’ le “masse” non hanno consapevolezza di cio’ che “sta dietro” le valute.

Ma se venisse meno anche quest’ultima certezza, il “Re sarebbe nudo” e inizierebbe la fine del valore del dollaro americano.

O quanto meno, un altro mattone nella “fiducia” nel dollaro, si disgregherebbe definitivamente. Le fenditure, gli spiragli e gli squarci nella fiducia nel dollaro, comincerebbero a ingigantirsi pericolosamente.

Il valore del dollaro, non e’ ancora collassato, perche’ gli americani, nel 1971, ancorarono il biglietto verde (sganciato dall’oro), al petrolio: il petrolio doveva essere comperato e venduto solo in quella valuta.

Quando Saddam Hussein, nel 2000 prese la decisione di commerciare petrolio in Euro, seguito dall’Iran nel 2001 (che poi ritratto’ questa decisione, o almeno la procrastino’), l’Iraq fu bombardato dagli americani.

Saddam Hussein costituiva un pericoloso precedente. Se anche altre nazioni avessero deciso di commerciare petrolio in Euro, Sterline, Yuan cinese, dollari neozelandesi?

Sarebbe stata la fine anticipata del dollaro. Il quale non e’ piu’ agganciato all’oro per trarre valore, ma al petrolio.

Oggi, si combattono guerre “reali” e “finanziarie”, per mantenere (o abbandonare) le quotazioni del greggio in dollari americani.

Quando iniziera’ la fine del petrodollaro (e questa e’ gia’ iniziata), il dollaro non avra’ piu’ nessun “valore consistente” dietro le proprie quotazioni, sara’ pura carta emessa “a fronte di nulla” (out of thin air), e allora i mercati, banche centrali e popoli, sfiduceranno il biglietto verde.

Ciao

Riccardo Gaiolini

Analyst & Research

https://www.deshgold.com

Buongiorno Riccardo e buona domenica,

Sono d#accordo con molte cose che dici ma sul metallo come danaro non posso concordare. Il danaro deve coprire la funzione di “mezzo di scambio, unità di conto e riserva di valore” . Il metallo non può minimamente coprire oggi questa funzione perché anche considerando l’intero ammontare mondiale e le riserve non ancora estratte si raggiungono i $ 4 trilion mentre il valore del PIL mondiale é di circa $ 70 trilion perció non puó essere riportato a mezzo di scambio e riserva di valore. Nel 1971 lo standard gold fu abolito da Nixon perché già non rappresentava più una copertura per gli scambi di allora. Tu puoi dire di debiti non debiti e tante altre cose ma ogni giorno la nostra società e la nostra economia mondiale produce e consuma beni e servizi in quantità tali che non possiamo più coprire e garntire con una unitá di conto legata al metallo. Per quanto riguarda il $ già prima del 1971 il congresso con leggi federali autorizzava la banca centrale a stampare danaro considerando a copertura le riserve auree + il patrimonio pubblico + il patrimonio privato di ogni americano + il territorio e il sottosuolo americano. Qualcosa del genere sta facendo oggi anche l’europa con la legge sul salvtaggio delle banche perché in finale paga il correntista e,o il depositante. Quando dico che sperare in un crollo del sistema equivale a spararsi in bocca perché si ha mal di denti non sono tanto lontano dalla realtà !! Se crolla questo sistema il sottoscritto con l’oro che possiede potrà ricevere in cambio un arco con frecce e una canoa, altro non rimane. Ti ricordo inoltre che durante l’Apartide in Sud Africa il paese per pagare le merci all’importazione stampò il famoso Krugrand ma ben presto risolta la fase acuta lo ha relegato moneta da investimento perché anche una economia come il Sudafrica non puó sostenere i propri scambi con l’oro. È TECNICAMENTE IMPOSSIBILE !! L’oro é oggi una commodity di pregio che dal 1971 in poi non ha ricoperto la funzione di protezione dall’inflazione perché dovrebbe valere oggi circa $2600/2800 e con la sola eccezione del breve periodo di fine anni settanta si é sempre mantenuto distante da questo obiettivo, é indicatore di salute economico ma lo é come il Rame ( tantè che nel 2008/09 é proprio il rame a determinare il fattore crisi e non l’oro che era nella sua fase rialzista già da alcuni anni ed ha continuato con la stessa regolarità fino al 2011) lo é come l’argento che a fine XIX sec ha visto crollare i propri prezzi solo perché é stato abolito il conio di moneta e si é riversato sul mercato una quantità eccessiva di quel metallo. Confidare in una funzione che non potrà piú essere quella che é stata é anacronistico e distoglie da i veri obiettivi. Come dici tu i governi e le banche centrali si coprono a vicenda !! Non c’é dubbio !! Ma io posso solo confidare che coloro che hanno costruito l’impianto di questo sistema siano in futuro capaci di regolarlo perché altro non é immaginabile. La partita in corso é da suspance la posta in giuoco é alta (il mondo) pari alla riserva di valore necessaria, a mio avviso devi stare ob torto collo con i giocatori in campo e non sull’aventino !! Per quel che mi riguarda, osservo, valuto e intervengo con contributo critico ma costruttivo cercando il modo migliore per fare il mio dovere. Altro non c’é !! Ciao

Ciao ragazzi,

mi preme sottolineare un’altra questione, ed e’ la seguente, posta da Galeazzo: “perche’ la FED e la Bank of England non ricomperano sul mercato l’oro scomparso dai loro caveaux? I prezzi attualmente sono piu’ che abbordabili”.

Ma queste due istituzioni, sono state coinvolte, da almeno trent’anni a questa parte, nel gioco sporco della “soppressione del prezzo dell’oro” (Gold Suppression Scheme).

L’oro assente dai caveaux, e’ stato oggetto di vendita (quindi, con l’obiettivo di ampliare l’offerta e fare cadere il valore del metallo giallo).

In che modalita’? E’ stato concesso in “leasing” a grandi istituzioni finanziarie, che con il ricavato hanno comperato titoli di Stato, il tutto con il beneplacito dei Governi che hanno visto sostenere il proprio Debito con questi acquisti.

Altro oro e’ stato oggetto di “affitto” e “leasing” in altre complesse operazioni finanziarie; e’ stato oggetto d’ipoteche in altre transazioni finanziarie ecc.

Il fine era sempre il medesimo: comprimerne il prezzo ampliandone l’offerta.

Il prezzo dell’oro in calo era garanzia del valore in “ascesa” del dollaro americano (data il loro rapporto di relazione inversa).

Ora: per quale motivo, la FED e la BOE dovrebbero riacquistare sul mercato tutto l’oro mancante dai loro depositi, e implicitamente farne lievitare le quotazioni a scapito del dollaro americano?

E’ certo che non faranno questa mossa, perche’ determinerebbero una crisi di credibilita’ del dollaro statunitense, anche se questi acquisti fossero “celati” al mercato tramite acquirenti “terzi”.

E allora e’ meglio “occultare” il fatto che l’oro non esiste, e che nel passato e’ stato oggetto di “schema di soppressione del prezzo del metallo giallo” (assieme ad altri metodi: per esempio tramite i mercati futures, con apertura di enormi posizioni al ribasso a termine, le quali non comportano consegna fisica ma che incidono negativamente sul prezzo dell’oro, in quanto ampliano il lato dell'”offerta).

Infine: prima del 1968 e 1971, il sistema monetario mondiale non si reggeva solo sulla “fiducia” (“On Confidence”), ma sulla convertibilita’ del dollaro in oro (le altre valute erano tutte agganciate al dollaro).

Dolo lo sganciamento del dollaro all’oro, TUTTO il sistema finanziario, si e’ basato sulla “fiducia”, tutte le monete erano prive di copertura aurea, e quindi prive di qualcosa che convertisse il loro non-valore in “valore”.

Le riserve auree attuali, ovviamente, non coprono tutta la massa circolante monetaria, neppure per una frazione.

Ma hanno una “valenza” psicologica per le masse e per gli operatori di mercato; che le valute abbiano, una sorta di “reminiscenza” o “flashback” di cio’ che conferiva loro valore.

Se anche queste non dovessero esistere, verrebbe meno anche questo rievocazione “psicologica” di una passato in cui le valute trovavano il corrispettivo del loro valore nella “convertibilita’” in oro delle stesse.

Ecco il fattore di cui tenene conto.

Ciao

Riccardo Gaiolini

Analyst & Research

https://www.deshgold.com

Ciao Galeazzo,

personalmente, non “spero” in un “crollo” del sistema qual e’ quello attuale, seppure corrotto e mal funzionante.

Nei miei articoli “non trova spazio l’emotivita’”; io sono un analista tecnico, un freddo “piscanalista” dei mercati. Il mio sguardo sugli stessi, e’ “chirurgico”, freddo e obiettivo.

Pertanto, escludo di “sperare” in una devastazione finanziaria; purtroppo, il mondo ci e’ vicino, ma non lo “spero”, analizzo i trends e ne traggo le conseguenze.

Sono un sostenitore del ritorno a una sorta di “Gold Standard” (ne’ parlero’ piu’ diffusamente in altri articoli). Ritengo che se il sistema valutario si ancorasse all’oro (anche parzialmente) si eliminerebbero parte degli squilibri commerciali (per esempio i deficit continui degli USA, a livello di bilancia commerciale, con gli avanzi continui, a livello di bilancia commerciale, della Cina).

Tutto questo non potrebbe assolutamente aver luogo se si adottasse un nuovo Gold Standard (che previene questi eccessi e storture, ne’ parlero’ in modo piu’ diffuso a breve, in apposito studio). Per ragioni di spazio, non posso approfondire questo complesso argomento in questo commento.

Non concordo assolutamente sulla tua tesi inerente l’oro come “commodity”. Solo il 15% dell’oro e’ passibile di detta definizione, l’85% rimane “denaro” e non materia prima.

Cito Mike Maloney: “Nella storia molte cose sono state utilizzate come valuta: bestiame, cereali, spezie, conchiglie, perline e ora carta. Ma solo due cose sono state DENARO: l’oro e l’argento. Quando la valuta in carta diviene troppo abbondante, e di conseguenza perde valore, l’uomo torna sempre ai metalli preziosi.”

Per quanto riguarda il fatto che le nostre economie si reggono sullo scambio di valute e che l’oro non puo’ sostenerle neppure “frazionariamente” ci torno sul capitolo due dello studio che sara’ pubblicato questa settimana sulle “Cause dell’inflazione”.

Ciao

Riccardo Gaiolini

Analyst & Research

https://www.deshgold.com

Ciao Riccardo,

ti puntualizzo solo una cosa e aspetto di leggerti prossimamente nel capitolo due,.

Il dato da puntualizzare é relativo alla proporzione che indichi per il metallo merce/danaro.

Conosco bene i rapporti perché abbiamo acquisito come holding una azienda manifatturiera oro e sono al corrente tramite l’unione industriali federorafi sui dati relativi. Il 46% del metallo si trova attualmente in manufatti/orificeria e il 18% di questi nel 2013 é stato portato a rigenerare con un calo del 36% rispetto all’anno precedente l’8 percento é in moneta l# 11% é in industria diversa da orificeria (filamenti, foglie, elettronica etc..) il rimanente é in riserve auree. Che si possa tornare ad una specie di Standard Gold ho molti dubbi anche di convenienza. le economie subirebbero un impatto devastante come fermare una giostra di botto per imprimere una spinta uguale e contraria. Tecnicamente ritengo meno devastante la diluizione e soppressione via rastrellamento dell’attuale carta in eccesso con un processo di sterilizzazione/ regolamentazione della massa critica dei debiti. Un ritorno agli Assi in oro romani o altro non é storicamente attendibile. Le epoche passano perché nel bene come nel male siamo condizionati da una evoluzione alla quale non ci possiamo sottrarre. Il detto “si stava meglio quando si stava peggio” va bene dopo tre bicchieri di buon vino !! La Storia dell’umanità é fondamentale per conoscere il destino della stessa. La storia in questo senso ha archiviato il dollaro americano l’argento come altre valute e non ultima l’oro e fermo restando un valore dei metalli non in correlazione “il Futuro” che negli anni ’80 del XX sec. si é imposto con la carta addizionata alle nuove tecnologie di globalizzazione dovrá trovare la giusta gradazione e regolamentazione. Come spesso accade nella storia dell’umanità le fasi evolutive piú incisive si manifestano in lunghi periodi con iniziali effetti devastanti per poi dare luogo ad uno sviluppo di rilevante portata. Ad esempio l’esplosione cambriana o di recente la scoperta della bomba atomica che ci avvicinerà lentamente al controllo dell’energia del sole. Noi troppo spesso ci confrontiamo il lunedí mattina alle 6 con la chiusura dei mercati asiatici e le prospettive sui nostri per poi vedere l’apertura di quelli nord americani e perdiamo di vista la condizione temporale pensando di condensare il nostro essere ed avere in una frazine giornaliera mentre in realtà per l’evoluzione anche di quei mercati che controlliamo sono necessari decenni. La spinta al velocismo é solo fenomenica e non mutevole, intrappolare il tempo con un bit é illusione di questi tempi ma con una profonda riflessione si può andare oltre. Oggi viviamo tempi di transito e rinnovamento, sono tempi più duri e violenti delle “Età di Mezzo” ma non per questo meno interessanti e coinvolgenti, sicuramente di rilevante importanza per gli sviluppi a venire. Ciao

Ciao Galeazzo,

gli ultimi dati di cui dispongo, asseriscono che il 15% dell’oro e’ utilizzato per l’industria il restante 85% sotto forma di gioelli, lingotti, monete da investimento…..questa percentuale puo’ variare nel corso degli anni (o decenni), ma dai miei dati, la il settore “industriale” dell’oro, non supera quasi mai il 15%.

Per quanto riguarda il Gold Standard (ci sono stati storicamente varie versioni di Gold Standard, quindi non generalizzerie); ritengo che si possa restaurarne una versione, senza compromettere ne’ l’occupazione, ne’ il sistema industriale…

Come ho gia’ scritto, non e’ questa la sede per un approfondimento sul Gold Standard (anche per ragioni di spazio).

Una versione “aggiornata” e “moderna” di Gold Standard, sinteticamente, porrebbe fine alla “speculazione finanziaria” cosi’ come l’abbiamo vista negli ultimi venticinque anni.

In secondo luogo, adottando il “Gold Standard”, nessuna nazione potrebbe accumulare pesanti “deficit” della bilancia commerciale (ovvero importare in modo duraturo e continuo piu’ di quanto si esporta; quindi “accumulando debiti verso il resto del mondo” come per esempio gli USA); per converso, nessun’altra nazione potrebbe accumulare duratura avanzi commerciali.

Attualmente, se il sistema monetario attuale dovesse implodere, non possiamo “escludere” a priori, il varo di un futuro Gold Standard che sia in grado di “coprire” tutta la quantita’ di FUTURA moneta emessa.

Ma, ritengo, che l’applicazione del Gold Standard, anche se il metallo giallo non fosse sufficiente per coprire le future valute (dal punto di vista della massa monetaria, la quale deve riflettere anche le dinamiche produttive, pertanto essa non puo’ DEFINITIVAMENTE essere agganciata all’oro e all’argento, pena la deflazione e la depressione produttiva), dicevo credo che l’attuazione del Gold Standard futuro, dovra’ avere altre finalita’.

Quali? Per esempio quella di “garantire le regole del gioco”.

Esempio: in regime di Gold Standard, una nazione che accumula prolungati deficit della bilancia commerciale, tendera’ a espandere la massa monetaria espressa nella propria valuta, per pagare i creditori esteri.

La valuta di questa nazione, tendera’ a svalutarsi (come succede oggi), ma qui entrano in azione le virtu’ benefiche del Gold Standard.

Dato che il Gold Standard prevede un “regime di convertibilita’” della moneta in oro, i creditori esteri tenderanno a preferire pagamenti in oro, piuttosto che in una valuta che rapidamente si svaluta a causa dei deficit commerciali.

A questo punto: la nazione debitrice vedera’ restringersi le riserve auree e svalutare la sua moneta; sara’ costretta a diminuire la circolazione cartacea, restringere il credito a aumentare i tassi d’interesse.

L’innalzamento dei tassi d’interesse attirera’ successivamente i capitali dall’estero, impedendo l’eccessiva svalutazione della moneta, che tendera’ a riequilibrare il proprio valore verso le altre.

Per converso il paese in avanzo, che vede un afflusso d’oro, per rispettare le “regole del gioco” deve espandere la propria base monetaria; se in un primo momento questo vede il rafforzamento della propria moneta, in un secondo momento vede l’indebolimento della propria valuta, quindi la sua economia diviene piu’ protesa all’export, equilibrando quindi l’avanzo commerciale che tendera’ a compensarsi in entrambe le nazioni (quelle in deficit vedranno un rafforzamento della propria valuta, con il rialzo dei tassi e la restrizione del circolante, e quelli in avanzo un indebolimento tramite l’espansione monetaria).

Ecco le virtu’ del Gold Standard (espresse in modo sintetico). Non ho spazio per affrontare il problema della soppressione di certe forme speculative sui cambi che il Gold Standard attenuerebbe, apportando stabilita’ all’intero sistema finanziario ed economico mondiale.

Forse il Gold Standard non garantisce “de facto” la stabilita’ internazionale (la quale deriva dalle tensioni geopolitiche tra nazioni e continenti); ma contribuisce a mantenerla.

Nel passato, il Gold Standard, e’ stato abbandonato a causa di eventi storici “traumatici”; le guerre per esempio.

In generale: il Gold Standard non ha virtu’ “taumaturgiche” o “miracolose”; la stabilita’ dei cambi, la stabilita’ finanziaria internazionale dipende da decisioni di politica economica e industriale, dalla regolamentazione (o deregolamentazione del sistema bancario) ecc.

Non dobbiamo percepirlo come un sistema in grado di risolvere i problemi della finanza, dell’occupazione, della polarizzazione sociale ecc.

Ma di certo contribuisce alla stabilita’ generale del sistema. Guarda caso, e’ proprio l’Alta Finanza a imporre il silenzio collettivo sul Gold Standard, in quanto protesa a guadagnare denaro e potere anche dall’instabilita’ finanziaria.

Si, l’Alta Finanza guadagna denaro (e soprattutto potere), anche in periodo estremamente instabili, mentre la gente comune soffre la disoccupazione, la perdita dei risparmi, l’assoggettamento al debito pubblico e privato, la deprivazione in generale, l’erosione del suo potere d’acquisto.

Ciao

Riccardo Gaiolini

Analyst & Research

https://www.deshgold.com

Per le percentuali ci sei quasi ma devi ritenere che se la maggior parte si trova come risulta un poco anche a te, in gioielli o manufatti ( il tuo 15% equivale al 11% di federorafi) difficilmente la converti. Le ripartizione che l’osservatorio Confindustria ha divulgato per 2013 é chiaro e non lascia spazio per utilizzi differenti Si TORNA AL BARATTO !! e IN OGNI CASO lo standard gold é utopia non solo per l’impossibilità tecnica di fruirne come mezzo di scambio ma perché un sistema economico che deve provvedere alle esigenze complesse di una umanità che supera i 6 miliardi di individui non può ingessare le risorse per la crescita e lo sviluppo in un recinto di invalidi della mutua. Vero che cosí blocchi alcuni poteri forti e stronchi di botto il sistema del debito ma cosí come ti ho spiegato prima, ti ammazzi da solo. NON SI FERMA UNA GIOSTRA IMPAZZITA DI BOTTO PERCHÉ É UN BENE !! CHI STA SOPRA MUORE !! Per approfondire ancora meglio in futuro cercheró di affrontare un dibattito sui sistemi macroeconomici ma fin da adesso posso affermare con la semplice logica che per poter utilizzare uno strumento economico “questo” non solo deve essere idoneo ( e l’oro lo é e lo é stato) ma deve essere capace, capiente/ disponibile in quantità e con un orizzonte temporale relativamente infinito cioé con un termine da ridefinirsi in un arco di tempo generazionale. l’ oro é capace solo se gli attribuisci prezzi esorbitanti per oncia, non é disponibile in quantità per la nostra società neppure in prospettiva di far ricorso al metallo contenuto negli oceani perché ciò moltiplicherebbe il costo/valore attribuito. Esempio : quando oro ed argento venivano coniati in moneta ( epoca romana, bizzantina, medio e basso evo) la disponibilità dei metalli copriva bene in misura la capacità economica mondiale dell’epoca. Oggi sia che venga adoperata una conversione legata al metallo o il metallo direttamente come allora, non copri neppure la capacità dello Zimbaue !! Il nostro sistema é giá da molti anni ( almeno 2 secoli ) un sistema complesso dove i sistemi macroeconomici non sono più soltanto statali ma anche privati o non più a controllo pubblico. Pensa all’energia, al mercato alimentare alla chimica alle tecnologie di massa e non ultima l’industria della comunicazione. Questi sistemi, buoni / cattivi che siano hanno necessità di sviluppo e rinnovamento continuo con risorse rigenerabili con grande frequenza. Il sistema finanziario ha sopperito a questa esigenza con un meccanismo cartaceo non idoneo che si puó e si potrà correggere ma in via evolutiva e non regressiva perché non ci sono spazi per tornare indietro. Se mai esistito l’EDEN é ormai lontano e terminò perché corrotto, le fasi evolutive che caratterzzano la nostra umanità non sono mai regredite perché in natura la regressione porta all’estinzione solo l’evoluzione genera nuova capacità e prospettiva. Non sono i cattivi come Bernanke che ti dicono che non si puó fare (sai quanto gli frega !! la riconversione non la farebbero fare a te o a me) ma sono anche gli industriali come me e gli operatori economici che pur preoccupati orientano le proprie scelte su altre prospettive. L’oro é un buon investimento da sempre e come per tutte le cose é buono se lo prendi per il verso giusto. Non avrà piú il posto che ha occupato per secoli ma si piazza sempre bene. Quando ero un ragazzino frequentavo una volta al mese (tra i 12 e 21 anni) un seminario dove si discuteva e studiava storia e filosofia ed il maestro ogni volta chiudeva l’adunanza dicendo : “Vivete il presente, sognate per l’avvenire, imparate dal passato perché chi non conosce la storia sarà costretto a riviverla ” . Sono stati grandi insegnamenti che non ho mai lasciato. Ad maiora

Mi scuso per l’intromissione ma dopo aver letto il tuo commento ho compreso aspetti importanti di ciò che nei frammenti della realtà che viviamo ho osservato senza però ricostruire un quadro generale di visione d’insieme come invece emerge dal tuo commento. Quindi volevo solo ringraziarti.

Luigi

Il mio commento si è accodato a Galeazzo ma era riferito a Riccardo.

Ciao Galeazzo,

non concordo su nulla di quanto hai scritto, a mio modo di vedere la tua interpretazione e ricostruzione dei fatti storici e’ molto soggettiva e altamente opinabile.

Ma rispetto la tua opinione, ovviamente; il sottoscritto, non e’ qui per convincere nessuno, tantomeno si ritiene un “vate” in grado di prevedere con la sfera di cristallo gli eventi storici.

Siamo tutti essere umani e soggetti agli errori piu’ svariata (sia morali che intellettuali).

Come analista tecnico e finanziario, il mio lavoro consiste nell’approfondire i trends globali degli assets finanziari, correlati anche con lo studio della Storia.

Poi, ognuno, e’ libero di investire, tentare di prevedere i prezzi degli assets, o tentare addirittura di predire il futuro in base ai propri studi e convincimenti.

Ripeto: il mio lavoro e’ di analisi minuziosa dei dati tecnici e storici, non sono qui a “persuadere” nessuno ne’ a convincere le persone a comperare oro piuttosto che azioni, o immobili, o diamanti o quadri d’autore.

Inoltre, non penso sia buona cosa che i commenti si riducano a un “dialogo” tra me e te. Non e’ questa la sede per schermaglie intellettuali; noi stiamo tentando di capire dove investire per il bene dei nostri risparmi e delle nostre famiglie, tutto qui.

Ciao buone cose.

Riccardo Gaiolini

Analyst & Research

https://www.deshgold.com

Giusto, ma la mia ricostruzione non é soggettiva non puó esserlo perché non é mia. In particolare ti offro uno spunto di approfondimento proprio per gli argomenti trattati senza partire molto da lontano.

Ci sono nel XX sec due grandi scuole di pensiero che hanno indirizzato le politiche economiche dei governi e delle banche centrali e i destini ivi compreso la crescita dell’umanità. La prima fa capo a John Maynard Keynes, padre della macro economia sostenitore della moneta dominata dalla domanda. ( ti ricordo che il sistema legato all’oro tra le due guerre é saltato due volte perció un pensiero doveva prendere forma ) La seconda fa capo a Milton Friedman convinto Keynessiano all’inizio che poi si distacca raggiungendo una evoluzione che lo porta a formulare e stabilire il Monetarismo cioé la domanda di moneta come funzione stabile di parametri conosciuti. Quindi una evoluzione non senza difficoltà e disagi ma volta a sopperire le esigenze sempre più pressanti di un sistema che si estende sempre più rapidamente. Oggi conosciamo ancora un sistema legato alle teorie del Monetarismo rivisto su scala macroeconomica con forme restrittive ma si affacciano giá forme nuove radicalmente diverse che stanno interpretando l’evoluzione necessaria ai prossimi tempi. L’orientamento non é regresivo ma evolutivo entrambi gli economisti che ho citato insieme a tanti altri concordavano come concordano che il ritorno ad un sistema monetario legato ad oro é impossibile e nei due tentativi del XX sec ha dimostrato di essere pericolosamente inadeguato. Ti puoi andare a vedere un buon numero di relazioni tecniche che durante il secolo passato hanno affrontato il problema. Per sapere dove andare ognuno deve avere chiaro da dove partire !! Quando a Keynes chiedevano negli anni trenta un giudizio sulla stabilità monetaria legata al metallo lui rispondeva con una massima che poi é divenuta famosa : “Nel lungo periodo siamo tutti morti !!” Buona settimana e buon lavoro.

Buon pomeriggio Galeazzo,

hai citato neoclassici e monetaristi…

Intervengo solo per suggerirti anche la lettura di Von Mises, Rothbard, Huerta de Soto, Gary North, e più in generale della Scuola Austriaca di economia.

PS: Keynes aveva ragione da vendere sulla morte nel lungo periodo! Noi però vorremmo sforzarci di guardare un pochino oltre il nostro naso.

Buon proseguimento!

Un caro saluto a tutti i lettori di DeshGold.

Buon pomeriggio Donato,

conosco i primi due ma non i secondi forse mi sembra di aver incrociato qualche scritto dell’ispanico. Per i primi due niente da dire hanno formulato il loro pensiero ma non sono mai stati emulati nella società. Rothbard é il più interessante secondo me ho letto il suo libro sull’anarco capitalismo ma non ho trovato spunti per teorie applicabili per il futuro prossimo venturo. Il monetarismo rivisitato é tutt’oggi in azione e da questa base si stanno lanciando ipotesi di revisione e rinnovamento. Nella nebulosa non é ancora chiaro cosa si fará definitivamente spazio ma entro la fine di questo decennio sicuramente una nuova soluzione verrà abbrcciata. Per molti motivi ho cercato di fugare qualunque dubbio su di un revival dello Stadard gold o giú per su. Quanto alla inflazione tutti ( anche i due ebrei austriaci ) concordano sulla sua necessità a condizione di poterla controllare nel migliore dei modi. Per quanto riguarda i cicli delle materie prime io concordo con i maggiori pensatori secondo i quali sono da sempre presenti, non sono controllabili né identificabili o meglio nessuna teoria o la somma di molte puó individuarne con certezza il corso. Perció a riguardo dell’oro che ha visto il suo ciclo di crescita undicennale terminare un anno fa o giú di lí é aleatorio fargli imboccare un nuovo corso rialzista perché probabilmente e con valutazioni meno astratte e più sostenute la realtá dei prossimi due -tre anni si accontenterà di coprire esigenze e necessità provenienti dal sistema stesso. Vero é che nel 1971 ad agosto é stato abolito lo standard gold ed é iniziatla fluttuazione dei prezzi sul mercato. Vero anche che é salito subito oltre i $ 400 per poi ritracciare pesantemente sopra i $100. Vero anche che dopo un quid di mesi che non ricordo si é lanciato nuovamente in una corsa oltre i $ 800 per fine decennio ’70. Poi poi ritracciando ancora pesantemente si é posizionato per i successivi 24-25 anni tra i $ 250 e 400 fino al nuovo ciclo che possiamo far partire intorno al 2003. In tutti quegli anni non ha protetto nessuno dalla inflazione come ancora oggi non é in grado di fare agli attuali prezzi e ne sarebbe necessario il doppio. dal 1979 alla seconda metà degli anni ’90 la quotazione veniva fissata per reali scambi di fisico e solo dopo la seconda metà ’90 si é avuta una incidenza interessante di contratti a termine e poi la carta a dismisura. Se su questi punti cardine si vuole ipotezzare cicli e contro cicli oppure la fine di strapoteri che tarpano le ali all’oro va bene contenti voi !! Io rimango serenamente e concretamente con tutti quelli che hanno giudicato indispensabili e assolutamente realistici i cicli delle materie prime ma con l’incognita per il ripetersi esatto e matematico degli eventi nelle nuove ciclicità. Ho letto non ricordo dove sul web di pazzi che auspicano l’oro a $ 5000 e addirittura $ 30000 oz. se solo conoscessero la teoria di Keynes comprenderebbero che per fare solo un esempio : all’indomani di un accadimento del genere le fonti di energia prenderebbero 3-4 volte il prezzo e da lì il resto te lo raccomando (coprire oggi il controvalore degli scambi si avvicina a queste ipotesi di prezzo!! ). Molto difficile oggi dire quanto prezzerà in un prossimo futuro quanto ho proposto alla vostar attenzione ultimamente parla di un prezzo che per ragioni industriali deve riportarsi intorno allle quotazioni del 2012 altro sinceramente se non é ridicolo diviene pericoloso e a me moralmente preme un poco mettere in guardia su realtà lontane o difficili da concretizzarsi. Sono molto attento agli investimenti perché da questi hanno sempre dipeso il mio futuro e quello delle aziende che presiedo. Ho anche controbattuto a chi vede legato il prezzo dell’oro alle varie Ucraine o Irak. Dati alla mano il metallo risulta insensibile o poco sensibile mentre per certi ai primi colpi di fucile si poteva portare le catenine in banca !! Non so, forse io sono vaccinato dalla febbre dell’oro ? Spero che chi non é vaccinato non si faccia troppo male !! Pensa che io vorrei potermi sbagliare perché anche in misure non eccessive avrei un vantaggio economico non indifferente al verificarsi di ipotesi miracolose !! boh…. sono tra i pochi che non vogliono gioire ?? Io dico queste veritá ( perché riconfermate di continuo ) da due anni ma sono appestato eppure seguendo questo percorso ho fatto affari proficui !! Mah… Auguri !!

Bentornato, da quanto tempo!

Ciao Andrea, ti ho salutato sul barometro del 07 giugno. Buona giornata!

Volevo ribadire soltanto che in questo sito si dovrebbe parlare di Cicli naturali, in tal caso, in questo periodo, relativi all’oro e all’argento. Consiglierei a tutti coloro che volessero trattare argomenti che esulano da tale contesto di iscriversi alla Deshmember Advanced dove possono di sicuro trovare spazio per tutte le proprie interminabili e incomprensibili discussioni.

P.S. Non tutti sono in grado di comprendere le argomentazioni da voi trattate che esulano tale contesto!

Non é stato indicato con un titolo ma é proprio cosí !! I cicli naturali delle materie prime si ricercano nei decenni precedenti e un dibattito di questa natura offre spunti di riflessione per chi vuole approfondire la situazione attuale e futura. Ripetersi fino alla noia ad ogni batter d’ali che l’oro o l’argento stanno ripartendo per un nuovo ciclo naturale o proseguono quello interrotto non farà arricchire nessuno e non proteggerà nessuno anche se prima o poi qualcosa si verificherá. Ricercare una analisi più approfondita può aiutre a fare le corrette valutazioni. Se dire il contrario o non essere per cosí dire uniformato ad un pensiero stupendo disturba mi dispiace !! Io sono portatore della mia esperienza e della mia professionalità, esperienze che per me sono state di valido aiuto. Comunque vi lascio al vostro futuro con il mio sincero auspicio di ogni bene.

Troppo generoso, Galeazzo…

A parte un leggero eccesso di logorrea e presenzialismo, non posso fare a meno di notare dei sottili tentativi di manipolazione. Un “troll sottile”, si direbbe…! ;-D

Buongiorno Gianni,

No !! nessun tentativo, forse eccesso di dialettica ma non sono giovanissimo e questo puó anche verificarsi dopo i cinquantanni per sedimentazione !! Buon lavoro

Galea’, ma tu non sei un grande industriale?

Ma per un imprenditore del tuo calibro, quanto tempo stai buttando nello scrivere e leggere tutti questi commenti?!?!

Pensa un po’ te… e io che credevo che il tempo fosse la cosa piu’ preziosa per un imprenditore…

Buongiorno Roy,

Pensi male e pensi Vecchio……. Io inizio la mia giornata alle 6,30 e chiudo massimo alle 17,00 né più né meno di quanto facevo giovanissimo nelle imprese di famiglia. Nei primi anni ’80 avevamo il telex poi i primi fax a carta chimica (poco usato ) e un computer in amministrazione con terminali in alcuni uffici ma non nel mio o quello di mio padre e mio nonno. Il computer stava in una stanza di almeno 70 mq. su di un piano riarzato e la stanza aveva la scritta CED. Il mio portatile di oggi credo abbia doppia potenza. All’epoca andavo in magazzino seguivo le fasi personalmente (anche per imparare ) oggi leggo tutto anche di imprese esterne direttamente sui miei terminali sono informato sui mercati le produzioni e relativi problemi quasi in tempo reale stessa cosa vale per banche e amministrazione. Non é più affascinante é noioso!! Un mio amico passa parte della giornata a ricevere persone non specificamente clienti perché quelli li devono ricevere i manager e cosí via. Io ho la passione della lettura per storia e filosofia e qualunque altra cosa che accresca la mia conoscenza. Il lavoro di imprenditore quando si riduce alle scelte ( cioé quando non ti sostituisci più ai tuoi subalterni ) non é un lavoro di azione ma riflessione perció il tempo si condensa e il risultato sembra frutto di un breve momento. Comprendi ? Ogni tanto osservo ma senza un disegno preciso, cosa passa in questa macchinetta e scarico dei pensieri. Tutto qui !! Come ti ho detto in altre occasioni io vivo in Germania da diversi anni e ho lasciato le imprese in Italia definitivamente dal 2006 con le ttività che ho in germania e svizzera c’é stata una demoltiplicazione dei problemi enorme. Finalmente mi concentro soltanto per le scelte che possono determinare dei passi avanti e non come prima dove era necessario impegnarsi per non andare indietro !! Forse anche questo influisce nei fattori di tempo. Ti regalo una perla di un filosofo a me molto caro…. Seneca : “Non é vero che abbiamo poco tempo per fare tante cose e la giornata si satura ! La verità é che ne perdiamo molto per sentirci occupati ” Mente illuminata che spande la sua luce ancora dopo 25 secoli…… Pensa !!

Siamo alle solite,

ogni volta che seguo un forum o commenti in generale e si presenta uno che prova ad argomentare diversamente viene massacrato e costretto all’oblio, o come il Gionni blec lo considera un troll.

SEMPLICEMENTE ASSURDO. Le argomentazioni di Galeazzo erano più che opportune e nessuno doveva sentirsi offeso dalle stesse, tantomeno Roy, che con quel “Galeà” ha avuto una assurda caduta di stile. Ho letto tutti gli interventi di Galeazzo e non mi è parso neppure una volta che abbia voluto offendere qualc’uno o ridicolizzarlo, ha semplicemente espresso la sua opinione e portato la sua esperienza, non ha detto di non comprare oro (dato che anche lui lo fa) ma semplicemente di volare un pochino più bassi e attendere conferme prima di aprire lo Champagne. Ha dato numerosi spunti di pensiero, che non sarebbe male tenere in considerazione. A ragione o a torto i suoi commenti sono stati educati e motivati, che sia preparato non vi è dubbio ed il fatto che la pensi un pochino diversamente non è motivo valido per essere attaccato come avete fatto.( dico un pochino perchè comunque anche lui è convinto che investire in oro sia cosa buona e giusta).

A rileggervi tutti.

Che sia logorroico e filosofo ed esprima le opinioni in base alle proprie esperienze può anche andar bene. Credo però che gli manchi una persona fisica con cui conversare, in quanto chi in genere scrive molto è perchè ha più tempo per pensare e poche persone con cui eloquiare(che tutti fuggano?)Pecca però a mio avviso, di presunzione, di misticismo (poichè crede di essere la reincarnazione vivente della dea Sapienza) e di arroganza, quando vuole far capire a tutti che in base alle proprie esperienze ciò che espone è corretto, fa parte delle sacre scritture, mettendo in dubbio o in antitesi le conoscenze di Roy, Rick ed altri (qui entra la sua maleducazione, anche se fatta con modi “da educato”.Ci fu tutta una rivolta nel 1968 affinchè uno non dicesse: sentite me che sono più grande, sentite me che ho i capelli bianchi per l’esperienza vissuta!L’ultimo che mi disse queste parole fu il direttore della Cofinvest, tanto per citare un esempio, il quale mi disse, a Febbraio del 2013, prima della grande discesa del gold, che l’oro sarebbe solo aumentato e mai sceso di valore, in base alla sua esperienza di un uomo coi capelli bianchi. Ne seguì un tracollo enorme!Se non crede nella logica dei cicli naturali, poichè sostiene che tre anni siano pochi affinchè ci sia il rialzo del gold, è inutile che deprima gli animi di tutti gli iscritti! Ho consumato bombole di ossigeno per leggere i suoi scritti lunghi e logorroici e non vi ho trovato una sola parola di speranza o di conforto per il prossimo futuro. Preferiamo continuare a sognare e a sperare in una prossima risalita, o per lo meno, se il futuro dipinto dovesse corrispondere a quanto sottolineato dai suoi scritti, speriamo che venga qualche alieno a rapirci!Per lo menoeviteremmo di sentire di nuovo:ve l’avevo detto io, che ho i capelli bianchi!P.S. Si fa per sdrammatizzare, ovviamente.

ma state ancora a perdere tempo con questo Gale…..ma non vedete che vi prende in giro?

questo non solo non ha investito sul gold o silver, non ha investito su NIENTE…….

LASCIATELO PERDERE…..PER FAVORE…ALTRIMENTI MI TOLGO DA QUESTO SITO

Buongiorno Mario,

Ti sbagli amico mio, non ho mai preso in giro nessuno perché per altro ho ricevuto una educazione che mi ha mantenuto sempre lontano da attegiamenti contrari al rispetto per l’altrui persona. Se come insinui non fossi nella posizione in cui sono non potrei argomentare su fatti che solo chi vive o ha vissuto dall’interno può fare. Esprimo la mia opinione e sono felice che non sia uguale a quella di molti perché questo fa la differenza e puó farla anche per chi come me é attento alle novità. Un augurio

Molto vero Raffaele investire in oro non é cosa sbagliata in questo momento e per il prossimo futuro. All’interno di un periodo ci sono canali più stretti e una riflessione attenta può consentire interventi mirati maggiormente proficui. A questo servono le riflessioni. Buon lavoro

galeazzo graziedelle tue osservazioni, sono molto interessanti e fanno riflettere, noi che abbiamo investito non abbiamo bisogno di speranza, ma di trovare la giusta via per incanalare gli investimenti.

spero di continuare a leggere i tuoi commenti futuri.

saluti

Oggi è stata una giornata timida per l’oro, a differenza di argento e soprattutto platino dove quest’ultimo a riguadagnato i 1500 $ oz. Non mi sembra un caso. Esistono ancora pressioni al ribasso sul gold, tuttavia ci deve essere timore di farlo. La battaglia vera inizia ora. Ciò che è stato facile nel 2013 da oggi sarà dura.

E’ qualche giorno che osservando l’andamento dei prezzi di oro, argento e platino ho la percezione di…. come se gli ultimi due avessero più energia e il gold fosse un vecchio stanco.

Ma argento e platino conoscono assai bene il vecchio amico di miniera e ne condividono i segreti. Insieme alla terra, come amici, hanno condiviso tutto eppure verso di lui sentono un grande rispetto che deriva dal conoscere il peso e la responsabilità di essere il grande maestro. Intuiscono anche il segreto che custodisce ma si limitano ad osservarlo. Nel silenzio sarà lui a prendere la decisione, a stabilire il tempo. E’ un grande capo, il più antico, il migliore che potrebbero avere. E così entrambi si muovono, corrono un pò ma sempre ascoltando il respiro del fratello maggiore.

Se lo sentono fiacco frenano l’entusiasmo e si trattengono dal correre perchè sanno bene che se il buon vecchio indietreggia poi piangono anche loro.

Quale sarà il segreto custodito dal gold?

E’ forse in relazione all’uomo?

Lascio questo pensiero che mi è balenato per la mente in questi giorni ed ha preso concretezza questo pomeriggio.