[panel]

L’oro ha aperto la settimana a $1.336,50 e ha chiuso a $1.310,50.

Al Comex di New York, i contratti futures sull’oro per consegna dicembre sono quotati a $1.310,10. [/panel]

Resistenze e supporti: Prima resistenza posta a $1.323,00, seconda a $1.328,00 e terza a $1.355,00; primo supporto a $1.304,00, secondo a $1.292,00 e terzo a $1.279,00.

Analisi settimanale

L’andamento del prezzo del metallo giallo si e’ mosso al ribasso questa settimana, schiacciato dalle pressioni speculative e dall’assenza degli investitori cinesi. Volumi sottili si sono riscontrati al Tocom di Tokyo.

I magazzini del Comex di New York hanno registrato un lieve incremento delle scorte di metallo giallo, pur continuando a rimanere ben al di sotto di un milione di once.

Sono state rilevate 764.652 once, per un totale di 23,78 tonnellate di oro. Se i magazzini del Comex non saranno riforniti di nuovo oro in entrata, e’ difficile che si possa evitare il default entro la fine dell’anno.

Il totale di tutto l’oro in custodia al Comex (dealers and customers) rimane costantemente sotto i 7 milioni di once, esattamente a 6.891 milioni di once, ovvero 214,35 tonnellate.

A livello macroeconomico, segnaliamo la decisione del board della BCE di mantenere invariato il tasso di sconto al minimo storico dello 0,5%.

Negli USA lo scontro tra Repubblicani e Democratici sul budget statale continua. E migliaia di lavoratori americani del settore statale rimangono a casa senza stipendio; molti i servizi del Governo Statunitense sono rimasti chiusi (shutdown).

Il pericolo reale (o spauracchio) comunque, rimane lo spettro di un eventuale default sul debito USA previsto per il 17 ottobre, se non sara’ innalzato il tetto del debito (debt ceiling) da parte del Congresso. Il Partito Repubblicano, tramite i suoi esponenti della fazione del Tea Party, rifiutano di sottoscrivere il budget sul sistema sanitario voluto da Barack Obama (Obamacare).

Il gruppo dei Tea Party, interno al Grand Old Party (GOP – il Partito Repubblicano) ha preso di mira la riforma sanitaria di Obama e si rifiutano di discutere in merito al budget.

Lo Speaker Repubblicano della Camera, John Boehner, pressato da un centinaio di deputati legati al Tea Party, sembra essere impossibilitato a riuscire a trovare un compromesso all’interno del suo stesso partito, che rischia il caos totale e una spaccatura tra favorevoli e contrari alla firma del budget.

Una chiusura protratta nel tempo di tutti gli uffici federali, avrebbe un enorme impatto negativo sulla gia’ anemica crescita economica statunitense.

Gli uffici di statistica hanno prorogato a data da destinarsi alcuni dati macroeconomici su disoccupazione e creazione di posti di lavoro.

Dennis Lockhart, Governatore della Federal Reserve di Atlanta (Georgia) ha rilasciato una dichiarazione pubblica, informando che “a fine ottobre ci troveremo davanti a una situazione molto ambigua”.

A fine ottobre si riunira’ il braccio operativo della Fed, il FOMC (Free Open Market Committee). Il Governatore della FED di Boston (Massachussets) Eric Rosengren ha dichiarato che “sara’ difficile capire dove sta andando l’economia senza un riscontro dei dati economici”.

Secondo studi di Goldman Sachs, lo shutdown costera’ 8 miliardi di dollari americani a settimana.

E’ molto probabile, pertanto, che la FED a fine mese aumentera’ le proprie dosi di “doping” (leggi: espansione monetaria) per alleviare le tensioni deflazionistiche dello shutdown; in effetti, sembra che la chiusura degli uffici statali si protrarra’ a lungo, visto lo stallo delle trattative tra Repubblicani e Democratici.

Conferenza annuale della LBMA

Questa settimana si e’ svolta a Roma la tradizionale conferenza annuale della LBMA (London Bullion Market Association). La LBMA e’ un gruppo assai eterogeneo di banchieri, brokers, rappresentanti di zecche governative, raffinatori, coniatori e operatori del mercato dell’oro.

Durante le conferenze, i relatori si “esercitano” nell’arte di fare previsioni circa i futuri prezzi dell’oro. Queste ipotesi sui futuri prezzi, sono ormai un rituale di questi meetings; devono essere considerate indicazioni sul “sentiment” di mercato, piuttosto che della direzione dei prezzi di mercato.

A vivacizzare l’evento: gli interventi di relatori esterni; per esempio, l’anno scorso fu Marc Faber a polarizzare su di se’ i riflettori. Per dovere di cronaca, sintetizziamo quanto segue.

A Roma erano presenti 800 delegati di 316 organizzazioni. Le principali conclusioni dei relatori si possono riassumere nelle previsioni di ulteriori importanti e imponenti acquisti di oro da parte delle Banche Centrali mondiali, negli anni a venire, a titoli di diversificazione delle riserve.

Sempre secondo i relatori, i fondamentali dell’oro rimangono solidi sul medio – lungo termine, anche se nel breve termine il metallo giallo potrebbe soffrire di ampi ribassi (supporto a $1.000,00 – $1.100,00 secondo Philip Klapwijk di Precious Metals insight).

Il consenso generale si attesa sui $2.000,00 per oncia sul medio termine; i delegati della LBMA prevedono un prezzo a breve termine (un anno) a $1.405,00.

Il piu’ ottimista tra i relatori e’ stato anche acclamato miglior speaker (best speaker) della conferenza. Trattasi dell’analista Adam Smith. Smith ha affermato che la FED non ha vie d’uscita dalle politiche di espansione monetaria intraprese; e’ costretta a sostenere “le bolle” che essa stessa ha contribuito a creare, pena la depressione deflazionistica e l’implosione del sistema finanziario globale.

Ma Smith ritiene che dette politiche iper-espansionistiche porteranno alla distruzione del valore del biglietto verde, con un’esplosione inflazionistica in stile Germania di Weimar.

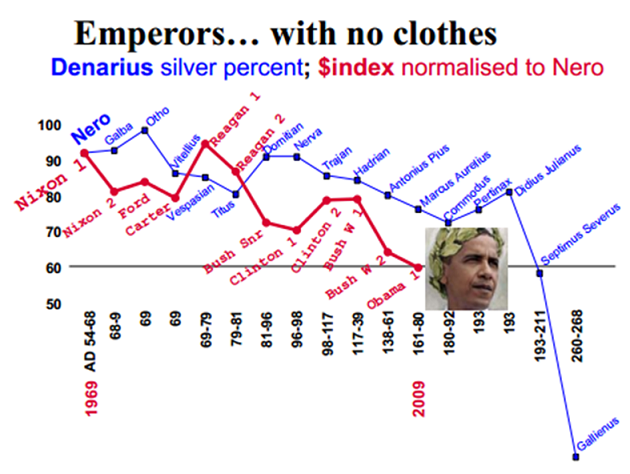

Uno dei momenti di maggiore ilarita’ della conferenza e’ stato quando Smith ha presentato la slide denominata: “L’imperatore nudo – Emperor with no clothes” (sotto)

Obama e’ fotografato con una corona d’alloro in testa, come gli Imperatori Romani.

Nella slide e’ rappresentata la degradazione di valore del Denario romano in argento da Nerone in poi, comparato con il valore del dollaro da Nixon a Obama. I due grafici seguono lo stesso trend discendente.

Il grafico mostra che la Presidenza di Obama non e’ tra le peggiori per svalutazione della moneta. Reagan e Bush hanno fatto addirittura peggio durante le loro presidenze.

In realta’, il deprezzamento del dollaro risale all’anno 1913, ovvero da quando e’ stata creata la FED; l’accelerazione della svalutazione si avra’ nel 1933 (fuoriuscita dal Gold Standard) e l’inizio del declino nel 1971, quando il Presidente Nixon recise definitivamente il valore del dollaro da quello dell’oro. Nonche’ dalle ultime manovre ultra-espansive, create per salvare il sistema finanziario dall’orlo del collasso planetario.

8 risposte

In un precedente articolo eri propenso a credere che il QE3 non sarebbe stato ridotto ma anzi aumentato. E così è accaduto. Pochi analisti, in Italia, lo hanno pronosticato mentre gli altri stavano al gioco delle analisi proposte da banche americane filogovernative al solo scopo, forse, di sospendere la salita dei metalli preziosi e la caduta del $. E’ stato un bluff … in cui la prima ad aver perso credibilità è la FED, non tanto perchè non lo ha fatto, in fondo lo aveva detto chiaramente che attendeva il raggiungimento di alcuni indicatori prima di ridurre il QE, quanto per aver lasciato intravedere il desiderio di una riduzione, forse, perchè presa dalla paura e dal desiderio di tenere schiacciati i prezzi di gold e silver. C’è stata, poi, la minaccia di un intervento in Siria e a me è sembrato un modo per distogliere l’attenzione dal problema FED e così poter giustificare un ulteriore QE ancora più aggressivo. Probabilmente il QE sarà davvero potenziato e a quel punto anche l’ultimo scettico capirà che per il $ il tempo è scaduto. In estate mi sono chiesto come potrebbero gli USA sopportare una salita sui loro T-note senza finire come la Grecia. Eppure la gran parte della stampa finanziaria crede questo possibile, forse perchè è realmente convinta della ripresa economica americana ed alla prospettata indipendenza energetica dovuta al boom dello shale-oil. Ho cercato di capire la questione e sembra molto meno ottimistica di quanto venga pubblicizzato. Inoltre lo shale-gas, a causa della impossibilità di essere immagazzinato, ha portato alla eccessiva offerta sul mercato e conseguentemente ad una riduzione del prezzo che nuoce ai successivi investimenti per nuove perforazioni. Quando una risorsa energetica richiede alta tecnologia, investimenti e risorse naturali per essere estratta difficilmente può essere a buon mercato e capace di spingere una crescita che ci si ostina a considerare infinita. Di infinito, se non cambiano i presupposti economici su cui poggia il lavoro umano, ci sarà solo il debito.

Ciao Luigi,

a livello personale, ho sempre sostenuto (anche a livello pubblico, tramite gli articoli) che la FED non avrebbe mai diminuito l’importo dei “quantitative easing” e sono tuttora propenso a prevedere che in futuro, innalzera’ addirittura gli importi di acquisti di titoli.

Non c’e’ bisogno di essere chiaroveggenti per prevedere che la FED e’ COSTRETTA a non ridurre gli importi di acquisti di titoli. La Banca Centrale statunitense ha “gonfiato” bolle speculative dall’inizio degli anni ’80 del secolo scorso. Oggi tutta la sfera finanziaria……si regge su bolle speculative e se la FED dovesse cominciare a sgonfiarle, riducendo solo di pochi miliardi mensili gli acquisti di assets finanziari, tutto il castello di carte crollerebbe a livello planetario, causando la piu’ grande depressione deflazionistica di tutti i tempi e la fine del sistema economico finanziario mondiale.

E’ evidente che non puo’ recedere da queste politiche monetarie; ma il risultato di lungo periodo, sara’ l’iperinflazione. Il Debito mondiale non puo’ essere ripagato, neppure con una crescita costante dell’economia reale. Puo’ essere solo eroso dall’inflazione a da defaults su larga scala dei debiti sovrani.

Ciao

Riccardo G.

Analyst & Research

https://www.deshgold.com

Ciao Riccardo, forse la soluzione meno dolorosa sarebbe un’inflazione alta ma sotto i livelli di iperinflazione. Altrimenti il solo pensare a defaults generalizzati di Stati e possibili conflitti militari mette l’ansia. Vedremo a fine ottobre cosa dirà la Fed. Intanto lo shutdown sul tetto del debito USA non gli permetterà di avere i dati economici su cui decidere e potrà giustificare il protrarsi dell’espansione monetaria agli occhi di chi ancora crede nel controllo della FED sull’economia.

Ciao

Buongiorno ragazzi, vi ricordo che già in passato ci fu un blocco dell’innalzamento del limite del debito pubblico, e questo causo uno shutdown per quindici giorni e cioè nel 1995, in seguito la macchina amministratrice u.s.a. Riprese regolarmente…..a svolgere le sue funzioni, pertanto sono pienamente convinto che quello attuale e’ SOLO un grande bluf….. E credo che lo sbocco tra i repubblicani e democratici ci sarà molto probabilmentere anche prima del17/10/2013; poiché una mia proiezione sull’andamento futuro dell’economia mi porta a dire che i dati macroeconomici dei paesi occidentali peggioreranno fino ad OTTOBRE 2014, il doping non potrà che aumentare, portando gli acquisti degli asset della FED ad un limite ben superiore degli attuali 85.000.000.0000$ mensili.

E se tanto mi da tanto, i fondamentali del GOLD non potranno che rafforzarsi e il prezzo non potrà che VOLARE…..come la famosa canzone di MODUGNO……..e se il prezzo del GOLD supererà e ci rimarrà sopra ai 1.350$ oz, il RE RESTERÀ NUDO, cioè i manipolatori resteranno spiazzati con le loro posizioni shorts.

GOOD Investing.

BEST regards

GOOD LOOK

Luigi

Ciao Luigi, anche io credo che ci saranno bail-in che avverranno tra l’incredulità dei tanti ottimisti che si fidano delle informazioni dei media. Non per niente con l’ultima operazione LTRO la BCE ha imposto alle banche di acquistare i buoni del tesoro. E già adesso una buona parte del debito italiano è tornata in carico delle banche italiane.. forse già il 50%. Basta un ordine da Bruxelles e sarà fatto. Riguardo alla manipolazione della FED mi piacerebbe capire un articolo in inglese che non riesco a comprendere pienamente a causa della traduzione molto tecnica. E’ questo: http://www.alhambrapartners.com/2013/04/27/sunday-gold-fix-the-gold-crash-of-75/.

Il paragrafo in cui non comprendo bene il testo è questo:

Since there would not be enough funding at the IMF to address a potential UK balance of trade/currency crisis and growing emerging market debt issues, it was decided to harmonize global monetary goals among policymakers. In essence, they could kill two birds with one stone – raise currency for a bailout fund for “low income” problem borrowers while further de-emphasizing gold at the same time. The IMF intended to sell one third of its 50 million ounces, but signatory countries had to agree to ratification of the IMF 2nd Amendment (supported further by a February 1, 1976, G-10 agreement) which called for a two year prohibition of official purchases of gold and, more importantly, a permanent cessation of using gold in the international monetary system (including full abolition of the official price of gold).

L’articolo è interessante perchè mostra come a metà degli anni ’70 la FED fosse nel panico e pronta a vendere 2000t di oro, cercado anche di creare un sistema bancario in cui l’oro venisse tolto del tutto dal sistema valutario. E’ pura follia e infatti le cose andarono diversamente.

Ciao

Notizia di questo fine settimana, in RUSSIA sono stati nazionalizzati i fondi pensione integrativi e privati,, ,,,

Oltre alla Polonia adesso lo ha fatto anche la RUSSIA, in Italia quando succederà? Con un debito pubblico di circa 2.000.000.000.000€… Dobbiamo aspettarci prima o poi una bella patrimoniale per eliminare il debito pubblico.

Bail in su c/c e D/R Come fece Amato? Solo che questa volta il bail sarà di almeno il 30%.

Quindi bisogna possedere solo GOLD e SILVER x salvarsi fuori dal circuito o sistema bancario.

Saluti a TUTTI.

LUIGI.

Ah dimenticavo: abbiamo anche 80.000.000.000€ di debiti fuori bilancio che al momento non sono ancora inclusi nel totale sopra riportato, se li includessero il rapporto debito/pil andrebbe a 160% e non come gli attuali 130%.

Saluti.

Luigi.

Andranno a confiscare pure l’oro e l’argento prima o poi.

L’unica soluzione e scappare dall’italia.