Nonostante questa settimana finanziaria abbia visto l’acuirsi di gravi crisi finanziarie (crisi del debito in Grecia e a Portorico; scoppio della bolla azionaria cinese), le quotazioni dell’oro sono rimaste in un primo momento stabili o in lieve rialzo, poi in calo.

Alcuni amici mi hanno scritto circa la loro sorpresa in merito alla mancata valorizzazione dell’oro (come asset rifugio) durante l’inizio di questa nuova (probabile) crisi finanziaria.

In realta’ se approfondiamo lo studio delle crisi finanziarie ci accorgiamo che al loro avvio le quotazioni dell’oro tendono sempre a deprimersi.

Per quali ragioni? In primo luogo perche’ quando si instaura una situazione di panico finanziario gli speculatori e le mani deboli sono costretti a vendere (o meglio: svendere) oro fisico (che e’ il mercato piu’ liquido al mondo) per incassare contanti, al fine di soddisfare le richieste di ricostituzione dei margini di origine e mantenimento (margin call) imposte dai rispettivi brokers quando le classi di attivita’ dei loro clienti si deprimono portandoli sull’orlo dell’insolvenza.

In secondo luogo perche’ quando scoppia una bolla speculativa (come quella sull’azionario cinese) oppure quando il debito di una nazione (Grecia e Porto Rico) o di un sistema economico diviene insostenibile, come abbiamo spiegato, si crea una prima ondata (quella attuale) di “demonetizzazione” del mercato (cosiddetto fenomeno della “rarefazione monetaria”, a causa della contrazione dell’erogazione del credito).

Il sistema economico e finanziario tende quindi a proiettarsi verso uno “shock deflazionistico” (o meglio: disinflazionistico).

Solo in un secondo momento le Banche Centrali si trovano necessitate a promuovere manovre espansive e a stimolare le banche commerciali all’ulteriore concessione di credito ai sistemi economici indebitati o a fare fronte all’esplosione incontrollata di bolle speculative finanziarie che rischiano di deprimere l’economia reale.

La grave situazione finanziaria e sociale in Grecia e Portorico e lo scoppio della bolla azionaria in Cina, costituiscono senza dubbio, un primo momento d’implosione della bolla globale del debito.

Il VIX, l’indice che misura il tasso di volatilita’ costituito da un paniere ponderato di opzioni e contratti derivati, segnala allarme rosso (grafico sotto).

L’indice VIX e’ un barometro della “paura dei mercati”: l’impennata del VIX e’ un campanello d’allarme che fa presagire ulteriori forti scossoni sui mercati nei mesi a venire (raccomando massima prudenza nei mesi di agosto e settembre).

Tornando all’analisi del metallo giallo.

Proviamo ad analizzare l’andamento dell’oro a lungo termine (grafico sotto).

Negli ultimi due anni di analisi, le quotazioni dell’oro (espresse in dollari americani) continuano a mantenersi nel canale compreso tra i $1.350,00 e i $1.100,00.

Il supporto posto a $1.150,00 continua a essere di sostegno alla caduta del metallo giallo in area $1.130,00 – $1.100,00.

Ritengo che, seguendo la ciclicita’ stagionale dei prezzi, il metallo giallo protrarra’ la sua debolezza (sempre in dollari americani) sino all’ultima decade di luglio per poi ripartire al rialzo (moderato) in agosto.

I volumi non hanno ancora raggiunto un’intensita’ tale da farci prospettare un rialzo immediato dell’oro (come puoi osservare nel grafico, hanno raggiunto a stento i 250K; tendenza al rialzo solo dopo violazione dei 320K).

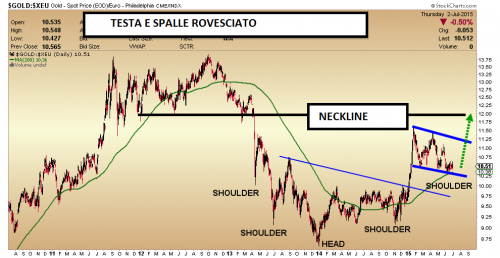

Se esaminiamo la situazione grafica delle quotazioni dell’oro espresse in Euro, potremmo essere prossimi a un rialzo (grafico sotto).

I prezzi del metallo giallo, in Euro, disegnano una figura grafica d’inversione rialzista, un “testa e spalle rovesciato” che potrebbe fare presagire un breakout al rialzo (uptrend) per l’oro.

Diamo un’occhiata agli indici azionari settoriali di oro e argento (XAU di Philadelphia e Hui Gold Bugs Index, sotto).

Entrambi gli indici azionari hanno toccato, questa settimana, i minimi testati nel 2008.

Le prestazioni di entrambi gli indici azionari settoriali sono assai deludenti e la situazione grafica si e’ deteriorata durante le ultime sessioni di trading.

In genere gli indici azionari settoriali anticipano i rialzi di oro e argento fisico: in questo caso, i minimi toccati da entrambi gli indici, potrebbero segnalarci che l’azionario dei metalli preziosi sta toccando il fondo e sarebbero pronti a una ripartenza al rialzo.

Attenderei, comunque, lo svolgersi delle prossime sessioni di trading, per esprimere un giudizio in proposito.

[divider]

Tic-Tac-Tic-Tac: Verso l’esplosione della bomba mondiale del debito

Alcune brevi considerazioni sulla crisi del debito della Grecia, di Portorico e sullo sgonfiamento della bolla azionaria in Cina.

A mio avviso questa nuovo principio di crisi finanziaria e’ il conto alla rovescia, lento ma inesorabile, verso l’esplosione della bomba mondiale del debito.

Il mondo si sta avviando verso una nuova serie di crisi finanziarie e valutarie che impatteranno sulla vita di ognuno di noi e delle nostre collettivita’.

Dal secondo semestre di quest’anno fino al biennio 2016-2017, assisteremo a una molteplicita’ di deflagrazioni finanziarie che sfoceranno, molto probabilmente, in crisi valutarie di sistema.

Stati, aziende, e privati cittadini, a livello globale, hanno raggiunto un livello d’indebitamento mai sperimentato nella storia.

Per decenni, il sistema economico e finanziario ha camuffato le proprie distorsioni, alimentando una “domanda” gravata da debito continuo; le bolle finanziarie, alimentate da un’insana erogazione del credito facile sono pronte all’implosione globale.

Come abbiamo gia’ scritto, il mercato dei titoli obbligazionari globale, per esempio, ammonta a 100.000 miliardi di dollari (100 trilioni).

Il mercato dei “contratti derivati” (in particolare modo “Credit Default Swap” e “Interest Swap”) sul mercato obbligazionario ammonta a 555 trilioni di dollari americani.

Nel 2008 la crisi della Lehman Brothers fu causata dall’implosione del mercato dei “Credit Default Swap”, che ammontava a 50 – 60 trilioni di dollari americani.

Oggi il mercato di questi contratti derivati finanziari, basati sui tassi d’interesse e su trasferimenti a terzi dei rischi di credito, ammonta a 555 trilioni di dollari amercani, quindi, dieci volte piu’ grande del 2008.

Quando la vera crisi finanziaria del debito mondiale si palesera’ come tramite una serie di default globali sul debito, contestualmente all’implosione di bolle finanziarie, le Banche Centrali saranno costrette a immettere sul mercato migliaia e migliaia di tonnellate di cartamoneta-elettronica-spazzatura, scatenando un effetto domino che determinera’ tensioni inflazionistiche (e in alcuni casi, iper-inflazionistiche) a livello globale.