“Non esiste modo di evitare il collasso finale di un boom generato dall’espansione indiscriminata del credito. E’ solo questione se la crisi arrivera’ appena sara’ abbandonata la politica dell’espansione del credito o in seguito sotto forma di distruzione del sistema e del suo sistema monetario”.

[divider]

Premessa

Fino agli anni ’70 del secolo scorso, l’americano medio vedeva il suo reddito crescere costantemente. Risparmiava e investiva.

Difatti dagli anni ’50 in poi – in USA – la versione del capitalismo predominante era quello “manageriale produttivista”.

Nelle grandi aziende vi era una (quasi) netta separazione tra il management e i proprietari (ovvero gli azionisti).

Il management delle societa’ private era in via principale focalizzato nell’investire nel miglioramento dei processi e dei prodotti; salari e stipendi crescevano in via parallela (o quasi) agli incrementi di produttivita’; il management mirava a far crescere i dividendi azionari delle societa’ e non il valore stesso delle azioni.

La spesa in prodotti di consumo era derivante dai salari e stipendi reali e costituiva la cosiddetta domanda naturale. Questa domanda era in grado di soddisfare la maggior parte delle esigenze e dei bisogni delle famiglie senza incorrere in debiti.

A partire dagli anni ’80 del secolo scorso comincia ad affermarsi in USA – per poi estendersi a tutto l’Occidente – una nuova versione del capitalismo: il capitalismo manageriale azionario.

In questa nuova versione di capitalismo, il management incentra il suo interesse primario nell’aumento di valore delle azioni e non nell’incremento dei dividendi. Sono gli azionisti che condizionano l’azione del management e non il contrario come nella versione precedente di capitalismo.

Per azionisti si intendono i grandi fondi d’investimento e le grandi istituzioni finanziarie che detengono la maggioranza dei pacchetti azionari delle societa’.

Da quegli anni, fino ad arrivare ai giorni odierni, l’economia americana si “finanziarizza”. Il management e’ concentrato solo a creare valore per gli azionisti. La creazione di valore non ha piu’ luogo tramite investimenti, ricerca, sviluppo e aumento della produttivita’; piuttosto si verifica tramite sofisticate operazioni di ingegneria finanziaria (per esempio tramite “fusioni & acquisizioni” tra gruppi con l’unico fine di tagliare il costo del lavoro e fare crescere i valori azionari).

La globalizzazione dell’economia, insieme al fenomeno delle delocalizzazioni produttive, compiono il resto: salari e stipendi sono compressi su scala generale e per evitare il drastico crollo dei consumi, il Governo USA e il mondo bancario varano la deregolamentazione finanziaria al fine di espandere il credito in modo illimitato e permettere all’americano medio di continuare a spendere in modo artificiale, tramite l’indebitamento permanente (cosiddetta domanda artificiale).

Quando persone e nazioni vivono al di sopra dei loro mezzi, la spesa generata e’ detta artificiale perche’ non puo’ durare per sempre.

Il peggior tipo di domanda artificiale si configura quando una persona o un intero paese prendono continuamente in prestito denaro per finanziare i consumi correnti.

E’ quello che sta avvenendo da decenni negli USA, grazie all’espansione illimitata del credito bancario.

[divider]

LA RIPRESA ECONOMICA IN USA: OVVERO LA “SUBPRIME ECONOMIC RECOVERY”.

Sai che cosa significa in inglese il termine “subprime” (da cui “crisi dei mutui subprime”)?

I subprime sono prestiti concessi a tassi elevati a persone con sostanziale rischio di credito. Sono persone che non presentano adeguate garanzie di solvibilita’ del prestito o che hanno gia’ avuto precedenti insolvenze con istituzioni bancarie e finanziarie.

La crisi dei mutui subprime nel 2007-2008 aveva origine proprio dall’espansione illimitata del credito a queste tipologie di mutuatari.

In quel biennio, a causa dell’aumento dei tassi d’interesse operato dalla FED per tentare di arginare la speculazione immobiliare (che la FED stessa aveva alimentato tramite la deregolamentazione del credito ipotecario facile al pubblico subprime tradizionalmente escluso da tali concessioni di credito), i mutuatari subprime fecero immediatamente inadempienza causando la cosiddetta crisi dei mutui subprime.

La “ripresa economica” in USA, dopo la crisi dei mutui subprime, ha le stesse caratteristiche del boom economico immobiliare precedente: e’ definibile come “subprime economic recovery”, cioe’ fondata sull’espansione del credito e del relativo indebitamento a mutuatari incapienti.

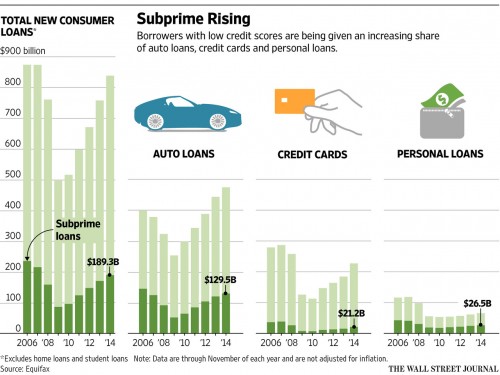

L’unica differenza rispetto al boom economico precedente fondato sui mutui immobiliari, e’ dato dal fatto che questa ripresa e’ stata indotta dall’espansione del credito per acquisti in leasing di autovetture, indebitamento al consumo tramite carte di credito e concessione di prestiti personali (grafico sotto).

Negli USA il destino dell’industria automobilistica e’ stato il rilancio della stessa tramite l’indebitamento artificiale di nuovi acquirenti di vetture a cui sono stati concessi crediti tramite pagamenti rateali, molte volte a tassi da usura.

Non e’ raro, in USA, vedersi finanziare l’acquisto di un’autovettura per un importo globale del 110% del valore dell’auto stessa, da pagarsi in rate per un totale di 65 mesi a un tasso del 10% annuo.

Ovvero: un veicolo si deprezza del 10% non appena acquistato, un altra percentuale di deprezzamento varia dal 50% in su per i successivi tre anni, ma le istituzioni finanziarie in USA si fanno rimborsare il 110% del capitale iniziale piu’ rate di interesse al 10% annuo.

Wall Street e le sue finanziarie hanno gia’ provveduto a “impacchettare” in titoli obbligazionari ad alto rendimento (junk bonds, ovvero titoli spazzatura ad alto rischio d’insolvenza), tutti questi mutui concessi per acquisto di autovetture (auto-loans-subprime), che hanno gia’ venduto a fondi comuni, compagnie d’assicurazione ed hedges funds (proprio come successo nella precedente crisi dei mutui immobiliari, impacchettati e rifilati tramite titoli obbligazionari ai fondi d’investimento mondiali).

Non appena il mercato in USA dara’ segnali di recessione, tutta questa marea di prestiti personali sfocera’ nell’insolvenza generalizzata dei mutuatari e dei fondi che hanno acquistato obbligazioni con collaterale i mutui di cui sopra.

Vogliamo scommettere che anche questa volta il Governo USA e la FED vareranno delle misure economiche espansive per arginare la crisi, aggravando di nuovo il bilancio pubblico, socializzando le perdite delle finanziarie di Wall Street e facendo esplodere il bilancio federale?

Speculare, privatizzare i profitti e socializzare le perdite, e’ una delle caratteristiche dell’imperante capitalismo manageriale azionario e delle istituzioni finanziarie che lo dirigono (Banche Centrali in testa).

Un cenno, inoltre, alla famosa “ripresa economica in USA”.

Prova a dare un’occhiata al grafico qui sotto.

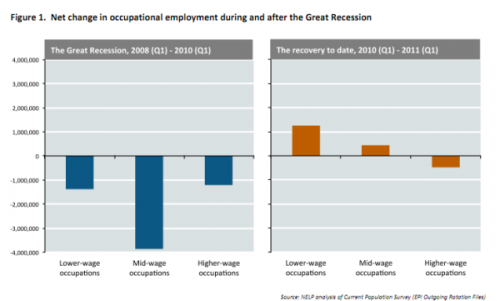

Come puoi notare, durante il biennio 2008-2010 (destra nel grafico), sono stati persi ben 4 milioni di posti di lavoro di media retribuzione (mid-wage occupations), piu’ di 1 milione di posti di lavoro con alta retribuzione e 1 milione di posti di lavoro a bassa retribuzione.

In totale, piu’ di 5 milioni di posti di lavoro persi nelle fasce medio-alte.

Ecco la “ripresa” economica in termini di posti di lavoro e qualita’ del lavoro creato.

Piu’ di 1 milione di posti creati nel settore a bassa retribuzione (a destra nel grafico), circa 400.000 posti nel settore a media retribuzione. Inoltre, durante questa ripresa economica, sono stati perduti altri 300.000 circa posti nel settore ad alta retribuzione.

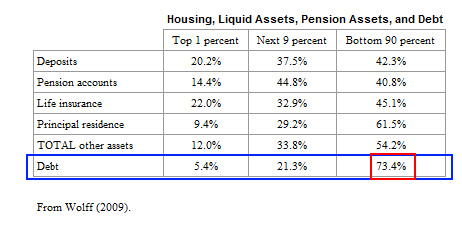

Il tasso d’indebitamento del 90% degli americani arriva alla stratosferica cifra del 73,4% della ricchezza delle famiglie. Il restante 9% ha contratto debiti per il 21,3%, mentre l’1% della popolazione ha contratto debiti solo per il 5,4% (grafico sotto).

Una ripresa economica molto povera di qualita’ e ad alto tasso d’insolvenza generalizzato (“subprime economic recovery”).

La societa’ USA vede svanire, giorno dopo giorno, il “sogno americano”, cioe’ il “patto sociale” che ha tenuto insieme l’America dalla sua nascita.

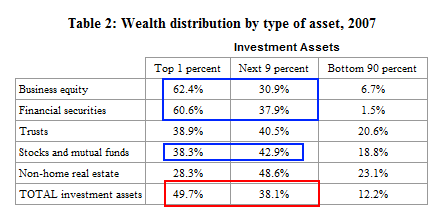

Come puoi notare, gli USA sono una societa’ fortemente polarizzata: l’1% della sua popolazione possiede il 49,7% (cioe’ la meta’) della ricchezza totale della nazione (grafico sotto), il restante 90% ne possiede solo il 12,2% ed e’ letteralmente intossicato dai debiti che graveranno anche sulle prossime generazioni.

FINE SECONDA PARTE

4 risposte

Grazie per la vostra puntuale informazione, vi chiedo di informarci l’esatto valore del rapporto dawn jons/oncia d’oro attuale, ritengo sia fondamentale tenerlo sotto controllo. Inoltre vi segnalo questo link ad un sito molto interessante dove analizzano proprio l’andamento di questo rapporto nel tempo. E’ straordinario osservare l’equivalenza dell’andamento del rapporto D.J./Oz Au a metà degli anni 70 con quello attuale.

Esatto Carlo. Il rapporto fra Dow e Oro e’ un ottima strada per capire come si muove il valore fra queste due macroaree di investimento.

Oggi siamo vicini ad un rapporto di 15 once per un Dow. Una serie di segnali mi stanno indicando elevate probabilita’ che da qui a breve il rapporto tornera’ a scendere.

ecco il link, quindi attualmente considerando il valore del D. J. a circa 17.600 dollari e l’oro a 1204 dollari il rapporto è di 14:

https://www.goldbroker.it/news/commercio-decennio-ratio-oro-dow-jones-borsa-475

Da quel link non vedi niente. Quello e’ un articolo vecchio di un anno e le immagini del Dow/Oro non sono aggiornate.

Se vuoi vedere questo chart aggiornato vai sui:

http://stockcharts.com/

e nel campo “symbol” scrivi: http://stockcharts.com/h-sc/ui