“Rumors” di mercato suggeriscono che la FED potrebbe alzare i tassi d’interesse a marzo del prossimo anno, dopo aver interrotto l’espansione monetaria alla fine di ottobre di quest’anno.

Si sono quindi instaurate le condizioni economiche per un rialzo del tasso d’interesse negli USA?

L’economia USA e’ cosi’ forte e tensioni inflazionistiche sono in agguato?

Qui voglio approfondire quanto abbiamo gia’ visto nel precedente articolo “9 grafici che DEVI vedere (ecco dove sta andando l’economia)“.

A questo fine, prendero’ in considerazione indicatori tecnici e dati macroeconomici.

Innanzitutto: un rialzo dei tassi d’interesse – in un contesto economico – consegue all’instaurazione di uno scenario inflazionistico che la banca centrale tenta di contrastare con una politica monetaria restrittiva.

Per capire se il quadro economico presenta tensioni inflazionistiche dobbiamo analizzare il mercato delle materie prime congiuntamente al mercato obbligazionario, che e’ condizionato direttamente dalle quotazioni delle “commodities”.

Il motore di questa correlazione e’ determinato dalle aspettative inflazionistiche: le quotazioni delle materie prime hanno un andamento parallelo ai rendimenti obbligazionari.

Se dai un’occhiata al grafico qui sotto dell’indice globale delle materie prime (Goldman Sachs Commodity Continuous Index), le quotazioni delle “commodities” sono in picchiata e stanno toccando i minimi da quattro anni a questa parte:

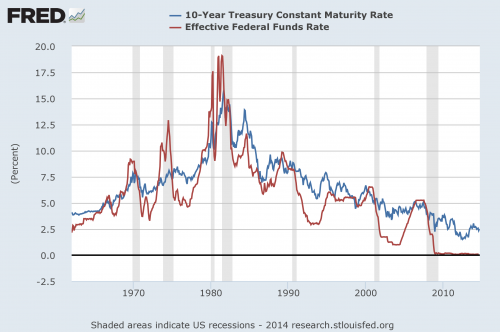

I rendimenti obbligazionari del titolo di stato USA a 10 anni, sono ai minimi da 54 anni a questa parte (grafico sotto clicca per ingrandire):

Rendimenti obbligazionari minimi come negli USA, si registrano in ogni parte del globo. Non si tratta solo di un fenomeno a stelle e strisce.

Qualche settimana fa la Spagna ha “piazzato” sul mercato un titolo di stato a 50 anni con un rendimento fisso…. al 4%!

E stiamo parlando della Spagna…!

Il crollo delle quotazioni delle materie prime e il drammatico calo dei rendimenti dei titoli USA a dieci anni ci stanno segnalando uno scenario deflazionistico.

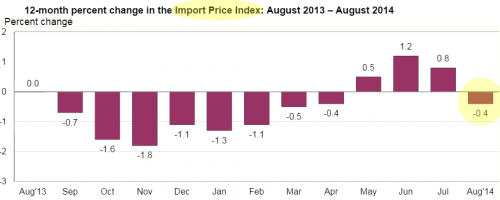

Negli USA il tasso d’inflazione “importata” (tramite introduzione di merci e servizi nel territorio americano) ad agosto e’ risultato essere in forte calo (grafico sotto – clicca per ingrandire):

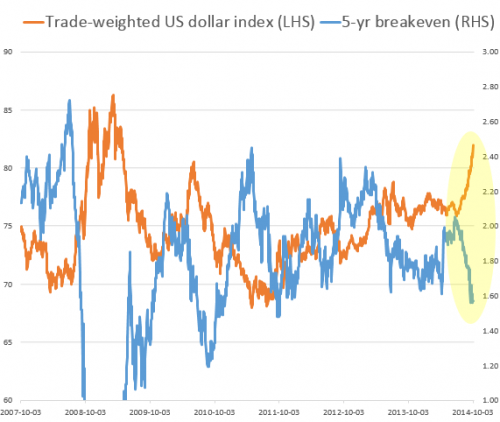

Il Dollar Index ha una correlazione inversa con i rendimenti dei titoli di stato.

Nel grafico che segue, il rafforzamento del Dollar Index sta schiacciando il rendimento del titolo di stato a cinque anni, ulteriore segnale di contrazione deflazionistica dell’economia USA:

Prendiamo ora in considerazione l’indice settoriale del settore azionario aurifero (HUI Gold Index).

L’indice HUI Gold Index e’ un indice azionario “filo-inflativo”, ovvero anticipa e segnala le tensioni inflazionistiche dell’economia. Come puoi notare dal grafico sotto (clicca per ingrandire), l’indice sta toccando i minimi delle sue quotazioni dalla grande crisi del 2008:

La sua diminuzione indica l’instaurarsi di un contesto deflattivo.

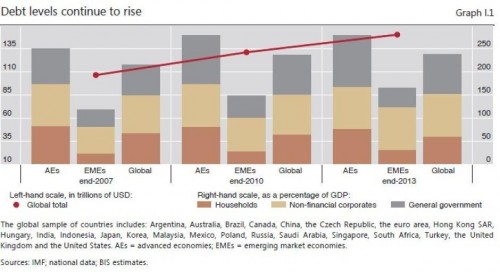

Secondo la relazione annuale della Banca dei Regolamenti Internazionali (BIS), il debito nei paesi sviluppati raggiunge il 275% del PIL. La tendenza e’ simile nelle economie emergenti, le quali vedono un debito pari al 175% del PIL (grafico sotto – clicca per ingrandire):

La BIS ha chiaramente avvertito che i livelli di debito – rispetto alla produzione globale di merci e servizi – sta divenendo insostenibile e che il sistema economico e finanziario rischia un’altra grave crisi, forse peggiore a quella scatenata dal fallimento della Lehman Brothers.

Ti ricordo che il livello di DEBITO dell’Occidente e’ ai massimi da 200 anni a questa parte (si, hai letto bene, 200 – duecento – anni!!).

Per quanto mi riguarda questi dati mi spaventano (e non poco), perche’ stanno ad indicare uno scenario di depressione deflazionistica globale.

Il mondo intero e’ sommerso da una montagna di debiti che sta spingendo le banche centrali a tenere artificialmente bassi i tassi d’interesse nell’illusione di espandere nuovamente l’economia incentrata su un debito che non sara’ piu’ ripagato.

Il pianeta e’ finito nella “trappola del debito” come dice la BIS.

E gli USA sono il primo debitore mondiale, sia per debito pubblico che per debito privato e disavanzo commerciale con l’estero.

Lo scenario che si prospetta e’ iper-deflazionistico e potrebbe innescare una crisi di insolvenza dei debiti sovrani e di quelli privati.

Dove sono gli incipienti segnali inflazionistici che la FED deve contrastare a causa della “vibrante” e “roboante” ripresa dell’economia americana tramite un rialzo dei tassi d’interesse?

15 risposte

….ma allora in uno scenario iper-deflazionistico dobbiamo aspettarci ancora di più che il nostro oro scenda? E2 ‘sperare’ solo nell’insolvenza degli stati sovrani?

Ciao Ema,

in uno scenario iper-deflazionistico come quello che prospetto e’, di fatto, probabile, che le quotazioni dell’oro possano subire dei cali.

Ma, in caso di deflazione globale, con possibili insolvenze di debiti sovrani e privati (il Venezuela, per esempio, e’ sull’orlo del default anche se soffre di inflazione alta), il possesso di oro e’ una forma di “assicurazione”, in quanto il lingotto non ha rischio di controparte (ne parlo piu’ diffusamente nel Barometro di sabato prossimo, quindi non mi dilunghero’ qui).

In secondo luogo, ritengo che le Banche Centrali, temano piu’ di ogni altro soggetto la deflazione globale, pertanto, (anche la FED, anzi soprattutto la FED), interverra’ con altre massicce manovre di espansione monetaria.

Tieni presente che, prima della fase iper-inflazionista che caratterizzo’ la Germania di Weimar, nei primi anni ’20 del secolo scorso, l’economia tedesca entro’ in una fase di iper-deflazione, per poi subire l’iper-inflazione (ovviamente, paragoni storici sono inappropriati, perche’ nell’arco di un secolo, l’infrastruttura finanziaria ed economica e’ mutata, ma a volte certi scenari possono riproporsi, tieni presente che il dollaro americano, nonostante la “forza” attuale, e’ sulla via del suo declino storico).

Ciao

Riccardo Gaiolini

Analyst & Research

https://www.deshgold.com

Grazie Riccardo, sempre molto molto professionale e gentile a rispondere

Vi leggo da molto tempo…ma devo dire che, stando agli ultimi articoli, mi pare di essere giunti alle comiche finali. Dopo aver previsto rialzi del prezzo dell’oro per effetto dell’inflazione e quindi della svalutazione del dollaro….ora, improvvisamente, scoprite la deflazione. Che fine a fatto Roy? Proprio lui che non più di qualche settimana fa ci spiegava “perchè il grande rialzo delle quotazioni” era già partito. Livio

E’ evidente Livio, che hai grande difficolta’ nel capire costa stia accadendo intorno a te. Manchi di visione di ampio respiro. Hai totalmente perso il quadro. E cosi’ come tanti altri, navighi senza direzione e senza meta. Anche tu in preda al breve termine.

Leggi la mia risposta ad Antonio qui:

https://deshgold.com/9-grafici-che-devi-vedere/

Ti aiutera’.

Caro Livio, non sai con quanto amore auspichi per tutti di poter assistere a qualche cosa di comico, a qualche cosa che ci possa far ridere a crepapelle. Purtroppo all’orizzonte non vedo nulla che mi permetta di star sereno ed allegro…. so già sin da ora che non ci sarà oro che potrà ridarci quanto molte persone perderanno nei prossimi anni. Poi se si vogliono estrapolare a piacimento frasi dette prendendole qua e là fuori contesto per far gossip…. per far vedere quanto noi siamo nel giusto e gli altri sbagliano… facciamolo pure, ma per cortesia non parliamo di “comiche” quando ci sono persone che perdono il lavoro, si umiliano, si vergognano, si tolgono la vita o la tolgono ad altri per quanto accade loro.

Per Roy: Non penso di mancare di visione di ampio respiro e penso che lo scenario che molti frequentatori di questo blog ipotizziamo ( distruzione delle valute e rivalutazione dell’oro) si concretizzerà prima o poi anche se, a mio modesto modo di vedere, non prima di 2/3 lustri. Semplicemente mi sono permesso di mettere in discussione quelli che mi sono sembrati alcuni vostri improvvisi cambi di direzione, anche voi, probabilmente (come succede a tutti gli umani un pò influenzati dal breve termine). Non è cosa da poco un giorno prevedere scenari iper inflazionisti ed il giorno dopo dare per scontata la deflazione. Per Luca: chiedo scusa se il termine comiche finali ti ha fatto pensare volessi ironizzare su una situazione che, concordo con te, a risvolti e presagi tragici. La perdita del lavoro, il lavoro precario, la disoccupazione sono il vero dramma della crisi. Ti chiedo scusa. Livio

Nessun cambio di direzione Livio.

Inflazione e distruzione delle valute e’ lo scenario che mi aspetto per i prossimi anni.

Semplicemente, prima di arrivare a questo, c’e’ lo step intermedio della deflazione.

La FED correra’ a salvare il mondo… Vedrai quanti dollari stamperanno. Roba che i QE visti fino ad ora ti faranno impallidire.

vorrei riportare quanto dice Mike Maloney….. tanto per permettere a tutti di inquadrare correttamente il momento in cui ci troviamo… e a chi si è lasciato sfuggire qualche passaggio di recuperare 😉

“Il modello che vediamo è la formazione di una forte ulteriore espansione monetaria (QE, QE2 e altre manovre con l’obiettivo di immettere a qualsiasi costo liquidità nel sistema per sostenerlo), seguita da un periodo deflazionistico dove i consumatori inizieranno a bloccare gli acquisti, rarefacendo la circolazione della moneta dell’economia. A quel punto i governi terrorizzati dalla china pericolosa e dal crollo dei prezzi e dei consumi potrebbero tentare l’ultima mossa disperata, inondando ancora di carta il sistema passando quindi a uno scenario iper-inflazionistico dove i governi perdono il controllo dell’economia e i cittadini perdono la fede”.

La realtà sta nel mezzo? Ma anche nel mezzo non c’è da gioire molto, anche con l’oro in tasca.

Livio, “a” , se e’ “voce del verbo avere”, si scrive con l’h davanti. Impara ad usarla, sarai molto piu’ credibile.

ringrazio per la segnalazione, mi pare evidente trattasi di errore di digitazione…..

Per me domani il movimento del gold sarà determinante per i prossimi mesi……potrebbe esserci qualcosa di grosso in pentola…….lo stesso dicasi per il silver……

Fino a che il Gold non rompe al rialzo 1346 il trend è short, short di lungo. Il ribasso dura da 3 anni, non è più una questione di breve periodo. Chi parla di breve periodo dovrebbe definire cosa intende per BREVE- MEDIO e LUNGO PERIODO. Saluti.

la deflazione c’e’ , non ci sono dubbi, se qualcuno di voi va al solito supermercato notera’ il calo

dei prezzi di numerosissimi prodotti, ma non sono proprio sicuro che chi avra’ l’oro in tasca la fara’ da padrone – con cosa lo barattera’ con la carta straccia? o barattera’ la spesa con un lingottino da 2 grammi? – lo scenario che viene proposto e’ un ritorno al medioevo o agli assalti barbarici – non mi sembra possibile.

“Deflation, then inflation” (cit.)