Contatta il tuo consulente finanziario e chiedigli come diversificare gli investimenti.

99 volte su 100 la risposta sarà questa filastrocca:

devi diversificare i tuoi investimenti

perchè se non lo fai è troppo rischioso!

I consulenti finanziari se l’appendono al muro dell’ufficio.

Un tempo si usava appendere le Lauree.

Oggi le Lauree sono passate di moda.

Oggi preferiscono appendere le filastrocche che raccontano ai loro clienti così non rischiano di sbagliarsi quando devono ripetere la solita pappardella.

Ti dicono di diversificare.

Il loro geniale consiglio è di mettere un po’ di soldi nelle azioni, un po’ nei metalli preziosi, un po’ nei titoli di stato e un po’ magari (visto che ci sei) anche nel reggipetto di tua nonna.

Quello che un consulente finanziario non ti dirà MAI, è che così facendo porti a casa solo le briciole che ti lascia il mercato.

Lui deve giocare coperto.

Non può certo dirti che la diversificazione, così come insegnata nelle scuole e condivisa dal marcio mondo finanziario, è il più grande freno alla crescita del tuo denaro.

E’ per questo motivo che Warren Buffett, uno dei più grandi investitori del mondo, un giorno ha detto che:

Alla fine di questo articolo avrai finalmente scoperto perchè non ti hanno mai detto la verità sulla diversificazione dei tuoi investimenti.

[divider]

I mercati finanziari sono caratterizzati da 5 grandi aree di investimento

Per comprendere a fondo come puoi diversificare i tuoi investimenti, devi prima identificare dove puoi investire il tuo denaro.

Infatti, quando hai dei risparmi e pensi a come investirli, quel che ti ritrovi a fare (spesso inconsapevolmente) è UNA SCELTA fra 5 diverse tipologie di investimenti.

Le 5 grandi tipologie di investimento sono:

1) Azionario

(tutto il mondo delle azioni, dai fondi, agli Etf, ai singoli titoli, a quel che ti pare)

2) Immobili

(compresi strumenti finanziari legati agli immobili)

3) Materie prime

(caffè, cacao, zucchero, soia, petrolio, ecc..)

4) Metalli preziosi

(oro e argento. Nient’altro.)

5) Obbligazionario

(dai Titoli di Stato fino alle obbligazioni emesse da aziende private)

Ogni tuo investimento è una preferenza che stai accordando ad un mercato, piuttosto che ad un altro.

Se ad esempio scegli di investire negli immobili, con questa scelta stai chiaramente sottraendo denaro agli altri 4 mercati.

Se hai 100 Euro e li metti nel mercato immobiliare, è evidente che quei 100 Euro non potranno mai finire nel mercato azionario (o in uno qualsiasi degli altri mercati).

Questi 5 investimenti si scontrano ogni giorno sul terreno dei mercati finanziari. Fanno la guerra fra di loro.

Se le suonano di santa ragione con l’unico obiettivo di rendersi più interessanti e affascinanti per attrarre il tuo denaro.

Ed il denaro ci casca per davvero.

Sono centinaia di anni che il denaro si lascia abbindolare dai 5 investimenti.

[divider]

Come diversificare gli investimenti con un denaro infedele

Il denaro però è un infedele.

Dopo un certo numero di anni adora cambiare investimento.

Sai, non è un tipo che crede più di tanto al “vissero per sempre felici e contenti”.

Pertanto, se il denaro oggi decide di buttarsi nelle braccia dei metalli preziosi, prima o poi tradirà i metalli preziosi per buttarsi nelle braccia di un altro dei 5 investimenti.

A lui piace “girarseli”. Gli investimenti intendo.

E sopratutto ama farlo con i suoi tempi.

Nel senso che non è il tipo da una notte e via.

Quando decide di stare con un investimento, lo fa per diversi anni.

Ma i tradimenti sono forti.

Quando il denaro tradisce spezza il cuore a miliardi di persone.

L’ultima volta che ha tradito gli immobili è stato nel 2007.

Tutto il mondo se ne è accorto.

Quando il denaro tradisce, i prezzi dell’investimento che viene mollato crollano di brutto.

Quando spezzi il cuore ad un investimento, il suo pianto durerà per anni. E’ per questo motivo che quando scoppia una bolla finanziaria su un mercato, ci vogliono molti anni per risanare la ferita.

Lo scoppio di una bolla finanziaria indica che il denaro ha appena tradito un investimento, ed è scappato fra le braccia di un altro dei 5 investimenti.

Esattamente come è successo nel 2000 e nel 2007 con le azioni.

O come è accaduto nel 1980 con l’oro.

Scavando a fondo nel passato dei mercati finanziari trovi numerosi tradimenti.

Ma trovi altrettante belle (e lunghe) storie d’amore.

Come ad esempio quella che c’è stata tra il denaro e i mercati azionari dal 1984 fino al 2000. O come quella che c’è stata fino al 2007 sugli immobili.

Ora, non è questo il momento in cui voglio parlarti dell’ultimo flirt del denaro (pare infatti, che il denaro stia tornando ad innamorarsi dei metalli preziosi).

Ti parlerò di questa storia d’amore alla fine di questa pagina.

Ora voglio che tu fissi bene in mente questo concetto:

il mondo degli investimenti è CICLICO

Il denaro si sposta da un investimento all’altro con un certo ordine temporale.

E siccome 1+1 fa 2, la conseguenza dell’innamoramento del denaro è che non si potrà MAI innamorare di tutti e 5 gli investimenti nello stesso momento.

Anche se il denaro può fare l’occhiolino a più investimenti, sarà sempre e solo uno, quello in cui deciderà di confluire in misura considerevole. Solo ad uno regalerà tutto il suo cuore.

In altre parole, anche se non disdegna di fare l’occhiolino a qualche altro investimento, preferirà confluire in misura maggiore in un UNICO investimento (che è quello di cui è innamorato).

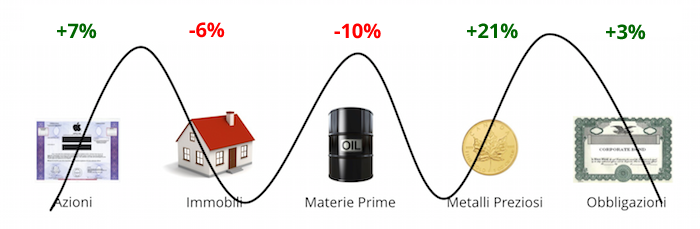

Questa immagine è esemplificativa della ciclicità dei 5 investimenti. Per ogni investimento che sale di valore, ce ne sono altrettanti che scendono di valore.

[divider]

La ciclicità degli investimenti e la palla al piede della diversificazione

La diversificazione degli investimenti, così come insegnata nelle scuole e condivisa dal marcio mondo finanziario, è il più grande freno alla crescita del tuo denaro.

E’ una palla al piede che non permetterà al tuo denaro di volare come lui vorrebbe.

Quando i consulenti finanziari ti consigliano di mettere un pò di denaro negli immobili, un pò nelle azioni, un pò nelle obbligazioni (e tralasciamo il famoso reggipetto), il tuo denaro subisce una violenza inaudita.

Si, perchè mentre il tuo denaro è innamorato di un solo investimento, tu lo obblighi ad andare a letto anche con altri investimenti che – in quel preciso momento – a lui NON INTERESSANO!

Come ho già spiegato nei 7 segreti degli investimenti, sull’arena dei mercati finanziari si corre una gara fra 5 cavalli. Ed ogni corsa si conclude con un unico grande vincitore.

C’è chi si accontenta del secondo posto e c’è chi gioca per vincere.

Se tu sei uno di quelli che gioca per vincere, allora leggi fino in fondo e saprai cosa chiedere al tuo consulente finanziario la prossima volta che pianificate di fare un investimento (sempre che a questo punto tu non l’abbia già licenziato dal suo incarico).

[divider]

Concentrazione contro Diversificazione (rischi e benefici)

Anche se in ogni momento di mercato ci sono degli investimenti più o meno interessanti (sono quelli a cui il denaro strizza l’occhio), ce ne sarà solo uno che aumenterà in misura considerevole il suo valore.

E’ quello l’investimento che ti farà guadagnare denaro a frotte (se sai come individuarlo e se fai confluire il tuo denaro in quell’unico investimento).

A questo punto potresti domandarti:

ok Roy, il concetto fila. Ma non trovi che questo sia troppo rischioso?

La risposta è SI, è troppo rischioso se…

non sai cosa stai facendo con il tuo denaro.

E’ proprio per questo motivo che ti invito a continuare a diversificare i tuoi investimenti.

Potrai concentrare i tuoi investimenti solo nel momento in cui:

- Conosci un consulente finanziario veramente preparato (e con le informazioni che stai scoprendo in questo articolo da oggi avrai molti elementi per riuscire ad individuarlo).

- Approfondisci il funzionamento dei mercati finanziari e diventi padrone della materia. E questo è un percorso che richiede tempo e passione.

In questo articolo, con qualche risata e una semplice metafora, se non te ne fossi ancora accorto sto travasando nel tuo cervello concetti cardine sul funzionamento dei mercati.

Sei già sulla strada giusta se pensi che queste cose così banali ed elementari all’Università non me le hanno mai insegnate. Ma questo è un altro argomento…

La realtà è che se aspetti che sia il tuo consulente finanziario a dirti queste cose, potresti dover attendere anni. Semplicemente perchè queste informazioni al 99% non le conosce nemmeno lui.

I consulenti che invece le conoscono si riguardano bene dall’insegnarti i trucchi del mestiere. Del resto loro guadagnano grazie al tuo denaro. Senza di te (e senza gli altri clienti) non potrebbero più mettere la pagnotta sulla tavola.

Ma arrivati a questo punto, aggiungiamo dell’altra carne al fuoco…

[divider]

Il modo giusto di diversificare gli investimenti

No, non sono totalmente contrario alla diversificazione.

Diversificare è utile se non hai un’ottima preparazione sugli investimenti.

L’importante è che sai in partenza che ti stai accontentando.

Il motivo è semplice e te lo spiego in poche parole.

- Abbiamo visto che il denaro si innamora di un investimento alla volta.

- A qualche altro investimento gli strizza l’occhio.

- Agli altri investimenti che invece sono brutti da morire, lui nemmeno se li fila di striscio.

Supponi che a fine anno gli investimenti hanno fatto registrare questi rendimenti:

Immagina di avere un capitale di 500 Euro.

Se diversifichi il tuo denaro mettendo 100 Euro in ognuno dei 5 investimenti, ecco la situazione sul tuo conto a fine anno:

- Azioni: 100€ + 7% = 107€ (qui il denaro ha strizzato l’occhio)

- Immobili: 100€ – 6% = 94€ (questo era proprio brutto e il denaro non se l’è filato manco di striscio)

- Materie prime: 100€ – 10% = 90€ (idem come con gli immobili)

- Metalli preziosi: 100€ + 21% = 121€ (qui il denaro è innamorato e cotto a puntino)

- Obbligazioni: 100€ + 3% = 103€ (come per le azioni, il denaro ha strizzato l’occhio anche a questo investimento)

Ok. Adesso facciamo il conto di quanto ti ritrovi a fine anno sul conto:

107€ + 94€ + 90€ + 121€ + 103€ = 515 Euro totali

Sei partito con 500€ ed ora te ne ritrovi 515€.

Hai guadagnato il 3% sul tuo capitale iniziale.

Questo è un risultato buono? O è una schifezza?

DIPENDE.

Ecco alcune considerazioni che potresti fare:

a. Se giochi per non perdere:

“Tutto sommato poteva andare peggio. Se avessi concentrato il mio denaro nelle materie prime, ora mi ritroverei con soli 450€”.

b. Se ti accontenti di poco o niente:

“E’ andata bene. Ho guadagnato il 3% annuo. Sono soddisfatto”.

c. Se non ti prendi in giro e sei realista con te stesso:

Considerando che quest’anno il costo della vita è aumentato del 2%, alla fine mi sono ritrovato con un misero +1% netto di guadagno. Non ho perso denaro, ma questo non mi ha cambiato la vita”.

d. Sei sei un investitore che ha già una certa conoscenza:

Ho guadagnato il 3% sul mercato. Ma poi ho dovuto pagare lo 0,5% di commissioni al mio consulente. Inoltre il costo della vita è aumentato del 2%. Se considero anche le tasse che ho pagato su quel misero guadagno, allora mi vien davvero da piangere”.

e. Se sei programmato per vincere:

“Non sono per niente soddisfatto. Se avessi concentrato sui metalli preziosi oggi mi ritroverei con 605€. Ed allora sì che avrei migliorato il mio stile di vita. Mi sentirei davvero soddisfatto.”

Quale sarà la risposta che ti darai alla fine dell’anno guardando i risultati dei tuoi investimenti?

Questo sarai tu a deciderlo.

E come hai visto, non c’è giusto o sbagliato.

C’è semplicemente un diverso modo di vivere la vita. E sopratutto, c’è la presa di coscienza che la diversificazione è il più grande freno alla crescita del tuo denaro.

Potresti domandarti:

E’ possibile individuare di quale investimento si innamora il denaro?

Si, è possibile. E con la giusta preparazione puoi farlo anche tu.

E’ per questo motivo che alla fine di questa pagina avrai accesso ad una risorsa gratuita in cui scoprirai come e perchè il denaro sta tornando ad innamorarsi dei metalli preziosi.

In realtà a questo punto potresti anche volare dritto fino al fondo dell’articolo.

Ma saresti un folle. Perchè ti perderesti la parte migliore di tutto il discorso.

Nel prossimo paragrafo stai infatti per scoprire come diversificare gli investimenti nel modo giusto.

Questo è tra i segreti più gelosi di chi fa soldi con i mercati finanziari. E’ per questo motivo che quel che stai per scoprire non lo troverai in nessun altro posto lì fuori (perlomeno fino a quando altre persone che amano la condivisione inizieranno a diffonderlo partendo da questo articolo, che ne decreta ufficialmente il punto zero).

Ti presento la “Diversificazione INTERNA”.

[divider]

Come diversificare gli investimenti NEL MODO GIUSTO

Abbiamo visto che i mercati finanziari si dividono in 5 grandi aree di investimento.

Sono i posti in cui puoi far confluire il tuo denaro.

Ti ho parlato di 5 aree di investimento.

Non di 5 investimenti.

C’è una differenza fra un investimento e un’area di investimenti.

La differenza è che un’area di investimento è composta da vari possibili investimenti che puoi fare.

Ad esempio, dal momento in cui scopri che in questo momento storico il denaro è innamorato dei metalli preziosi, cosa compri per beneficiare di questa informazione?

Ecco una breve lista di strumenti che puoi comprare per investire in metalli preziosi:

- lingotti (oro fisico)

- monete (oro fisico)

- diritti su oro fisico allocato presso terzi (oro fisico)

- futures sull’oro (oro finanziario)

- opzioni sull’oro (oro finanziario)

- etf/etc (oro finanziario)

- azioni minerarie (oro finanziario)

- cfd sull’oro (oro finanziario)

- altro…

Dunque:

ogni area di investimento (fra le 5 disponibili) ti offre un’ampia scelta di strumenti e di modalità di investimento.

E queste diverse modalità di investimento incorporano rischi e benefici differenti.

Alcune di queste modalità ti offrono la possibilità di poter amplificare i tuoi guadagni.

Allo stesso tempo, se non gestite bene aumentano anche i tuoi rischi.

Altre modalità di investimento sono invece più conservative.

Cioè, nel momento in cui individui in modo corretto l’area di investimento di cui si è innamorata il denaro, le modalità conservative ti permettono di guadagnare con maggiore moderazione ma esponendoti a rischi più bassi.

Ci sono molte altre caratteristiche che identificano le varie modalità con cui puoi investire in metalli preziosi.

Esattamente come ci sono molte caratteristiche che identificano le varie modalità con cui puoi investire in immobili, azioni, obbligazioni e materie prime.

E non c’è un modo giusto o uno sbagliato di investire in metalli preziosi o in un’altra area di investimento.

Ci sono le tue esigenze, i tuoi sogni, i tuoi obiettivi, la tua propensione al rischio… Insomma, ci sei TU.

Se anche tu giochi per vincere allora è questo il modo giusto di diversificare i tuoi investimenti.

La chiamo: Diversificazione INTERNA (all’area di investimento).

Da non confondere con la Diversificazione ESTERNA all’area di investimento, che è la solita filastrocca del mettere i soldi anche nel reggipetto.

[divider]

Bene, se sei arrivato fino a questo punto della lettura ti faccio i miei complimenti. Perchè fin qui arriva solo chi è programmato per vincere.

Bene, se sei arrivato fino a questo punto della lettura ti faccio i miei complimenti. Perchè fin qui arriva solo chi è programmato per vincere.

Se non hai la fortuna di conoscere un consulente finanziario preparato e di tua fiducia, la strada verso la vittoria passa per la preparazione.

Esatto. Niente bacchetta magica. E niente “milionario in un giorno”.

Queste sono armi di marketing utilizzate da squallidi personaggi senza etica e senza scrupoli.

La vita dovrebbe averti già insegnato che raccogli ciò che semini.

Leggere questo articolo è stata una semina. Hai seminato al meglio il tuo tempo per imparare cose che ti porteranno ad un migliore raccolto nel prossimo futuro.

Puoi continuare a seminare se lo desideri.

Maggiore è la semina e maggiore sarà il raccolto.

E’ proprio per questo motivo che ho preparato un video-seminario in cui condivido con te i motivi per cui il denaro sta flirtando con i metalli preziosi.

No, non aspettarti che il tuo consulente finanziario o che in Banca ti dicano queste cose. A loro spetta il compito di utilizzare mega-paroloni incomprensibili per darsi l’aria degli esperti.

E a te spetta la parte di quello che non deve capire niente.

Del resto, come potrebbero continuare a prendersi i tuoi soldi dal momento in cui comprendi come funzionano realmente le cose?

Perchè sei caparbio.

Perchè sei un pazzo ad aver letto fin quaggiù.

Perchè significa che sei programmato per vincere.

Perchè te lo meriti.

E sopratutto, perchè conoscenza è sicurezza.

Roy Reale

"PRIMA DI INVESTIRE IN ORO" Non comprare oro prima di aver letto questo documento.

Un dossier gratuito, frutto di oltre 14 anni di esperienza, che ti rivela tutto quello che devi sapere, prima di fare qualsiasi scelta legata all’oro.

22 risposte

quello che mi spinge a leggere questi articoli controcorrente e’ che non capisco come si possa continuare a stampare denaro a questo ritmo senza avere un controvalore che lo possa giustificare.In fondo e’ solo carta.Poiche’ i nodi vengono sempre al pettine condivido con l’autore che fra un po’ ci sara’ da ridere (o da piangere).

Grazie Roy. Davvero molto interessante ciò che scrivi.

Mi chiedevo perchè non hai inserito come sesto investimento anche le opere d’arte o i diamanti.

Ottima osservazione.

Il mio lavoro si concentra sulle 5 asset class che attraggono oltre il 90-95% dell’interesse di tutto il mondo.

Le opere d’arte sono per una nicchia ristrettissima di persone.

La gran parte delle persone investe nelle 5 asset class che ho descritto nell’articolo.

Grazie a te per il chiarimento.

Non sono d’accordo sulla tua interpretazione riguardo l’arte, come potrebbe essere anche l’antiquariato. Non bisogna solo soffermarsi sugli investimenti finanziari, ma occorre considerare anche l’arte come investimento. Chi ha comprato cinque anni fa per esempio un Faccincani, un Fontani, un Gai, uno Schifano, di certo ha guadagnato maggiormente rispetto a chi ha investito per esempio in metalli preziosi, obbligazioni o altri sistemi finanziari, essendo tra l’altro un modo ulteriore di diversificazione del proprio portafoglio e che a differenza di una cedola o di un’obbligazione o di un lingotto può essere apprezzata su di una parete o su un tavolo o un angolo, se trattasi di scultura. Che sia confinata poi al solo 5% non è assolutamente vero, in quanto specie negli ultimi anni i programmi di televendita di opere d’arte sono molto gettonati, tanto da aver creato apposta dei canali di vendita preferenziali. Inoltre non vi è tassazione sulla plusvalenza, a differenza di tutti gli altri investimenti finanziari, nonché con possibilità di guadagni vantaggiosi se si riescono ad acquistare le opere d’arte giuste. Il tutto consiste soltanto nel saper trattare anche questo tipo di investimento, che ovviamente non è per tutti.

Andrea noto con piacere che alla fine del tuo commento confermi quel che ho scritto anch’io, e cioè che investire in arte “non è per tutti” 🙂

Le 5 aree di investimento che ho riportato in questo articolo sono le aree che attraggono il maggior interesse da parte degli investitori.

Sono le stesse aree in cui chiunque può fare un investimento con grande semplicità grazie ai numerosi strumenti che sono nati intorno (vedi Etf, Fondi, Derivati).

Se però disponi di dati che dimostrano che l’arte sia un mercato che abbia maggiore diffusione rispetto ad azionario, obbligazionario, metalli preziosi, materie prime e obbligazioni, se puoi condividerli con me mi dai la possibilità di approfondire.

Se resti confinato ad un “secondo me”, purtroppo non mi dai la possibilità di lavorarci analiticamente.

ps. per il discorso delle plusvalenze e dei guadagni vantaggiosi non entro nel merito perchè non è di questo che si sta parlando.

“Il tutto consiste soltanto nel saper trattare anche questo tipo di investimento, che ovviamente non è per tutti”. Intendevo dire invece che non è per tutti saperlo trattare! E non “che investire in arte non è per tutti”. Hai frainteso il senso della frase.

Ciao Roy,come posso contattarti? Grazie!

Ciao Angelo,

puoi scriverci una mail all’indirizzo contact@deshgold.com !

Ciao Roy,

mi permetto un’intrusione, ma solo per approfondire non per polemizzare o criticare, perche’ la funzione dei “commenti” a margine degli articoli, e’ quella di aprire un dibattito e allargare i nostri orizzonti.

Io intervento quale grande appassionato del mercato dell’arte e ritengo (ma questa e’ opinione personale) che l’arte sia divenuta un bene di consumo (e di questo me ne rammarico), ma anche un bene d’investimento.

L’evoluzione tecnologica ha permesso a molti artisti di riprodurre perfettamente molte opere (tramite litografia per esempio), simili all’originale; inoltre lo strumento di internet ha ampliato le possibilita’ di fare conoscere al grande pubblico l’arte moderna, da parte di case d’aste, musei, gallerie private ecc.

Le opere d’arte sono divenute, da almeno 30 anni, un bene di largo consumo e una forma d’investimento e questo mercato e’ divenuto di fruizione capillare anche per il fatto che presenta un’alta diversificazione nell’offerta (segmento di mercato elitario – segmento alto – segmento medio-alto – segmento medio – segmento medio-basso – segmento di mercato basso).

Molti sono i mercanti, i collezionisti, gli investitori, di tutti i ceti e di tutte le professioni.

Difatti, quello che piu’ mi ha impressionato in questo mercato che seguo da decenni, e’ stata l’espansione quantitativa della domanda (e dell’offerta), a causa della diffusione della societa’ dell’informazione, dei nuovi mezzi di comunicazione (le televendite per esempio; le aste on-line su internet).

Le potenzialita’ di questo mercato si sono ampliate a tutte le fasce sociali; gli acquirenti formano un gruppo molto eterogeneo di acquirenti, sia sotto il profilo qualitativo che nell’evoluzione dei loro atteggiamenti verso l’arte come forma d’investimento.

Certo, l’investimento serio in arte presuppone una forte preparazione culturale sia nel settore dell’arte stessa che nello specifico settore di mercato.

Ti posso assicurare che il mercato di livello “superiore”, di “nicchia” o “elitario” e’ infimo rispetto alla gran massa di acquirenti piccoli risparmiatori, piuttosto che collezionisti di fascia media o anche bassa.

La domanda collezionistica, nella sua parte “elitaria” e’ attirata sia dal desiderio di investimento in forme alternative a quelle usuali (immobili, polizze assicurative, ricchezza finanziaria), che dalla conoscenza e dalla cultura dell’arte.

Poi c’e’ una domanda nazionale, una locale, una internazionale in questo complesso mercato; c’e’ la domanda prettamente speculativa che sfrutta i grandi trends lanciati dalla case d’asta Statunitense e che il piu’ delle volte prende il sopravvento sui meccanismi di mercato dettati dalla domanda e dall’offerta.

C’e’ una domanda di “breve periodo” (prettamente speculativa) e una di “Lungo termine” anche in questo settore.

Insomma e’ un mercato in continua espansione da decenni, e molti investitori si sono rifugiati in questo segmento di mercato per sfuggire all’alta volatilita’ degli altri settori e per diversificare il proprio portafoglio investimenti.

Certo, il volumi sono lontani dall’azionario, ma i volumi complessivi globali del mercato dell’arte, da 40 anni a questa parte, sono addirittura vertiginosi rispetto ad altri attivi finanziari e il trend non e’ in rallentamento.

Ciao

Riccardo Gaiolini

Riccardo il fatto che il mercato dell’arte sia in crescita non significa che abbia raggiunto l’interesse che da decenni raccolgono i 5 mercati che ho analizzato in questo articolo.

Ma sopratutto: hai dati storici da poter analizzare in merito al mercato dell’arte?

Ci sono benchmark, serie storiche, dati da poter studiare per creare un modello di investimento che funzioni sulla matematica e non sul “secondo me”?

Come può un piccolo investitore avvicinarsi in modo analitico a questo mercato?

Altrimenti capisci che si rischia di continuare a fare investimenti basati su opinioni personali, che è esattamente ciò che amano fare i consulenti finanziari che mandano al macello i loro clienti.

A me non interessa il fatto che l’arte sia in crescita o che sia un buon modo di diversificare i propri risparmi.

Quel che mi interessa è di costruire una solida statistica (basata quindi su lunghe serie storiche) che mi permetta di studiare come battere in modo costante il mercato.

Senza numeri e senza dati storici, per me non è roba quantificabile e non è studiabile matematicamente.

Quando anche l’arte avrà raggiunto la diffusione delle altre 5 aree di investimento, troveremo su siti come Yahoo, Investing e tanti altri, dei benchmark e delle serie storiche da studiare e analizzare.

Il modello d’investimento che condivido qui su DeshGold e che approfondisco nella DeshMember, funziona senza l’arte. E questa è l’unica cosa che conta.

E’ un modello che funziona e che batte costantemente il mercato. Ed è un modello basato sulla concentrazione e non sulla diversificazione.

Perfavore manteniamo il focus sull’argomento dell’articolo.

E grazie di avermi dato l’opportunità di chiarire 😉

Scusate. Io non capisco una cosa.

Mi spiegate perchè, dopo tanto valore condiviso in questo articolo, vi state concentrando su un qualcosa di totalmente irrilevante?

Cioè, ma cosa c’entra l’arte con quello che è scritto in questa pagina?

Qui c’è solo da levarsi il cappello e applaudire qualcuno che finalmente ha le palle di tirar fuori tutto il marcio e l’ignoranza che invade il sistema finanziario.

Ti ringrazio Paoloz80 però l’argomento arte è chiuso qui.

Non approverò più commenti di persone che parlano di arte o che sono interessate all’arte. Per questo c’è arte.it che copre molto meglio di me l’argomento.

Ciao Roy,

Diversificazione si – diversificazione no?!

Concordo, diciamo al 80% con quello che hai scritto.

Nessun grande investitore tantomeno Warren Buffet investe esclusivamente su un’unico asset.

I motivi sono vari:

1) è quasi impossibile conoscere il timing di entrata giusta (comprare al minimo e vendere al max. è solo per Frateindovino o con una fortuna sfacciata).

2) Lo switch da un’investimento all’altro viene fatto a tappe e non in unica soluzione. Già questo vuol dire che siamo sempre diversificati.

3) Un’investimento non crolla improvisamente senza alcuna avvisaglia ma avviene sempre in modo piuttosto lento. Quando avviene il crollo spaventoso e questo avviene sempre alla fine del ciclo, allora possiamo essere abbastanza sicuri che dobbiamo liberarci totalmente da quel tipo di investimento.

Ed è questo che certifica il tuo lavoro. Tu stai preparando le persone a prendere in seria considerazione un’altro tipo di investimento (oro e argento) in quanto stiamo per raggiungere il fine dell’attuale ciclo.

Ma ripeto saremo sempre per certi versi diversificati , importante è sapere in quale direzione muoverci.

Maurizio il minimo o il massimo assoluto del mercato è difficile da identificare per qualsiasi asset class. Ma concentrare su un investimento non significa “dover prendere il minimo o il massimo”.

Significa valutare quando un’asset è entrata in una fase di rialzo importante e concentrarci i capitali.

Stessa cosa quando fai il passaggio da un’asset all’altra.

In tal caso puoi:

1. monetizzare (vendere) il precedente investimento

2. restare per un pò di tempo cash (cioè senza fare investimenti)

3. e solo quando avrai una forte statistica a favore di un altro investimento ci salirai per cavalcare il nuovo trend

In ogni caso se per qualche momento ti ritrovi ad aver diversificato fra più asset non è certo la fine del mondo.

Lasciami chiarire Maurizio.

Io non ho davvero nulla in contrario alla diversificazione.

E’ proprio per questo motivo che in questo articolo invito alla diversificazione tutti coloro che non sono convinti che concentrare sia la strada migliore.

Il punto qui è un altro. E cioè che la diversificazione è il più grande freno alla crescita del tuo denaro.

E’ un dato di fatto: chi diversifica bene non potrà MAI ottenere i risultati di chi concentra bene.

O in altre parole, chi concentra bene i suoi investimenti, straccerà SEMPRE chi diversifica (bene) i suoi investimenti.

Ciao Roy, sussiste ancora la probabilità che per Dicembre/Gennaio venga di nuovo testato un minimo oppure nel frattempo è cambiato qualcosa dagli studi che segui?

Non vorrei che l’ulteriore minimo in realtà lo avessimo già testato circa due mesi fa!

Mi hai chiesto in email di esprimere una opinione sul blog. Lo faccio qui. L’investimento in oro e’ preferenziale in questa fase del ciclo economico se si ha una prospettiva a medio-lungo termine. Mi sono costruito in modo ahime’ dispendioso prima di conoscere questo sito una piccola riserva in oro fisico da usare se i miei giorni saranno sufficientemente lunghi e per affrontare una fase transitoria di collasso economico. Sul breve periodo, stante il contesto deflazionario, vince la liquidita’ parcheggiata semplicemente in un cc da muovere velocemente secondo necessita’. Non sarebbe conveniente convertire molto di piu’ in oro se si ha il dubbio che i soldi possano servire in moneta corrente prima di un eventuale collasso. Comunque non escludo ulteriori acquisti in oro fisico monetato e ti ringrazio per metterci a disposizione i tuoi partner commerciali. Un caloroso saluto.

Un saluto a te Lorenzo.

Semplice curiosità: perché non hai inserito anche il mercato delle valute?! Alla fine è tra i mercati più liquidi dove circolano giornalmente cifre astronomiche.

Il perchè è spiegato qui Gian (leggi fino in fondo l’articolo):

https://deshgold.com/7-segreti-degli-investimenti

salve, vorrei chiedervi dove comprare oro sicuro e a buon prezzo sul mercato, grazie.

Carmine guarda fino in fondo il video seminario che trovi a questa pagina e troverai la risposta: https://new.deshgold.com