Chi controlla realmente il prezzo dell’oro?

La risposta ti sorprenderà.

L’idea condivisa dalla comunità dei metalli preziosi è che la Fed e le banche centrali controllino il prezzo di mercato dell’oro. Addirittura ho anche sentito dire che la Fed potrebbe spingere il prezzo dell’oro ovunque voglia, magari anche a zero.

Questo concetto lascia davvero senza parole. Certamente le banche centrali hanno un ruolo importante nell’andamento del mercato dell’oro, ma stai sicuro che il prezzo dell’oro non può essere spinto ovunque si voglia.

E’ FALSO. E adesso ti dimostro il perché.

[divider]

Il mercato determina il prezzo dell’oro, e questo lo sai. Per capire però come avviene questo processo devi mettere per un attimo da parte il principio base della domanda e dell’offerta.

Chiaramente, domanda e offerta sono importantissime nell’influenzare il prezzo dell’oro nel breve periodo, ma in realtà quello che non sai, è che non sono determinanti per il lungo periodo.

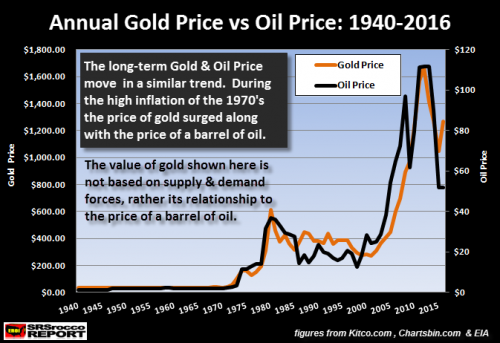

La tabella che vedi mostra le relazioni tra i prezzi dell’oro e quelli del petrolio, dal 1940.

Il prezzo dell’oro è in arancio e quello del petrolio è in nero.

Si muovono chiaramente in sintonia.

E anche se non sono sempre perfettamente sincronizzati si muovono discretamente bene a braccetto.

Quindi, quando il prezzo del petrolio è andato alle stelle durante gli anni 70′, la stessa cosa fece l’oro. E la stessa cosa è accaduta anche nel primo decennio di questo secolo.

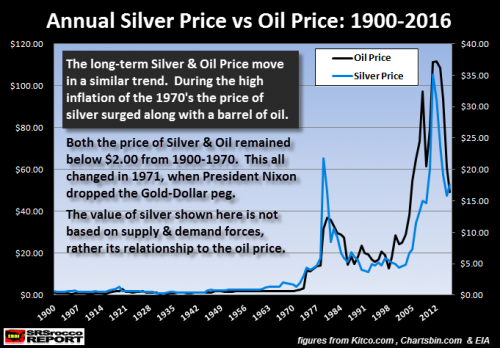

Cosa interessante, le stesse caratteristiche si presentano anche nel prezzo dell’argento che puoi vedere nel grafico di seguito.

In ciascuno di questi due grafici, la volatilità nei prezzi di petrolio, oro e argento, è aumentata significativamente dopo il 1971.

C’è una ragione dietro tutto questo… e non mi riferisco soltanto alla fine della convertibilità del dollaro con l’oro […che il presidente Nixon ha sospeso nel 1971].

La ragione di fondo è legata anche al fatto che gli Stati Uniti raggiunsero il picco della produzione interna di petrolio a buon mercato già nel 1970.

Questo è stato anche il picco dell’impero USA, anche se l’America ha continuato a dominare il mondo utilizzando la carta (Bond Usa) per pagare il petrolio e gli altri beni fisici.

Quindi se guardiamo ai due grafici sopra possiamo vedere che il prezzo del petrolio è un indicatore che guida il prezzo dell’oro e dell’argento molto meglio che le forze della domanda e dell’offerta.

Nuovamente, domanda e offerta aggiungono volatilità sul breve termine ai prezzi di oro e argento ma i costi dell’energia (più che altro petrolio) sono stati i driver principali nel lungo termine.

[divider]

Chi controlla realmente il prezzo dell’oro?

A quanto pare il prezzo dell’oro è quindi cambiato in parallelo a quello del petrolio.

Un momento, ma allora chi controlla veramente i prezzi dell’oro?

Sono d’accordo che la Fed e le banche centrali intervengono nel mercato dell’oro, ma in realtà ne possono realmente controllare solo i movimenti verso l’alto.

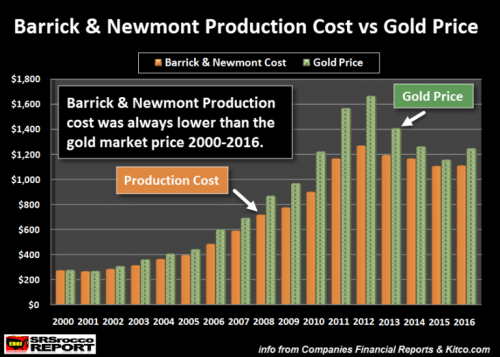

Perchè? Bene, se guardi il grafico in basso trovi la risposta.

La tabella mostra la differenza tra il costo di produzione totale dei migliori due cercatori d’oro, Barrick e Newmont, e il prezzo di mercato medio che l’oro ha registrato su base annuale.

Il grafico mostra chiaramente che il costo di produzione è sempre inferiore al prezzo di mercato dell’oro.

Agli inizi del 2000, il costo di produzione delle due aziende minerarie era più alto e più vicino al prezzo di mercato. Tuttavia, dopo che il crollo del mercato Americano nel 2008, il prezzo dell’oro è diventato notevolmente più alto rispetto al costo di produzione.

La mia analisi suggerisce che il prezzo dell’oro stava iniziando ad essere prezzato dal mercato per le sue proprietà di bene rifugio, piuttosto che per la sua utilità come materia prima industriale.

Nota: ho determinato il costo di produzione di Barrick e Newmont usando gli approcci Net Income & Adjusted Income. Questo è molto diverso dagli approcci Cash Costs o All-In-Sustaining costs.

[in buona sostanza] il costo di produzione che stimo con il mio approccio comprende più elementi di costo che non sono considerati nei Cash Costs o All-In-Sustaining costs.

[Inoltre, secondo l’autore i cash costs sono una metrica totalmente fasulla perchè non prendono in considerazione una serie di dati che hanno come effetto quello di far apparire il costo di produzione di un’oncia d’oro più basso di quello che sarebbe nella realtà]

Detto questo, qui ci sono alcuni esempi dei costi di produzione di Barrick e Newmont, rispetto ai prezzi di mercato dell’oro.

2000 Costo di produzione = $276

2000 prezzo di mercato dell’oro = $279

2012 Costo di produzione = $1,272

2012 prezzo di mercato dell’oro = $1,669

2016 Costo di produzione = $1,113

2016 prezzo di mercato dell’oro = $1,251

Ora, il motivo per il quale il costo di produzione presso Barrick e Newmont è sceso da $1.272 nel 2012 a $1.113 nel 2016, è principalmente a causa del declino del 50% del prezzo del petrolio.

Ci vuole molta energia per produrre un’oncia d’oro. Il petrolio è stato scambiato per oltre $100 nel 2012, ma è crollato poi a $45 nel 2016.

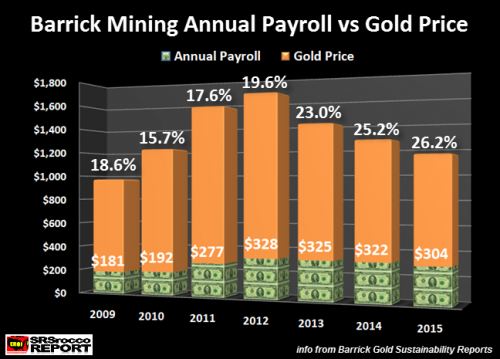

Anche se il costo dell’energia è diminuito significativamente, i costi di manodopera nel settore dell’oro non sono diminuiti più di tanto.

Per esempio, le retribuzioni del lavoro per oncia d’oro di Barrick sono diminuite solo da $328 nel 2012 a $304 nel 2015. Questo è un calo del solo -7% nel costo della manodopera, nonostante il prezzo del petrolio sia sceso notevolmente nel 2015.

D’altra parte, un prezzo dell’oro più basso ha messo sotto stress la profittabilità della Barrick poiché le retribuzioni che doveva pagare ai suoi dipendenti rappresentavano il 26% di ogni oncia d’oro prodotta nel 2015 rispetto al solo 18% nel 2009.

Quello che deve essere chiaro agli investitori è che ci vuole una massiccia quantità di energia, manodopera, materiali e capitale per produrre un’oncia d’oro.

Se guardiamo al costo di produzione di Barrick e Newmont rispetto al prezzo dell’oro nel grafico qui sopra, vediamo che il prezzo di mercato non è mai stato inferiore al costo di produzione.

Questo significa che il mercato o le banche centrali non hanno spinto il prezzo dell’oro al di sotto dei costi di produzione.

Questo è un fattore importante da tenere in considerazione quando ascolti gli analisti che suggeriscono che le banche centrali possono manipolare il prezzo dell’oro al ribasso fino a qualsiasi livello desiderano.

E’ una vera e propria cavolata!

Come ho già detto, la Fed e le banche centrali possono intervenire sul mercato per controllare quanto in alto il prezzo dell’oro salirà. Questa è la grande differenza.

Così, coloro che continuano a credere alle previsioni di Harry Dent che l’oro scenderà a 700 dollari l’oncia non considerano il costo di produzione.

Harry Dent spende un sacco di soldi di pubblicità per convincere la gente a comprare i suoi libri o le sue newsletter. Pubblicizzare un prezzo di $700 per l’oro rende le persone motivate ad acquistare ciò che egli vende.

Purtroppo Dent, come la maggior parte degli analisti, tende a lasciare fuori l’energia dalle sue previsioni. Questo è davvero esilarante dato che l’energia è il driver principale delle nostre economie… (e non la domanda o l’offerta, né la finanza).

…

[divider]

Come ho affermato in molte interviste e articoli, la Fed e le banche centrali non possono spingere il prezzo dell’oro dove vogliono.

Gli algoritmi sono elettronici e calcolano il prezzo di mercato dell’oro in base al suo costo di produzione.

L’unico modo che la Fed e le banche centrali hanno per controllare il prezzo dell’oro sta nel controllare il suo aumento, cioè utilizzando (vendendo) una massiccia quantità di contratti finanziari per evitare che il prezzo dell’oro salga troppo in alto [l’autore intende che tramite i contratti futures è possibile assorbire la domanda di oro finanziario per evitare che il prezzo salga troppo].

La maggior parte dell’intervento di Fed e Banca centrale sta nel controllare dove gli investitori mettono i loro soldi.

Incanalando la massiccia quantità di denaro in azioni, obbligazioni e immobili, il 99% degli investitori (nel mercato) restano felici, così come i governi.

Dobbiamo ricordare che i ricavi delle imposte che enti locali, stato e governo ricevono, si basano su valori alti delle azioni, obbligazioni e immobili [più sono alti i loro prezzi e più tasse incassa lo stato].

Se i loro valori implodessero, questo succederebbe anche alle entrate fiscali del governo. E sarebbe un disastro completo.

Infine, al momento l’oro viene prezzato dal mercato per il suo valore come materia prima e tornerà ad essere prezzato come bene rifugio quando l’industria del petrolio comincerà realmente a disintegrarsi.

Questa transizione di valore dell’oro sarà la prima nella storia.

Perché? Perché l’oro viene ancora valutato nello stesso modo di quando l’Impero Romano è crollato… per via del fatto che la sua produzione si basa sul lavoro umano e animale [oggi al posto del lavoro animale possiamo dire che c’è un lavoro meccanico].

Purtroppo oggi il prezzo dell’oro è basato sull’energia del petrolio. Tuttavia, quando l’industria petrolifera crollerà, non ci sarà niente per sostituirla. Così il valore degli asset finanziari precipiterà.

Oro e argento diventeranno depositi di ricchezza, perché al mondo è stato fatto il lavaggio del cervello facendo credere che gli asset finanziari manterranno per sempre il loro valore… ma non è così.

Questo articolo è una traduzione del testo originale apparso su SRSrocco Report

Per comprare oro e argento fisico dai rivenditori più sicuri al mondo ed ai prezzi più bassi sul mercato e per capire come conservarlo nel modo giusto e sottrarti al rischio di confisca, guarda ora il videoseminario che scarichi da questa pagina.

10 risposte

“””Tuttavia, quando l’industria petrolifera crollerà, non ci sarà niente per sostituirla. Così il valore degli asset finanziari precipiterà.”””

Con questa verità, è stata posta la parola fine alle nostre speranze. Chissà, forse fra qualche secolo.

Si parla di asset “finanziari”, non “fisici”. E’ già accaduto nel recente passato che il mercato del fisico si “sganciasse” da quello finanziario, e accadrà nuovamente; il perché mi sembra ben spiegato in questo articolo…

Il rapporto tra etf ed oro reale a garanzia, varia a seconda dell’autore che ne parla, l’unica cosa certa è che sicuramente le tonnellate di oro cartaceo riversate per calmierare il prezzo, non sono mai esistite. A quel punto quando la bolla si sgonfierà, ed il mercato sarà libero da questa zavorra, il prezzo dovrà esplodere per forza, indipendentemente dalla volontà delle banche centrali.

Sarebbe interessante conoscere la tua opinione sull’argomento, azzardando qualche numero, anche se nessuno ha la sfera dell’indovino.

Saluti Roy e buon lavoro.

Sebbene il lavoro qui esposto ha un fondamento logico, sono perplesso nelle conclusioni.

Dent è uno che ci ha azzeccato spesso come spesso ha sbagliato (basti pensare che gia’ da 2 anni dovremmo essee in un downtrend con il Sep, etc.).

Il fatto dei costi di produzione siano piu’ bassi del prezzo non è pertinente.

a) avete preso solo 17 anni di confronto …troppo pochi per movimenti ciclici che hanno andamenti tra i 30 e 60 anni (mi riferisco al ciclo di tutti gli asset)

b) anche con il natural gas si diceva….eh sotto questo tot prezzo non va perchè i costi di produzione sono piu’ alti oppure per il petrolio che si diceva ha costi di 50 dollari e invece poi è andato a 26….non parliamo poi del natural gas che è andato a 1,6.

Inoltre puo’ bene fare comodo ai leader di mercato avere anche due esercizi in perdita (tanto hanno cassa e sono capitalizzati) e spiazzare gli altri concorrenti con minori dotazioni delle loro.

Prima di emettere sentenze attendete i fatti. I fatti sono stanno per avvenire….nei prox due tre anni lo sapremo…allora direte che Dent ha sbagliato.

Buona giornata.

Articolo interessante come sempre;vorrei segnalare questo(per chi potrebbe interessare)

https://www.jsmineset.com/2017/04/26/what-will-break-the-gold-and-silver-manipulation/

E’ evidente a tutti che il prezzo è manipolato. E quindi? Di cosa stiamo a discutere? Hanno deciso che non deve salire e non salirà. Amen. Il resto (scusate il termine) sono tutte pippe mentali. Buongiorno.

Negli ultimi vent’anni troviamo un picco del WTI nel 2008 e conseguente mega-crollo in stretta correlazione con Wall Street.

L’oro nel 2008 ha fatto un massimo importante in area 1100 a cui è seguito un forte ritracciamento anche se di pochi mesi sull’onda del panico generale ma dopo l’annuncio del QE1 USA ha ripreso il bull market fino al massimo storico del settembre 2011 in area 2000. Ovviamente non è stato solo il QE1 a rilanciare il prezzo dell’oro ma una concomitanza di eventi in ambito USA e UE che hanno portato il cosiddetto “mondo occidentale” alla cosiddetta Grande Recessione.

Basta questo per demolire le tesi semplicistiche di questo SRSROCCO.

La cosa sorprendente è che si continua a credere a tutto ciò che si legge senza mai verificare la correttezza delle affermazioni.

Provino a spiegare quelli di SRSROCCO come mai l’oro dal 2008 al 2011 è raddoppiato mentre il WTI s’è dimezzato (-55%).

Anzi, spiegatelo voi visto che le motivazioni sono veramente banali per chi conosce l’ABC delle correlazioni intermarket

L’oro aumenta quando c’è chi compra (in tutti questi anni hanno sostenuto moltissimo la domanda:Cina,India,Russia,Taiwan ecc) e poi ci sono privati che acquistano oro perchè non si fidano più dell’economia di carta(azioni,obbligazioni,derivati ecc)esattamente come accadde negli anni ’70.Dall’altra parte c’è chi cerca di contenere i prezzi scaricando tutti i giorni sul mercato una montagna di m…a sull’oro;E questo è ampiamente documentato.Hai mai sentito,una sola volta,che abbiano vietato,anche per un solo giorno le vendite allo scoperto sull’oro o l’argento?

D’altronde,ti immagini cosa succederebbe se tutti iniziassero a liberarsi dei soldi di carta per comprare monete o lingotti d’oro?

Comunque,secondo me e quelli che conosco che hanno vissuto il grande rally dell’oro in prima linea negli anni ’70,l’oro sale se c’è “chi compra”. Q.E. correlazioni intermarket ecc contano poco,d’altrone anche durante gli anni ’80 e ’90,stamparono tanta “carta”,basta andare a cercare i grafici della massa monetaria,eppure l’oro non si mosse,come del resto le materie prime,e semplicemente perchè i soldi andavano da altre parti(azioni,obbligazioni,mercato immobiliare).

Molto interessante

E molto

Professionale .

Ben ci sta’ sapdre notizie certe

E’ da parecchio che mi interesso di notizie dettagliate sull andamento dell oro.E Deshgold non tradisce mai

L aspettativa

Giovanni (Colombia)

Grazie per le informazioni fornite.

Personalmente mi sento di affermare, dopo 10 anni di passione, che è arrivato il momento di uscire.

Dobbiamo rassegnarci al fattp che l’oro è sotto manipolazione è resterà tale sino a quando non cesseranno le ragionidi coloro che operano in tal senso (oro fuorilegge?). Basta vedere gli effetti degli eventi 2016-2017. Ormai solo una guerra mondiale termonucleare può far far avverare quanto prospettato in coda all’articolo

Io esco seppur in perdita … esco.

In bocca al lupo !!

RC