[panel]

L’oro ha aperto la settimana a $ 1.713,90 e ha chiuso venerdi a $1.703,90.

Alla divisione Comex del New York Mercantile Exchange, i contratti futures sul metallo giallo per consegna febbraio sono quotati a $1.705,05. [/panel]

Questa settimana l’oro ha sfondato al ribasso la soglia psicologica posta a $1.700 arretrando al minimo di $1.683,60 dopo la diffusione del dato della disoccupazione negli USA registrata al 7,7% come da statistiche ufficiali (e dunque inferiore alle aspettative). Il rimbalzo di fine settimana e’ originato da ricoperture (short covering) dopo vendite speculative allo scoperto e da acquisti da parte di grandi acquirenti in cerca di “prezzi d’occasione” (bargain hunters).

Aggiorniamo le resistenze e i supporti dopo il calo settimanale del metallo giallo. Prima resistenza posta a $1,720,00 poi verso l’area posta a $1,757,00. Primo supporto a $1.674,00, successivo a $1.685,00.

Gli operatori stanno mantenendo un atteggiamento “aspettare e vedere” (wait and see) in relazione al meeting della Fed previsto per i giorni 11 e 12 di Dicembre. Le aspettative sono per un mantenimento della politica di tassi a zero (ZIRP – Zero Interest Rate Policy) e dell’eventuale varo di una nuova fase di allentamenti monetari.

La precedente ondata espansiva (Operation Twist) avra’ termine entro fine anno.

A livello di analisi macroeconomica le quotazioni del metallo giallo stanno risentendo del forte rallentamento del ciclo economico globale (anche se l’oro non puo’ essere considerato una materia prima per il suo uso limitato a livello industriale e per la funzione di moneta che ha svolto per secoli).

Il metallo giallo e’ comunemente ritenuto una riserva di valore e nei periodi di intensa instabilta’ politica (guerra, inflazione e crisi finanziarie) svolge il ruolo di bene rifugio. L’oro ha il privilegio di segnalare con largo anticipo l’instaurarsi di tensioni inflazionistiche nonche’ l’eventuale attenuazione delle stesse.

Se esaminiamo le quotazioni delle materie prime industriali di questa settimana (espresse al London Metal Exchange – LME), ci accorgiamo che esse stanno testando i minimi da quattro anni a questa parte. I prezzi di tutte le materie prime industriali (acciaio, rame, alluminio, nickel, zinco, piombo, stagno, cobalto e molibdeno) stanno tracciando al ribasso, in procinto di toccare i livelli inferiori rispetto ai massimi registrati all’inizio 2010.

Questo movimento ribassista in atto da alcune settimane sulle materie prime industriali (correlato con la debolezza delle quotazioni dell’oro, indicatore primario delle tensioni inflazionistiche) potrebbe segnalare l’instaurarsi di un allentamento globale delle pressioni inflattive.

Bisognera’ attendere per riscontrare anche un eventuale ribasso dei prezzi al consumo (sempre che detta tendenza sia confermata).

In questa situazione di estrema incertezza e’ difficile pronosticare livelli di prezzo futuri per il metallo giallo. Possiamo solo affermare che l’oro, tendenzialmente, tende a sovraperformare altri assets anche durante una fase deflazionistica (di ribasso dei prezzi), proprio perche’ rappresentando il bene rifugio per antonomasia esso catalizza l’attenzione degli investitori in cerca di sicurezza da tensioni sociali e tensioni geo-politiche (nel contesto attuale, Medio Oriente e soprattutto paesi periferici dell’Europa, nonche’ la messa in discussione del ruolo del dollaro come valuta di riserva mondiale).

Il metallo giallo e’ ricercato anche al di la delle fasi economiche prettamente caratterizzate da tensioni inflazionistiche.

Nel mese di novembre, negli USA, le vendite di monete da investimento “American Gold Eagle”, hanno raggiunto un record mai registrato da 14 anni a questa parte. Conseguenza delle preoccupazioni inerenti il “fiscal cliff” (precipizio fiscale) e l’incertezza riguardo i risultati delle elezioni Presidenziali (avvenute nei primi giorni del mese).

I rivenditori specializzati hanno registrato picchi nelle vendite durante tutto il mese ma soprattutto durante l’inizio e la fine di Novembre.

Nell’undicesimo mese dell’anno, negli USA, si sono vendute 131.000 once in monete “American Eagle” triplicando l’ammontare dello scorso anno nello stesso periodo mensile. I dati della zecca americana (US Mint) evidenziano il mese di Novembre come il migliore (per vendite) dal 1998 a oggi (nel grafico sotto notate l’impennata nelle vendite di novembre).

Soltanto la Zecca Statunitense, a Novembre ha venduto 59.000 once d’oro in monete, contro le precedenti 50.000 registrate nello scorso anno (nel medesimo periodo). Si tratta del secondo mese di aumento consecutivo nelle vendite.

Anche le vendite di monete in argento (American Eagle) sono raddoppiate a Novembre, sempre rispetto allo scorso periodo annuale. Quest’anno si sono raggiunte 3.135.000 (tremilionicentotrentacinquemila) once vendute contro le precedenti 1.384.000 (unmilionetrecentoottantaquattromila).

Le monete da investimento sono state acquistate, in grossi lotti, anche da fondi d’investimento privati al fine di diversificare i propri portafogli globali.

Le vendite di monete American Eagle spesso seguono un preciso andamento stagionale. In via generale le vendite si impennano i primi mesi dell’anno mentre rallentano in estate; poi si ampliano in settembre, frenano in ottobre per poi riprendere verso la fine dell’anno.

La Banca Centrale della Corea del Sud ha incrementato le proprie riserve in metallo giallo del 20% solo nel mese di novembre. Lo scorso mese la Banca di Corea ha acquistato 14 tonnellate metriche in lingotti d’oro portando il totale delle sue riserve a 84,40 tonnellate metriche.

In un proprio report la Banca Coreana afferma che “l’oro fisico e’ un asset sicuro”, ed e’ considerato dalla stessa come investimento al fine di diversificare le riserve e ridurre i rischi di cambio legati alle valute cartacee, sempre detenute a titolo di riserva.

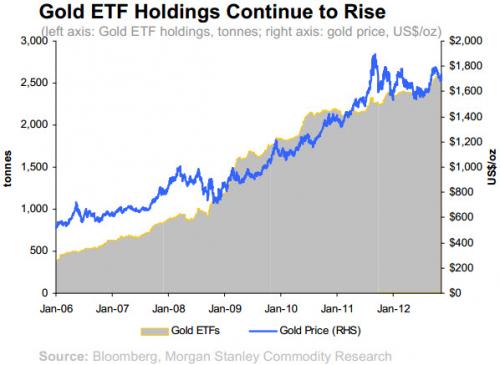

Gli investitori istituzionali, Hedge Funds e soprattutto ETF, hanno potenziato gli acquisti in oro e prodotti finanziari legati al metallo giallo. I fondi d’investimento si collocano al quarto posto per “riserve auree” a livello mondiale, scavalcando tutti gli altri Stati, piazzandosi dopo Stati Uniti, Germania e Fondo Monetario Internazionale.

Gli investitori globali possiedono 2.627 tonnellate di oro (specialmente tramite ETP – Exchange Traded Products – grafico sotto).

Il Ministro delle Finanze Russe, Anton Siluanov, in un incontro con la stampa ha riferito che la Banca Centrale Russa ritiene il metallo giallo un asset da detenere per proteggere le proprie riserve dalle svalutazioni provocate da sconsiderati allentamenti monetari.

Il maggior esportatore di materie prime energetiche, durante la scorsa settimana, ha incrementato le proprie riserve valutarie di $2,1 bilioni portandole a $524,30 bilioni.

Secondo il Fondo Monetario Internazionale, a fine 2011 le riserve russe ammontavano a $498,60 bilioni (e includevano lingotti in oro, speciali diritti di prelievo e valute).

Piu’ del 41% delle riserve russe sono costituite da Euro (stime a settembre 2012); ma la Banca Centrale Russa sta gradualmente riducendo la posizione nei confronti della valuta dell’Eurozona.

La Russia e la Cina stanno rafforzando il dialogo economico e finanziario al fine di ricavarne utilita’ e vantaggi in uno sforzo di cooperazione di lungo periodo.

Il Ministro delle Finanze Cinesi Xie Xuren, e la controparte russa Anton Siluanov, hanno co-presieduto il Quarto Concordato Economico e Finanziario con il quale i due paesi si impegnano a ratificare accordi bilaterali e internazionali dalle valenze sia economiche che industriali e finanziarie.

Le due controparti hanno approfondito temi quali la situazione macroeconomica globale con i vari riflessi nelle proprie regioni; nonche’ una serie di accordi fiscali e doganali per rafforzare l’interscambio reciproco.

[divider]

Berkshire Hathaway (Warren Buffett): diversifica i propri assets con investimenti in oro?

Il Capo Ufficio Investimenti della General Re-New England Asset Management (GR-NEAM), divisione della Berkshire Hathaway Inc. (la Holding di Warren Buffett), John Gilbert, in un bollettino interno ha affermato che fino a che la Banche Centrali continueranno con questa fallimentare politica di allentamenti monetari, la tendenza dei prezzi dell’oro non potra’ che salire.

Gilbert ha affermato che e’ del tutto evidente che i prezzi in rialzo dell’oro testimonino lo stato di scoraggiamento degli investitori globali circa i ritorni in termini di profitto per le altre attivita’ produttive. Gilbert asserisce di sperare nel contrario di quanto dichiara ma teme che le cose stiano andando proprio in quella direzione.

Secondo il Capo Ufficio Investimenti di GR-NEAM, le aziende agiscono con molta cautela rimandando gli investimenti per migliorare i processi produttivi a causa del clima economico in continuo deterioramento.

La GR-NEAM al 30 settembre 2012 aveva in affidamento piu’ di 64,4 miliardi di dollari in assets. Essa lavora in via principale con le maggiori Compagnie Assicurative Mondiali, alle quali offre un’ampia gamma di investimenti in assets globali.

In una lettera agli azionisti risalente a febbraio di quest’anno, Warren Buffett ha consigliato di evitare l’investimento in oro a causa del fatto che i suoi impieghi sono limitati e non hanno il potenziale per produrre forti ritorni economici, come le aziende agricole e industriali.

Buffett ritiene che i guadagni a lungo termine sull’asset oro sono determinati solo dal fatto che gruppi di investitori ritengono (o meglio credono) che il prezzo continuera’ a salire indefinitamente.

Buffett ha chiaramente detto che l’unica ragione che spinge gli investitori e risparmiatori ad acquistare l’oro e’ la paura e il panico per il futuro. Questa fede, sempre secondo Buffett, negli ultimi dieci anni si e’ rivelata corretta e ha convalidato le tesi dei suoi sostenitori.

Buffett e il suo partner, Charlie Munger, mostrano nei loro commenti radicati pregiudizi contro l’oro. Pregiudizi che possono anche essere interessati. La Berkshire Hathaway e’ esposta fortemente nei confronti del dollaro americano, cosi’ come alle azioni delle Borse americane nonche’ verso le istituzioni finanziarie a stelle e striscie.

Buffett e Munger si sono resi conto troppo tardi della mancanza di diversificazione dei propri investimenti.

Warren Buffett merita sicuramente l’appellativo di Saggio di Omaha. Su questo tutti gli rendono onore. Ma, a differenza di suo padre Howard, nelle sue analisi dimentica troppo spesso che l’oro ha valore intrinseco, che e’ denaro contante a tutti gli effetti e che riveste un importante ruolo di diversificazione finanziaria all’interno di portafogli multi-assets.

E’ degno di nota il fatto che John Gilbert, Capo Ufficio Investimenti di una controllata della holding di Buffett, asserisca in un report interno che l’oro sara’ l’assets che sovraperformera’ gli investimenti cardine della Berkshire Hathaway, ovvero societa’ industriali, agricole e finanziarie.

E’ possibile ipotizzare che Buffett, dopo le parole di Gilbert, possa cambiare strategia ed iniziare a puntare sul metallo giallo?