[panel]

L’oro ha aperto la settimana a $1.188,60 e chiuso a $1.201,40.

Al Comex di New York, i contratti futures per consegna febbraio 2015 sono quotati a $1.201,00.

[/panel]

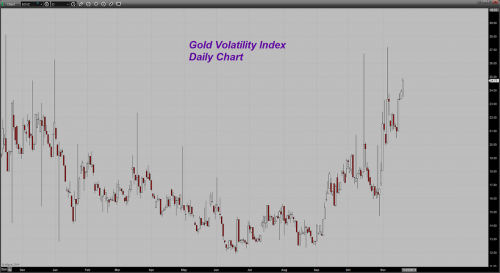

L’intera sessione settimanale di trading nel mercato dei metalli preziosi e’ stata caratterizzata da un alto tasso di volatilita‘, il piu’ acuto da un anno a questa parte (guarda il grafico dell’indice di volatilita’ sull’oro).

Superata la soglia psicologica posta a $1.200,00, l’oro ha posto le basi per un ulteriore allungo verso l’area a $1.220,00. Conquistata questa tappa i “tori” potrebbero ampliare il rialzo del metallo giallo sino a quota $1.240,00, aprendo un varco in quota $1.257,00 – $1.260,00.

Constatata la possibilita’ di estreme variazioni di prezzo in brevi lassi temporali, dato l’alto tasso di volatilita’, nel caso di correzione ribassista dei prezzi potremmo rilevare un movimento in discesa sino quota $1.175,00. In questo caso gli “orsi” avrebbero in mano il mercato, schiacciando le quotazioni sino area $1.163,00, con possibile incursione sino quota $1.1450,00.

Con la chiusura settimanale oltre quota $1.200,00 propenderei per una prossima ripresa settimanale rialzista, anche se e’ azzardato fare previsioni attendibili con questi livelli di volatilita’ perche’ le medie dei prezzi risultano estremamente alterate dalle notevoli escursioni tra minimi e massimi.

Venerdi’ l’oro ha forato anche la resistenza posta a $1.205,50, per poi ripiegare verso area $1.200,00.

Nella giornata di mercoledi’ la diffusione dei verbali del FOMC della FED, del 28 e 29 ottobre, hanno innescato pesanti ordini di vendita che hanno causato il crollo delle quotazioni dell’oro. Nell’arco di un minuto di contrattazione i prezzi sono calati da $1.197,00 a 1.176,00 per oncia.

Nell’arco di qualche altro minuto di trading le quotazioni dell’oro hanno ripreso la loro marcia rialzista, riportandosi oltre quota $1.195,50, per poi chiudere la sessione sotto i $1.180,00.

Nei verbali della FED, la preoccupazione del braccio operativo della banca centrale USA era tutta incentrata sulla possibile virata al ribasso dell’inflazione di lungo periodo.

Pertanto, e’ la deflazione ad angustiare la FED, e non l’inflazione.

All’uscita dei verbali i metalli preziosi hanno virato al ribasso (a mio modo di vedere senza alcun motivo razionale – credo che i “mercati” non si muovono in base a moventi sensati e raziocinanti, bensi’ emotivi, ma proprio per il fatto che la FED non e’ preoccupata dalle tensioni inflazionistiche, ma dal probabile arrivo della deflazione… i “mercati” avrebbero dovuto dedurne che la prossima alleata degli investitori in oro fisico sara’ proprio la FED!).

Nella giornata di venerdi, il propellente per il mercato dell’oro e’ arrivato, a sorpresa, dalla Banca Centrale della Cina (PBOC); e’ stato deciso un taglio dei tassi di riferimento di 40 punti base, al 5,6%.

Ridotti anche i tassi di deposito di 25 punti base, al 2,75%.

La PBOC ha legittimato il provvedimento di taglio dei tassi per espandere il credito alle piccole e medie imprese. Nel mese di ottobre era stato riscontrato un crollo nella concessione di credito a questo comparto dell’economia, sollevando timori di un rallentamento nella crescita economica ancora piu’ elevato del livello previsto.

Con questa mossa la PBOC intende ridurre l’onere del debito delle imprese, tagliando pero’ i margini d’interesse delle banche creditrici.

La Cina e’ la nazione maggior consumatrice di materie prime al mondo. Tassi d’interesse piu’ bassi dovrebbero stimolare l’attivita’ economica del Paese del Dragone; la PBOC “risponde” alle politiche monetarie espansive della Banca del Giappone (varate il 31 ottobre), con un taglio dei tassi d’interesse.

[divider]

LA BCE SI PREPARA AL VARO DEL “QUANTITATIVE EASING”

La BCE si prepara all’acquisto massiccio di titoli sovrani e titoli obbligazionari garantiti da ipoteche (Asset Backed Securities). In altre parole, si appresta al varo di politiche d’espansione monetaria.

A mio parere la BCE inaugurera’ il “quantitative easing” con un ampio processo di riforme strutturali.

Il processo di riforme strutturali (della burocrazia, dell’efficienza dei processi economici, del fisco, ecc…), non trova facile realizzazione nell’immediato anche per la mancanza di un organo di coordinamento sovranazionale preposto a queste riforme.

L’attuale contesto deflazionistico dell’Eurozona, la bassa crescita e gli alti tassi di disoccupazione strutturali che si riscontrano in molte nazioni europee (Francia 10,2%, Italia 12,6%, Portogallo 13,1%, Spagna 23,6%, Grecia 26,4%); sono tutti fattori che non lasciano ulteriori margini di manovra per la BCE.

Inoltre, il processo deflattivo incide sull’entita’ dei debiti sovrani perche’ diminuendo drasticamente i gettiti fiscali a causa della mancata crescita economica, il rapporto debito/PIL tende ad aumentare fino a divenire processo tendenzialmente “esplosivo” per la solvibilita’ dei debiti stessi.

Del resto, il Presidente della BCE Mario Draghi, nell’ultima conferenza di novembre e’ stato esplicito: il Consiglio Direttivo ribadisce il suo impegno nell’utilizzo di metodi non convenzionali (espansione monetaria) per combattere il prolungato periodo di deflazione.

La BCE non ha un effettivo “mandato” statutario per l’acquisto di titoli di Stato sui mercati finanziari nonche’ nelle aste.

Il “mandato” ufficiale della BCE e’ quello di difendere la “stabilita’ dei prezzi”, cioe’ mantenere il potere d’acquisto dell’area Euro.

Con le precedenti espansioni monetarie della BCE (programma OMT e programma SMP), la BCE aveva evitato la questione del divieto di acquisto di titoli di stato, “sterilizzando” gli acquisti degli stessi tramite la cessazione dei rapporti di depositi fruttiferi di interessi, collocati dal sistema bancario europeo presso la BCE.

Questa volta il Consiglio Direttivo della BCE ha gia’ fatto presente che le iniziative di ulteriori espansioni monetarie rientrano nei compiti previsti dalla Banca Centrale, in quanto il tasso d’inflazione ufficiale nell’Eurozona e’ sotto il target previsto da statuto, ovvero sotto il 2%.

L’espansione della base monetaria, quindi, potrebbe essere effettuata tramite acquisti in massa di titoli di stato di lungo termine (oltre i dieci anni), con relativa parziale (e sottolineo: parziale) compensazione (sterilizzazione) tramite la vendita di titoli di stato di breve durata temporale, tuttora a bilancio BCE.

La BCE si prepara a inflazionare la valuta europea nel disperato tentativo di far ripartire la crescita economica ed evitare l'”esplosione” dei debiti sovrani.

Quali gli effetti sulle quotazioni dell’oro dell’eventuale espansione monetaria dell’Eurozona?

A breve termine potremmo assistere a un indebolimento dell’Euro nei confronti del dollaro americano.

Un rafforzamento del biglietto verde si rifletterebbe con ribassi dei prezzi del metallo giallo.

Ma, sul medio termine, l’oro dovrebbe trarre vantaggio dalle politiche espansionistiche della BCE.

Per quali motivi?

Perche’ i rendimenti dei titoli obbligazionari virerebbero verso ulteriori minimi, addirittura sotto il livelli inflazionistici reali (attualmente i rendimenti di molte obbligazioni sono gia’ al di sotto dell’inflazione reale); cio’ renderebbe meno attraenti detti titoli per gli investitori, i quali potrebbero, in parte, collocare i propri capitali nel metallo giallo per ottenere rendimenti piu’ favorevoli.

Inoltre, un’espansione della base monetaria da parte BCE e’ un segnale di instabilita’ economica e di grave incertezza delle economie degli Stati membri e delle relative finanze pubbliche.

A livello personale, poi, ritengo che anche la FED sara’ costretta a varare un’altro piano di espansione monetaria, il QE4, per evitare un rafforzamento del dollaro che rallenterebbe un’economia che gia’ mostra segni di affaticamento.

Il 31 ottobre la Banca del Giappone (BOJ) ha varato l’ennesimo piano di espansione monetaria; oggi la Banca Centrale della Cina (PBOC) ha tagliato i tassi d’interesse; la BCE si prepara al varo del nuovo “quantitative easing”.

La Guerra Valutaria (Currency War) e’ solo agli inizi.

Il “conflitto monetario” (tagli dei tassi ed espansioni monetarie e creditizi), tendera’ ad ampliarsi nei prossimi mesi (e anni); per tutti questi fattori le quotazioni dell’oro sono destinate al rialzo.