[panel]

L’oro ha aperto la settimana a $1.268,60 e a chiuso a $1.230,70.

Al Comex di New York, i contratti “futures” per consegna novembre sono quotati a $1.229.90.

[/panel]

Questa settimana l’oro ha violato al ribasso il fondamentale supporto posto a $1.240,00 approdando al di sotto della soglia ($1.241,00) toccata a giugno 2014 (grafico sotto).

Il metallo giallo e’ in fase di ipervenduto e tutto gli indicatori tecnici (RSI e MACD) riflettono fondamentali negativi, anche nel medio termine.

Rompendo al ribasso il supporto di giugno, dal punto di vista tecnico, non vedo possibilita’ per un rimbalzo nel breve termine. Il “sentiment” di mercato rimane sfavorevole.

Nei prossimi giorni, potrebbe anche essere testato un minimo intorno all’area $1.190,00 – $1.180,00, anche se l’attuale fase di ipervenduto potrebbe assestarsi, stabilizzando il metallo giallo entro l’area compresa tra $1.220,00 e i $1.235,00.

Lo stesso ragionamento di cui sopra, puo’ essere esteso al mercato dell’argento.

L’argento ha violato al ribasso l’essenziale supporto posto a $18,65, portandosi a un minino sui $18,40.

Come l’oro, l’argento sta testando il minimo di luglio 2013, quando’ tocco’ quota $18,36 (grafico sotto).

Se le quotazioni dovessero continuare a scendere, le compagnie minerarie, nel medio termine, difficilmente potrebbero continuare a estrarre metallo in assenza di profitti sostanziali.

Il costo medio totale (all-in cost) d’estrazione di un’oncia di argento, si aggira intorno ai $18,00 – $19,00 per oncia.

Se il prezzo dell’argento dovesse rompere al ribasso quota $18,00, molte compagnie si vedrebbero costrette a “comprare” argento sul mercato e rivenderlo successivamente, piuttosto che continuare a estrarlo, dati gli attuali costi di produzione che sarebbero superiori ai profitti.

[divider]

COSA STA SUCCEDENDO AL DOLLAR INDEX?

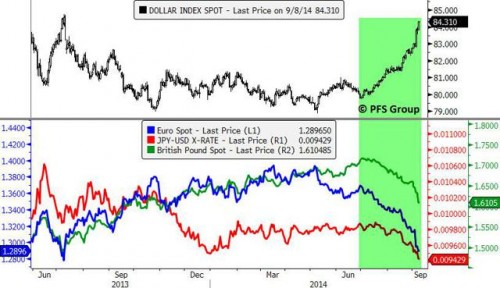

Per quali motivi i metalli preziosi stanno subendo, nelle ultime due settimane, queste forti pressioni ribassiste? E per quale motivo il dollar index sta rapidamente riprendendo quota al rialzo?

A mio modo di vedere, quattro sono le cause fondamentali che cosi’ riassumo:

– Il referendum per l’indipendenza scozzese dall’Inghilterra, ha messo sotto pressione la Sterlina Britannica, al minimo da 10 mesi contro il dollaro;

– l’espansione monetaria e il taglio dei tassi d’interesse della BCE hanno spinto l’Euro ai minimi contro il biglietto verde;

– l’indebolimento dello yen nei confronti del dollaro americano (a un minimo da 6 anni contro il biglietto verde);

– la riconferma, da parte della Banca Nazionale Svizzera, della politica monetaria dei tassi a zero che condanna il franco svizzero alla “fuoriuscita” dal suo tradizionale status di “valuta-rifugio”.

L’indebolimento delle quattro valute, ha, per converso, rafforzato il Dollar Index.

Pertanto, il consolidamento del dollaro, mette sotto pressione i metalli preziosi monetari (oro e argento), a causa della loro relazione inversa.

Gli investitori, inoltre, attendono le decisioni di politica monetaria della FED (ulteriormente restrittiva?), in vista della convocazione del FOMC la prossima settimana.

Ti ricordo che il Dollar Index e’ un indice che misura il valore del dollaro nei confronti di un “paniere” (basket) composto dalle seguenti valute:

57% Euro, 13,6% yen giapponese, 11,9% sterlina britannica, 9,1% dollaro canadese, 4,2% corona svedese e 3,6% franco svizzero.

Le prime tre valute di cui sopra, sono tutte in calo nei confronti del dollaro (grafico sotto).

Dato il considerevole “peso” dell’Euro nel paniere del Dollar Index, un suo indebolimento rafforza il dollaro (il quale, si avvale, pertanto, di flussi di capitali in uscita dalla zona Euro).

In questo frangente di politiche monetarie espansive, atte a promuovere le “svalutazioni competitive”, e’ necessario tenere d’occhio i bilanci delle banche centrali.

Se dai un’occhiata al grafico sotto, che mostra il “rapporto” (ratio) tra bilancio della FED e bilancio della BCE (nettamente a sfavore della BCE), ti rendi conto che gli investitori stanno “scontando” un bilancio della BCE nettamente superiore a quello della FED, ovvero stimano un’espansione monetaria dell’Eurozona, addirittura superiore a quella statunitense.

Il rafforzamento del dollar index, e’ derivato anche dal forte miglioramento della bilancia commerciale petrolifera (gli USA importano meno petrolio oggi rispetto al minimo del 2008, a causa dell’aumento della produzione interna di oro nero – grafico sotto). Cio’ comporta un irrobustimento della valuta americana.

Se prendiamo il grafico di lungo periodo del dollar index, l’attuale configurazione, assomiglia in modo pressoche’ identico a quella rialzista formatasi nel 1997 (grafico sotto).

Quindi, dopo aver guardato la figura sopra, potresti legittimamente chiedermi: quindi, il dollaro e’ destinato a rafforzarsi, nei prossimi tre anni (proprio come dal 1997 al 2000) e per converso, vedremo le quotazioni dell’oro indebolirsi ulteriormente in questo lasso di tempo?

A mio modo di vedere, il dollaro, in questo frangente storico, non puo’ contare sugli stessi “fondamentali” macroecomici della fine del secolo scorso.

Il debito federale USA, alla fine degli anni novanta, era nettamente inferiore a quello attuale: nel 1999 era di 5 mila 656 miliardi di dollari, quello attuale e’ di 17 mila 742 miliardi di dollari.

Il prezzo del petrolio, nel 1999, tocco’ un minimo di 10 dollari al barile; oggi si aggira intorno ai 90 – 100 dollari al barile e alcuni grandi esperti del settore, prevedono un prezzo dell’oro nero, sui 150 dollari al barile nel 2019.

Inoltre, un eccessivo rafforzamento del biglietto verde, metterebbe a repentaglio “l’export” statunitense, indebolendo ulteriormente l’economia USA. E la FED, non lo potrebbe permettere.

Inoltre, un rialzo repentino dei tassi negli USA (auspicato da qualche “falco” della FED), paralizzerebbe il settore edilizio con conseguente contrazione economica e renderebbe piu’ difficile, al Governo USA, il pagamento degli interessi su un debito stratosferico (l’Amministrazione sarebbe necessitata a innalzare la pressione fiscale, esacerbando il rallentamento economico).

Riassumendo: la convergenza dei quattro fattori ricordati sopra, ha permesso al dollaro, nel medio termine, di rafforzare le proprie posizioni rispetto all’Euro, Yen, e Sterlina britannica, catalizzando capitali in afflusso verso l’area statunitense.

Il dollaro puo’ rafforzarsi ulteriormente, ma le condizioni per un rally di lungo periodo del biglietto verde, in stile fine anni novanta del secolo scorso (e per converso, un ulteriore periodo di ribassi prolungati dell’oro) mi sembrano poco probabili, per i motivi che ho ricordato sopra.

E’ chiaro che la prossima settimana sara’ fondamentale per comprendere se il dollaro si rafforzera’ ulteriormente mettendo sotto pressione i metalli preziosi: nel caso il referendum per l’indipendenza scozzese avesse esito positivo, assisteremmo a un ulteriore collasso delle sterlina britannica e a un ribasso dell’Euro nei confronti del biglietto verde e un ulteriore indebolimento di oro e argento.

Una risposta

Secondo me a breve andiamo sotto 1220, è un’ascesa di rimbalzo.