[panel]

L’oro ha aperto la settimana a$ 1.193,10 e chiuso a $1.222,60.

Al Comex di New York, i contratti “futures” per consegna aprile 2015 sono quotati a $1.223,60.

[/panel]

Nella parte centrale della settimana di trading l’oro si e’ portato alle soglie della resistenza posta a $1.240,00 (ovvero a un massimo da 6 settimane a questa parte).

Negli ultimi giorni di trading l’oro ha testato di nuovo l’area posta tra $1.220,00 e $1.200,00 che si candida a nuova area di “pavimento” (supporto) per l’ultima fase dell’anno 2014.

Il metallo giallo a inizio settimana si era avvantaggiato del “pullback” (pausa ribassista) del dollaro; successivamente le quotazioni si sono indebolite a causa di “prese di profitto” (profit-taking) sui mercati a termine (futures).

La tendenza a breve termine (settimanale) tende verso un probabile rialzo, visto il supporto che l’oro e’ riuscito a costruire in area $1.220,00.

Il metallo giallo potrebbe avvicinarsi anche a quota $ 1.265,00 – $1.270,00, anche se lo “sgretolamento” del prezzo del greggio (scivolato sotto i $60,00 al barile – petrolio WTI) non gioca a favore di un rialzo sostenuto delle quotazioni dell’oro.

Un rally dell’oro nel breve termine comunque non e’ da escludere a priori; in genere la fine dell’anno e’ favorevole alle quotazioni del lingotto.

Un’ultima annotazione: registriamo l’ennesima intensificazione della guerra valutaria (currency war).

La Banca Centrale della Norvegia, ha tagliato il tasso di sconto di 25 punti base, portandolo al’1,25%.

Il Governatore della Banca Centrale, Oeystein Olsen, ha lasciato intendere che vi sono considerevoli possibilita’ che il tasso di sconto sia decurtato anche il prossimo anno per “prevenire una grave recessione economica”.

La Corona Norvegese ha immediatamente accusato il colpo perdendo fino all’1,8% contro l’Euro.

Lo stesso dicasi per le quotazioni dell’oro contro Corona Norvegese, che si sono portate oltre le 9.000 corone per once.

In soli 30 giorni l’oro ha guadagnato oltre 1.000 corone norvegesi per oncia.

[divider]

AL COMEX DI NEW YORK SARANNO INTRODOTTI DEI “LIMITI DI FLUTTUAZIONE” NELLE CONTRATTAZIONI DEI METALLI PREZIOSI!

Il CME Group (che controlla il mercato a “termine” – “futures” – piu’ importate al mondo, il Comex di New York), ha annunciato alla Commodity Futures Trading Commission (CFTC) che a partire dal 22 Dicembre imporra’ i cosidetti “limiti di fluttazione dei prezzi” (trading collars), sia per i contratti a termine in oro che in argento.

I “limiti di fluttazione” dei prezzi saranno applicati se le quotazioni dell’oro si muovessero al rialzo o al ribasso di $100,00 rispetto la sessione precedente; per l’argento i “limiti di fluttazione” dei prezzi dovranno essere mantenuti entro i $3,00 dollari rispetto al giorno di trading precedente.

Nell’evento che simili fluttuazioni nei prezzi si avverassero, il CME applichera’ obbligatoriamente un “arresto” (stop) di 5 minuti nelle contrattazioni.

A mio modo di vedere questa risoluzione e’ atta a prevenire future forti oscillazioni, (soprattutto) rialziste, nei prezzi dei metalli preziosi, perche’ lo stravolgimento del prezzo (causato dalla distorsione tra prezzo dell’oro e dell’argento “fisico” contro quello “finanziario”) e’ giunto al suo capolinea!!

Dopo aver manipolato per anni al ribasso i prezzi di oro e argento tramite il cosiddetto “fixing” di Londra e tramite la speculazione sui mercati a termine, questa nuova normativa mi pare interpretabile come il “maldestro” tentativo (nonche’ disperato) di “prevenire” futuri formidabili rialzi nei prezzi dei metalli preziosi.

Nel vano tentativo di fermare le “lancette della Storia”.

Alla luce di questa decisione storica si impongono alcune domande di rilievo:

Per quale motivo il CME Group, proprio ora che si prevede una futura “scarsita’” di oro sui mercati (scarsita’ causata dallo Schema Ponzi sui contratti di “leasing di oro” e futuro picco dell’oro), intende imporre delle limitazioni nelle fluttuazioni (ripeto: sopratutto) rialziste dei prezzi dei metalli preziosi?

Perche’ non ha imposto queste regole quando alcuni speculatori etero-diretti da potenti Banche Centrali interessate a mantenere lo status di valuta di riserva del biglietto verde (e a mantenere occultata alle masse la svalutazione monetaria), manipolavano ripetutamente al ribasso i prezzi dei metalli preziosi?

Per quale motivo vero si impongono queste restrizioni alle bande di oscillazioni dei prezzi di oro e argento?

Restrizioni circa enormi variazioni nei prezzi (stiamo parlando di $100 per l’oro e $3% per l’argento, in un’unica sessione di trading)?

Che cosa sanno, di cosa sono a conoscenza alcune Autorita’ di cui non ne abbiamo cognizione?

Forse sanno che se gli investitori richiedessero future consegne di oro e argento fisico, il Comex di New York finirebbe in default, in quanto il ristretto gruppo elitario di banche che domina il mercato dell’oro finanziario americano (e che possiedono l’oro fisico al Comex), non sarebbero in grado di onorare le consegne?

Non sono in grado di darti le risposte a queste domande pero’ sono sicuro che le banche che attualmente dominano il Comex sono in estrema difficolta’ e che in futuro, quando i prezzi del metallo giallo saranno risaliti dai minimi, non saranno in grado di onorare le consegne e usciranno definitivamente dal mercato (o meglio: dalla speculazione ribassista) dell’oro finanziario.

Sono anche sicuro che il prezzo dell’oro in futuro non sara’ determinato dai mercati speculativi Occidentali, come il Comex, ma dalla Cina, il piu’ grande mercato per la compravendita di oro e argento fisico di tutto il pianeta.

Di recente la Banca Centrale Cinese (PBOC) ha diramato un “piano d’azione” per svincolare ogni importazione di oro dalla Cina da qualsivoglia vincolo o o restrizione (doganale, tariffario ecc.); le finalita’ sono quelle di attirare un numero di investitori internazionali sempre piu’ elevato nel piu’ importante mercato di oro “fisico mondiale.

Cina, India, Russia, in effetti, stanno prendendo il controllo del mercato dell’oro fisico globale.

Quando in futuro (non molto lontano), il “trasferimento” del governo del mercato dei metalli preziosi “fisici” sara’ completato, nessuna Autorita’ come il CME Group riuscira’ a imporre dei “limiti di fluttuazione” nei prezzi degli stessi perche’ trionfera’ la legge della domanda e dell’offerta dei metalli “fisici” sulla speculazione finanziaria dettata dall’Occidente.

Fino ad allora, il mio consiglio e’ di continuare ad accumulare metalli preziosi a prezzi di sconto, con pazienza e tenacia, sino a che i prezzi deflagreranno inesorabilmente verso l’alto.

[divider]

LA ZECCA USA (US MINT) RICOMINCIA LA DISTRIBUZIONE DI MONETE IN ARGENTO “AMERICAN EAGLE”

Nella nostra rubrica dell’8 di novembre segnalavamo che la Zecca Statunitense (US Mint) aveva – in modalita’ temporanea – sospeso le vendite delle famose monete in argento “American Eagle” a causa dell’ingente domanda mondiale delle stesse (“tremendous demand” riportava Reuters).

La US Mint ha annunciato che il processo di razionamento delle monete “American Eagle” si e’ reso necessario per ragioni di “inventario” di fine anno delle stesse e che la produzione (e la vendita) di queste monete riprendera’ regolarmente in data 12 gennaio 2015.

E’ quasi certo che l’anno 2014 sara’ registrato come un altro anno dei “record” per gli acquisti dell'”Aquila Americana” (American Eagle) in argento.

I dati piu’ recenti della US Mint parlano di un totale di 42 milioni 368.500 monete vendute al 5 dicembre; l’anno scorso fu toccato un record di vendite con 42 milioni 675.000 monete vendute.

Attualmente la produzione USA di argento monetato in formato “American Eagle” e oro monetato in formato “American Buffalo Gold Bullion Coin” e’ sospesa, ma le vendite delle stesse (da parte di rivenditori autorizzati) proseguono fino a esaurimento delle scorte.

[divider]

ANNO 2015, LA PROSSIMA CRISI FINANZIARIA: IL COLLASSO DEI “JUNK BONDS”

Nel Barometro del 29 novembre evidenziavamo il fatto che, a causa del forte indebolimento delle quotazioni del petrolio, il comparto finanziario energetico USA delle “obbligazioni spazzatura” (junk bonds) riscontrava un forte differenziale (spread) di rendimento verso il comparto generale “ad alto rendimento” (high yield) dei titoli spazzatura.

Il settore energetico USA dello “shale oil” e’ indebitato con il “mercato” per oltre 550 miliardi di dollari in obbligazioni (spazzatura); “grazie” alla FED che ha mantenuto i tassi eccezionalmente bassi per un lungo lasso di tempo, questa fetta del mercato si e’ indebitata a livelli stratosferici e ora rischia di avviarsi verso il collasso totale, trascinando verso il tracollo tutto il settore delle “obbligazioni spazzatura”.

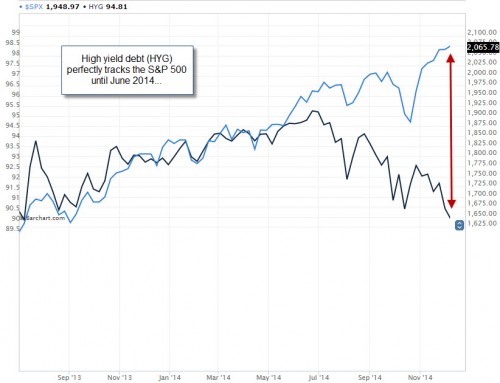

Dai un’occhiata a questo grafico che si riferisce al comparto azionario delle aziende ad “high yield” (alto rendimento) e l’indice azionario Standard & Poor 500.

Come noterai, sino a giugno 2014 i tracciati dei due settori azionari sono paralleli; poi divergono in modo sostanziale (da quando e’ cominciato il crollo delle quotazioni dell’oro nero).

Il 2015 sara’ l’anno del collasso azionario e obbligazionario di tutto il settore “ad alto rendimento” (high yield), trascinato verso il fallimento del comparto “energetico” USA dello “shale oil”.

Il fondo ETF “HYG iShares iBoxx High Yield Corporate Bond Fund“, un ETF che rappresenta i titoli azionari del settore ad alto rendimento, sta mostrando forti segni di cedimento al ribasso (grafico sotto clicca per ingrandire).

Quindi, se le quotazioni del petrolio rimarranno depresse per un altro semestre, il prossimo anno sara’ teatro di un’altra crisi finanziaria “Made in USA”: assisteremo al collasso di tutto il comparto azionario e obbligazionario dei titoli “ad alto rendimento” (e ad alto rischio di “fiasco finanziario”), che potrebbe trascinare al ribasso tutto il comparto azionario in generale, data l’alta esposizione del settore bancario e finanziario (fondi d’investimento) verso il comparto dei “titoli spazzatura”.

4 risposte

…Per chi ha giá il suo gruzzoletto di oro una limitante di 100.- U.S.$ al giorno di aumento non é poi cosí male, infatti corrisponde ad un aumento dell’ 8.3% al giorno ( prezzo odierno di 1,200.- U.S.$ / oncia ).Buona giornata.

Ciao Danilo,

leggo la tua opinione, ma la questione che si pone e’ un’altra, circa questi “limiti di fluttuazione” (trading collars) e’ la seguente: perché proprio ora sono applicate? Io credo di conoscere la risposta.

Perché sanno che in futuro, le pressioni al rialzo sulle quotazioni dei preziosi saranno forti, e allora stanno anticipando i tempi, tentando di contenerle in modalita’ “graduale” in modo tale da non fare perdere alle masse la fiducia nelle valute “fiat” (non coperte né da oro né da argento) emesse dai Banchieri Centrali e dalle Autorita’ Politiche, per frodare la gente senza riformare l’economia e i suoi assetti di potere.

Inoltre, le banche che dominano il Comex, usciranno da questo mercato perché insolventi sull’oro fisico.

Ciao

Riccardo Gaiolini

Analyst & Research

https://www.deshgold.com

Già, bisognerebbe ritornare al sistema monetario a cambio aureo, come proposto dal presidente francese De Gaulle negli anni 60. E secondo me è proprio quello che succederà non appena il controllo dell’economia attuale sarà in mano alla Cina e alla Russia. Basta con questa FED che stampa carta straccia non coperta dal nulla, assegni a vuoto non garantiti da niente, con questo sistema bancario che opera con le riserve frazionali, che stampa denaro ogni qualvolta un cittadino chiede un prestito e appone la sua firma, autorizzandoli in quel momento non a ricevere denaro che è già in deposito, ma a stamparne di nuovo. Basta con questa imposta sui redditi che serve solo non allo Stato, ma a pagare gli interessi sul debito pubblico alle banche!Ben venga la Cina e la Russia, basta questo troppo potere agli USA!

Il mondo sta acquisendo sempre piu’ consapevolezza Andrea.

Questo anche grazie alla veloce diffusione delle informazioni attraverso internet.

Diamogli il giusto tempo per maturare.