[panel]

L’oro ha aperto la settimana a $1.238,70 e ha chiuso a $1.203,50.

Al Comex di New York, i contratti futures sull’oro, per consegna febbraio 2014 sono quotati a $1.202,60 [/panel]

Resistenze e supporti: Prima resistenza posta a $1.215,00 seconda a $1.229,00. e terza a $1.259,00. Primo supporto posto a $1.192,00 secondo a $1.189,00 e terzo a $1.118,00.

Questa settimana gli occhi degli operatori sono stati puntati sulle decisioni inerenti la politica monetaria della FED.

Il FOMC (Free Open Market Committee – il braccio operativo della Banca Centrale USA) ha deliberato una minuta riduzione delle proprie politiche espansionistiche.

Da Gennaio 2014 la Fed ridurra’ di 10 miliardi di dollari al mese i propri acquisti di assets (titoli di stato e obbligazioni garantite da ipoteche – Mortgage Backed Securities).

L’espansione monetaria, pertando, diminuira’ dagli 85 miliardi di dollari mensili, ai 75 a partire dal prossimo mese.

La decisione era largamente prevista dagli operatori. Al momento della comunicazione Wall Street ha accelerato il rally rialzista toccando nuovi massimi, seguita dalle borse europee e da quelle asiatiche il giorno successivo.

L’oro, per converso, e’ stato spinto al ribasso verso i minimi toccati a giugno di quest’anno.

Come di consueto i ribassi sono stati “guidati” dagli speculatori, tramite vendite fittizie di oro di carta presso il mercato a termine (futures) di New York, il (Casino’) Comex.

In realta’, la politica della FED rimane ultraespansionista; la stessa, nel comunicato con cui inaugurava il “tapering”, ha lasciato intravedere una possibile inversione di marcia: “La FED ha fiducia nel fatto che la ripresa continuerà e che l’economia va incontro a una maggiore normalità. Se così non sarà, la FED potrebbe riconsiderare il programma di tapering e continuare il QE in modo sostenuto. “. (Ben Bernanke)

Il leggendario investitore Statunitense, Warren Buffett, ha definito la FED, “Il piu’ grande Hedge Fund che la Storia conosca”.

Tenete presente che Buffett, nonostante il giudizio caustico di cui sopra, sottostima ampiamente la portata e i rischi impliciti del debito globale degli USA e i suoi futuri riflessi sul dollaro e sull’economia americana.

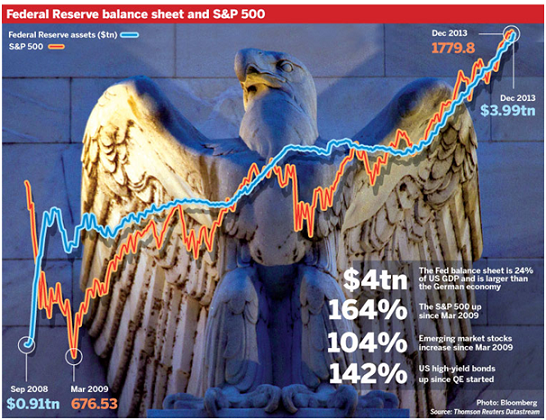

Il bilancio della FED sta letteralmente esplodendo. In data 11 Dicembre, il “balance sheet” (bilancio) della Banca Centrale USA ha raggiunto i 3,99 trilioni di dollari (in aumento dai 2,82 trilioni del 2012, prima d’imbarcarsi nella terza ondata di “quantitative easing”).

Dal 2008 (in soli 5 anni) il bilancio della FED si e’ gonfiato del 300%.

Non vi e’ stata alcuna ripresa reale dell’economia: l’espansione monetaria ha avuto come esito, l’immissione d’aria speculativa sui mercati azionari USA (nel grafico sotto, il trend del Bilancio Fed, correlato al trend dell’indice azionario Standard & Poor 500).

[divider]

LA NUBE NERA ALL’ORIZZIONTE – LA CRESCITA ESPONENZIALE DEL DEBITO GLOBALE E DEL DEBITO USA

Gli investitori nel mercato dell’oro non devono concentrare la loro attenzione sui movimenti quotidiani o settimanali del prezioso. Tantomeno dovrebbero lasciarsi “incantare” dalle sirene dei Media Mainstream (e di molte istituzioni finanziarie, interessate a puntellare bolle speculative sui mercati USA).

E’ necessario concentrarsi sulla “nube nera all’orizzonte”, ovvero la crescita esponenziale dell’economia a debito, a livello mondiale (ma soprattutto nel cuore dell’impero economico, gli USA).

Storicamente, la crescita indiscriminata del debito, termina e si conclude con la distruzione delle valute a corso forzoso e con la rivalutazione del denaro reale, l’oro e l’argento.

La situazione debitoria dell’Eurozona e’ sotto gli occhi di tutti, aggravata dagli squilibri delle bilance commerciali interne (Germania creditrice, paesi periferici debitori, questi ultimi con l’aggravante di non poter “svalutare” la propria moneta per incentivare l’export, quindi condannati alla recessione, alla disoccupazione e all’aumento del debito pubblico, con il rischio di forti tensioni sociali e l’uscita dall’Eurozona).

In Giappone, Gran Bretagna e USA, si riscontra un livello di debito pubblico e privato mai registrati in tempi di pace (ovvero dalla fine della seconda guerra mondiale).

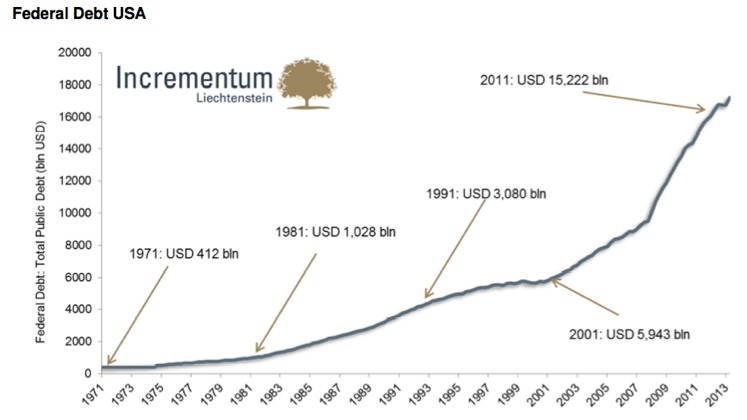

Nel grafico sotto (di Robert-Peter Stoferle presso Incrementum AG Liechtenstein) e’ posto in evidenza l’incremento del debito pubblico USA dal 1971 (data della recisione della convertibilita’ del dollaro in oro) a oggi:

Se osservate attentamente il grafico, la dinamica del debito sembra accelerare senza piu’ alcun freno, dal 2001 a questa parte.

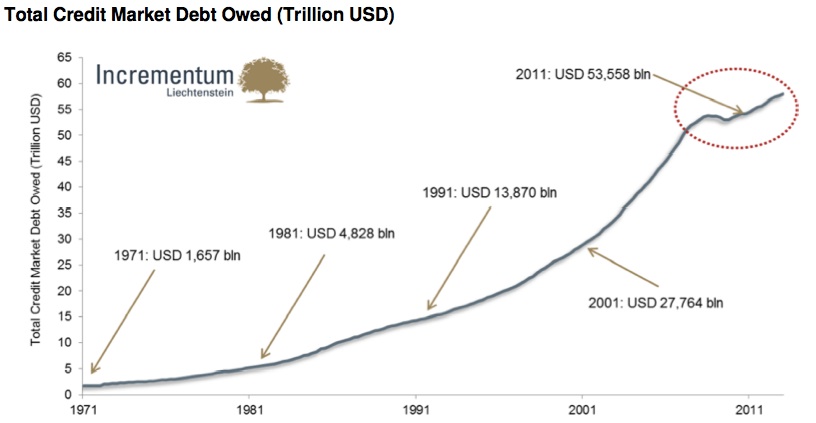

Ora, esaminiamo attentamente la situazione debitori complessiva degli USA (Total Credit Market Debt Owed), espressa in dollari americani. La situazione debitoria degli USA tiene conto dei debiti (espressi sotto forma di titoli obbligazionari, prestiti e mutui) dei seguenti settori:

– settore finanziario (soprattutto quello relativo alle agenzie governative erogatrici di mutui, ovvero Ginnie Mae, Fannie Mae e Freddie Mac);

– Mutui ipotecari per l’acquisto di abitazioni e credito al consumo;

– debiti e disavanzi espressi a livello di ciascun singolo Stato degli USA, nonche’ governi locali (contee);

– Debito del Governo Federale.

Come da grafico sotto (sempre a cura di Robert-Peter Stoferle presso Incrementum AG Liechtenstein), si evidenzia un totale debitorio pari a 53.558,00 miliardi di dollari!

Secondo gli studi di Robert-Peter Stoferle, stanti gli attuali trends relativi alla situazione debitoria degli USA, questa evolvera’ entro il 2021, in un totale debitorio complessivo pari a circa 107.116 miliardi di dollari! (grafico sotto).

Esattamente il doppio dell’attuale, in soli 7 anni a questa parte.

Non vi saranno terapie indolori alla crescita continua di questi debiti (oltretutto contratti in tempi di relativa “pace”, non in periodi caratterizzati da guerre mondiali).

Riteniamo che, presto o tardi, gli USA, saranno costretti (come ogni altra nazione), a “svalutare” la propria moneta al fine di “svalutare” il proprio debito.

Ogni Impero storicamente apparso (Impero Romano, Impero Britannico), e’ caratterizzato da uno stile di vita al di sopra delle proprie possibilita’.

Ma il debito non puo’ crescere indefinitamente: quando esso comincia ad accelerare, la soluzione preferita dai governi e storicamente comprovata, e’ la svalutazione della propria moneta.

Il dollaro americano e’ avviato (almeno dal 2000) verso lo stesso destino di svalutazione, che ha caratterizzato le monete dell’impero Romano e di quello Britannico.

Oltre 6000 anni di Storia, ci insegnano che solo al denaro reale e’ assegnato il compito storico di conservare inalterato il proprio valore: questo denaro reale e’ preservato sotto forma di oro e argento.

nota: Il Barometro settimanale dell’Oro tornera’ regolarmente fra 2 settimane.

13 risposte

C’e’ nessuno?

Sembra duro lo zoccolo dell’average marginal cash cost. Se dovesse romperlo finisce così: http://www.youtube.com/watch?v=NfkcOipZdb8. Mai sopravvalutare l’avversario!

Da ieri qualcosa è cambiato. Il gold si sta rafforzando sia sui mercati occidentali che orientali. Sta salendo con amore e rabbia … e ciò che deve accadere accadrà … malgrado tutto.

Anche se non siamo al termine della giornata il gold e tutti i MP, oggi, hanno dato prova di forza come non si vedeva da agosto. Per me la seconda gamba è partita il 2 gennaio 2014 in ritardo rispetto a quanto indicato da Jim Sinclair ma poco importa viste le manipolazioni presenti sui mercati. Stasera per festeggiare mi guardo il film “Il bosco a fame” 🙂

Di questa giornata in cui per l’oro si comincia ad intravedere uno spiraglio di luce, vorrei far notare una cosa: la correlazione negativa oro-$ non esiste. Oggi il dollaro e’ salito ed anche l’oro, ed e’ proprio in questi casi che succedono cose interessanti. Come ad Aprile, quando l’oro e’ crollato mentre il $ scendeva. D’altronde se quella correlazione fosse costante, il prezzo dell’oro in € sarebbe pressoche’ fermo (perche’ e’ vero che il $ si confronta con un “paniere di valute”, ma e’ vero anche che e’ soprattutto con l’€ che si scontra).

Ciao Alfredo,

la correlazione oro – dollaro esiste ed e’ reale, non e’ solo descritta nei “manuali” di analisi tecnica.

E’ pero’ evidente, come difatti affermi, che non e’ cosi’ ben visibile; vi sono periodi in cui detta correlazione evidenzi sfasamenti temporali (purtroppo dovuti anche alle manipolazioni a cui sono sottoposti i mercati dell’oro e del dollaro).

Vi sono altre ragioni per cui detta correlazione risalta in modalita’ immediata. Gli operatori del mercato non “ragionano” con i manuali di analisi tecnica (e fanno bene).

Il consiglio che io do, e’ quello di non seguire pedissequamente, quanto scritto in questi manuali (anzi, il sottoscritto, non segue nessun mercato tramite l’analisi tecnica intermarket…).

L’analisi tecnica e’ un “modello” di interpretazione del mercato, che oltretutto, come dicevo, non prende in considerazione le alterazioni provocate negli stessi dalle politiche delle Banche Centrali (per fare un esempio).

Ciao

Riccardo Gaiolini

Analyst & Research

https://www.deshgold.com

Buongiorno Rick

La mia voleva essere proprio un’esortazione a non seguire quelli che definirei quasi “luoghi comuni”. E’ chiaro che se tutto si svolgesse come descritto nei manuali tecnici (non ne ho mai letto uno) il mercato si autodistruggerebbe, tanto sarebbe prevedibile.

Credo invece che anche le manipolazioni, dell’esistenza delle quali sono convinto (“purtroppo” per alcuni “per fortuna” per altri), siano da mettere nel conto, quantomeno per non andare ingenuamente incontro a delusioni.

Previsioni, dati macro, minacce di guerre, inflazione; notizie di cui si servono i manovratori. Di conseguenza credo che l’unica cosa davvero utile sarebbe riuscire a ragionare con il loro cervello per capire dove vogliano andare a parare. Oppure seguire la realta’ dei prezzi.

Saluti

Alfredo

Oggi, nelle prime ore di contrattazione, c’è stata una discesa in correlazione diretta $-gold. E’ interessante osservare che comunque il gold sembra avere più forza. Vedremo cosa accadrà. Il momento è di quelli di svolta. O il minimo c’è stato e si riparte, ed è quello che io credo, o si scivolerà ancora più giù.

Se non e’ zuppa e’ pan bagnato…….

Nel ciclo di rialzo delle materie prime il primo a iniziare la salita è l’oro seguito dalle altre commodity. Il ciclo termina con gli agricoli. Poichè il ciclo non è terminato ma siamo ancora nella fase che deve valorizzare le materie prime il gold sembra essere in buona condizione per ripartire. Qualche mese fa era lo zucchero a dare un segnale di forza. Oggi invece è il caffè ed il gold. Vedremo. La zuppa non contiene caffè ed il pan bagnato nemmeno. Quindi direi che può aspettare.

Serve sapere cosi’ tante belle cose se poi si rimane comunque in balia degli eventi, senza essere in grado di prendere una decisione? Se davvero il bagaglio di conoscenze accrescesse la nostra capacita’ di interpretazione dei mercati, dovremmo pur essere in grado di prendere una posizione decisa. O quantomeno dovremmo ogni tanto rischiare anche qualche figuraccia. Come ho scritto piu’ sopra, non ho mai letto un manuale tecnico, eppure mi sento di poter affermare che l’oro, se scendera’ di nuovo, non potra’ comunque andare sotto i 27 € al gr., e che il prossimo movimento consistente sara’ al rialzo.

Mi sembra che ci sia stato un minimo recente a circa 27.6 € al grammo, quindi eravamo vicini alla tua percezione. Sono abituato a seguirlo in dollari perchè è la valuta con cui si acquista e da cui dipendiamo anche nelle sue fluttuazioni. Anche io non ho mai letto un libro di trading, seguo solo le informazioni giornaliere su internet e come ogni persona faccio le mie riflessioni.

Hai ragione, le conoscenze non servono molto per stabilire nel breve cosa accadrà ma dovrebbero farlo nel medio- lungo periodo. Quando tu affermi che per te 27 € gr. è un punto di svolta significa che alla fine hai una tua percezione che è simile alla mia. Io sono focalizzato sui costi di estrazione e tu su di un valore in euro. Il fatto che mi piace informarmi è solo illusione d’imparare qualcosa.

Ciao

Altro colpo gobbo in correlazione diretta negativa alle 16.15 ma il gold ha reagito con una certa decisione. Platino e argento avevano iniziato la giornata in perdita e quando il gold ha superato i 1245$ oz, ed è arrivata la vendita a valanga in pochi minuti, avevano recuperato e guadagnato. Stesso gioco stesso scopo…. ma è sempre più difficile ottenere il risultato per le banche centrali.