Nella seconda parte di questo studio ho preso in considerazione la dinamica dei costi dei estrazione del metallo giallo, la produzione globale di oro degli ultimi 5 anni e la domanda di oro da parte delle Banche Centrali.

In quest’ultima parte analizzero’ il ruolo dei fondi ETF, il mercato a termine “futures” (oro di carta) e i paesi e le maggiori compagnie estrattrici di oro, nonche’ alcune mie brevi considerazioni finali.

I FONDI ETF

I principali artefici della domanda di oro sono sicuramente i fondi ETF. La maggior parte di questi fondi speculativi non possiedono oro fisico, ma traggono vantaggio da operazioni finanziarie “in leva” nei mercati a termine (che analizzo sotto).

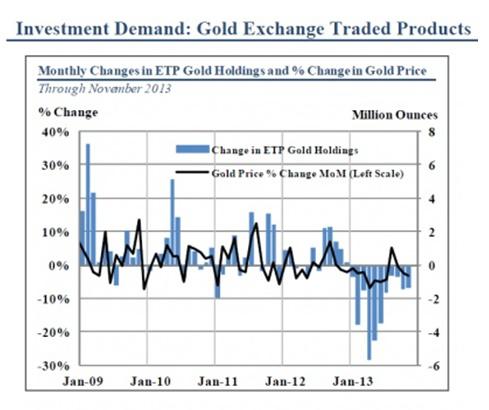

I fondi ETF sono anche i principali artefici dell’offerta di oro: come puoi notare dal grafico sotto, dal 2009 al 2012 i fondi ETF sono stati acquirenti netti di metallo giallo; nel 2013, invece, gli ETF hanno venduto oro fisico per una quantita’ pari a 880,80 tonnellate (per la prima volta da tre anni a questa parte).

Nel 2013, l’alienazione di oro fisico degli ETF “Gold-Phisically-Backe” (ovvero fondi supportati da metallo giallo custodito in appositi caveaux) e le vendite di “oro di carta” in leva finanziaria da parte di ETF prettamente speculativi, hanno causato un calo drastico del prezzo dell’oro (in rialzo da dodici anni consecutivi).

Nel 2013, l’alienazione di oro fisico degli ETF “Gold-Phisically-Backe” (ovvero fondi supportati da metallo giallo custodito in appositi caveaux) e le vendite di “oro di carta” in leva finanziaria da parte di ETF prettamente speculativi, hanno causato un calo drastico del prezzo dell’oro (in rialzo da dodici anni consecutivi).

IL MERCATO DELL’ORO DI CARTA

La stragrande maggioranza delle transazioni di compravendita di oro, avviene all’interno dei circuiti e delle piattaforme informatico-finanziarie dei cosiddetti “mercati a termine – futures”.

In questi mercati, speculatori e “hedgers” (ovvero grandi acquirenti e venditori di oro fisico che intendono assicurarsi contro eventuali rialzi o ribassi futuri nelle quotazioni del metallo giallo) “aprono” appositi contratti di compravendita “a termine”, per consegna futura…che in realta’ non avverra’ quasi mai, in quanto essi stessi “chiudono” il contratto prima della consegna fisica.

E’ questo mercato che determina il prezzo dell’oro. Ovvero: il trend effettivo del gioco della domanda e dell’offerta, determina il trend primario dell’oro; ma il prezzo effettivo, caratterizzato da forti oscillazioni al rialzo o al ribasso nell’arco di pochi minuti (o secondi) di contrattazione, e’ determinato dal mercato a termine “futures”.

Il mercato dell'”Oro di carta” (come e’ denominato in gergo dagli operatori, ovvero “paper gold”) e’ talmente vasto che in un solo giorno sono contrattate tante once…quante se ne estraggono in un anno dalle miniere di tutto il mondo!!

PRINCIPALI COMPAGNIE ESTRATTRICI DI ORO

Queste sono le 10 principali compagnie estrattrici di oro a livello globale. Da sole, producono il 28% dell’offerta di metallo giallo, a livello annuale. La Cina, da sola, ne produce il 15%.

Produzione (anno Fiscale 2013) % Totale mondiale (2013)

Barrick 203,2 6,8%

Newmont 143,6 4,8%

AngloGold Ashanti 116,4 3,9%

Goldcorp 75,6 2,5%

Kinross Gold 74,6 2,5%

Newcrest Mining 59,8 2,0%

Gold Fields 57,3 1,9%

Polyus Gold 47,6 1,6%

Yamana Gold 32,4 1,1%

Eldorado Gold 20,5 0,7%

830,8 tonnellate 28,0%

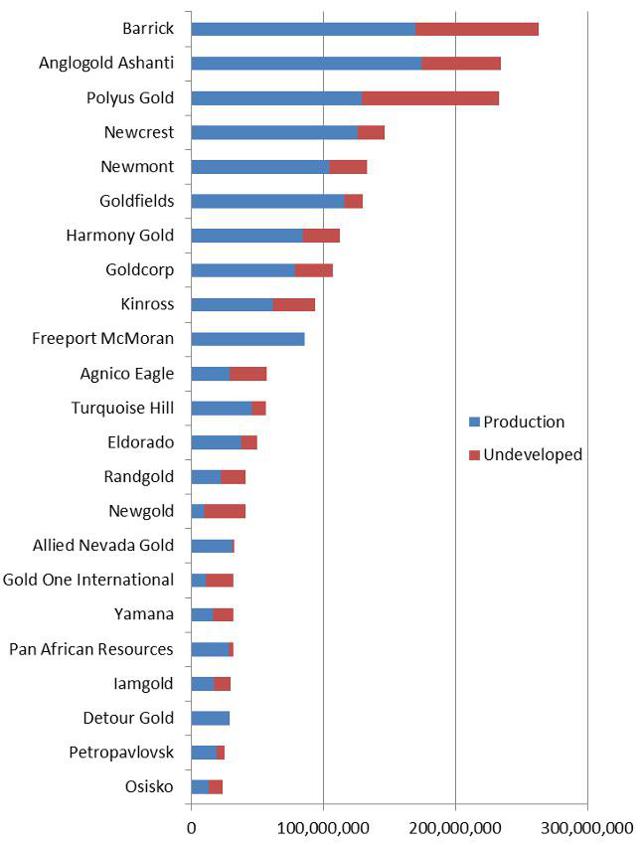

In questo grafico, le compagnie minerarie aventi depositi produttivi minerari, di almeno 30 milioni di once d’oro.

Questa tabella, ti mostra la produzione di oro, per singolo paese e le nazioni con le piu’ importanti riserve auree (a livello di Banche Centrali).

|

PAESE |

PRODUZIONE ANNO 2013 (Tonn) |

|

|

CINA |

437,3 |

|

| AUSTRALIA |

259,4 |

|

|

RUSSIA |

237,8 |

|

|

USA |

226,9 |

|

|

PERU’ |

182,2 |

|

|

SUDAFRICA |

168,8 |

|

|

CANADA |

128,3 |

|

|

MESSICO |

101,2 |

|

|

GHANA |

97,8 |

|

|

INDONESIA |

94,8 |

|

Oro Riserve (Tonnellate)

Stati Uniti 8.133,5

Germania 3.387,1

Italia 2.451,8

Francia 2.435,4

Cina 1.054,1

Svizzera 1.040,1

Russia 1.035,2

Giappone 765,2

Paesi Bassi 612,5

India 557,7

Totale Globale 31.890,70

CONCLUSIONI

L’insegnamento che, a livello personale, ho tratto dalla mole di dati che ho reperito in questo mio studio, e’ il seguente: sono presenti diversi fattori che, sul medio-lungo termine, metteranno sotto pressione l’offerta mondiale di oro, causandone, inevitabilmente, un rialzo nelle quotazioni.

I fattori sono i seguenti:

- La progressiva diminuzione delle riserve d’oro ANCORA ESTRAIBILE e rimanente, all’interno delle viscere del nostro pianeta;

- Gli alti costi d’estrazione per oncia d’oro estratta (all-in cash costs);

- L’assoluta assenza di nuovi giacimenti scoperti in grado di soddisfare la domanda di lungo periodo;

- Sono presenti anche alcuni fattori, non attinenti all’offerta, ma in grado di condizionare le quotazioni dell’oro;

- La continua e incessante richiesta di acquisti d’oro da parte della Cina;

- Tensioni geopolitiche globali tuttora esistenti e potenziali (Ucraina – Russia; Giappone-Cina; Giappone/Corea del Sud – Corea del Nord; Stati Uniti/Israele – Iran; Stati Uniti/Israele/Turchia – Siria).

A livello globale, sono in corso indagini sulle manipolazioni dell’oro; desta sospetti, inoltre, il rimpatrio dell’oro tedesco dagli USA (previsto entro il 2020 – forse perche’ la FED…non possiede piu’ l’oro che invece dichiara di avere a titolo di riserva?).

Ritengo che l’intero settore minerario non possa sostenere per lunghi periodi costi che si aggirano sui $1.100,00 – $1.400,00 per oncia. Non e’ sostenibile in termini di profitti (mancati); e non e’ sostenibile, per le compagnie, finanziarsi in assenza di flussi di cassa (cash flow) consistenti.

Se le quotazioni non dovessero rialzarsi sopra il livello di cui sopra, assisteremmo ad una forte contrazione dell’offerta, a causa dei “forzati e necessari” ritmi di diminuzione dell’estrazione globale di oro, da parte del settore minerario.

6 risposte

Di recente ho letto un articolo, ma non ricordo dove, forse su Rischio Calcolato, che affermava che il FMI aveva quantità di oro superiori a quelle della Russia. Ed allora mi sono chiesto, questo oro a chi appartiene? …. alle banche all’interno del FMI suppongo.

Riguardo ai dati riportati sulle riserve d’oro dei singoli Stati non possiamo esserne certi. La Germania non ha più rivendicato il rimpatrio del suo oro, neppure sulla consegna esigua avuta nel 2013(mi sembra solo dalla Francia). Per questa ragione credo che l’oro dichiarato dagli Stati occidentali sia pura illusione e potenziale dinamite per lo scoppio al rialzo del gold. Secondo me l’occidente non ha nei suoi caveau le quantità di oro dichiarate. La filosofia del possesso di oro da parte delle banche centrali è infatti ipocrita. Quando le cose vanno bene ne riducono le scorte senza una logica di lungo termine. E quando le cose vanno male cercano di immagazzinarne. Ma purtroppo peccano di presunzione e come sta accadendo dal 2013 ad un potenziale calo delle quotazioni stiamo assistendo ad una domanda che supera le quantità estratte annualmente. A me questo convince del fatto che le banche centrali operano sempre sul breve termine e peccano di presunzione sul lungo termine.

Perchè la Germania non rivendica la paternità del suo oro? … evidentemente ci sono cose che non sappiamo ma che guidano gli eventi di questo mercato. Forse conoscono la situazione e prima di mandare a gambe all’aria tutto il mercato gli è stato promesso qualcosa d’altro in cambio? … secondo me è questa la ragione… ma la verità non la sapremo mai.

Riguardo alla situazione delle quotazioni del gold, in questo momento, credo che siamo nel suo momento più delicato. Se rompe al rialzo avremo la nuova gamba rialzista ma se le banche centrali facessero cartello potremo andare ancora al ribasso. Un ribasso voluto a tutti i costi per garantire il massimo profitto a coloro che vi entreranno long subito dopo. Tuttavia, come ho detto più volte, confido sulla tenuta dell’average marginal cash cost. Credo che se il peggio debba accadere lo vedremo entro questa estate, altrimenti già da fine aprile saranno fuochi d’artificio per il gold.

Ah … ah… ora mi lancio in una parabola: “Piuttosto che vedere te cielo puro, terso di nuvole pigre, preferirei restare chiuso dentro una botte, ad attendere che il vento le porti via. Perchè io sono violento e piuttosto che vedere offuscata la tua luce le pungerei col fulmine affinche tu possa continuare ad indicarci la verità nella tua grandezza”

Questa è la volontà degli speculatori: “Portare il gold a 1000 oz entro la prossima estate, per mettere il panico agli investitori che hanno il fisico nelle loro mani, ma come ha detto Sinclair in un articolo di qualche anno fa, si deve essere consapevoli che costoro sono dei delinquenti e ciò che vogliono è solo il gold nelle mani deboli. Ed allora non diamo niente di ciò che possediamo a questi detrattori!

Ciao Luigi,

credo anch’io che i dati relativi alle riserve di oro dei singoli Stati, pur essendo quelle dichiarate ufficialmente, si discostino molto dalla realtà.

Ad es. quanto alle quasi 2500 tonnellate di proprietà dello stato italiano (rectius: Banca d’Italia), in realtà stoccate ce ne dovrebbero essere meno della metà, stando alle informazioni divulgate da alcuni senatori 5S che avrebbero ispezionato i caveaux di palazzo Koch.

Sulle1054 tonnellate della Cina poi…stendiamo un velo pietoso…(Secondo me quel numero deve essere moltiplicato per cinque, se vogliamo rendere la cosa credibile)

Ciao Donato, si l’altra metà del gold italiano dovrebbe essere a Fort Knox ma non ci è dato saperlo. E’ custodito al sicuro dallo Stato più “carta di credito al mondo”. La Cina fa bene a non dichiarare il vero valore immagazzinato; in ragione diametralmente opposta a quella degli Stati occidentali susciterebbe allarmismo, rendendo più difficile il suo continuo accumulo. Invece per l’occidente sarebbe come scoperchiare il vaso di Pandora agli occhi di chi un pò di buon senso lo ha ancora nella testa. E’ chiaro che siamo di fronte ad un passaggio di ricchezza da Occidente ad Oriente.

Se pensiamo che gli Stati occidentali sono da anni a rischio lavoro, senza eccellenza culturale (lo studio sono almeno 20 anni che è condiderato un’inutile sacrificio), con debito pubblico fuori controllo e senza l’oro a garanzia della propria moneta. L’industria e la tecnologia del mondo sono in oriente, l’oro anche… a noi resta solo la presunzione di considerarci malgrado questo la culla della civiltà industriale perchè, sembrava funzionare, abbiamo puntato sul business finanziario (vedi Inghilterra e USA che hanno causato il tracollo economico del 2008) trascurando l’aspetto più importante che regge l’economia…. il lavoro appunto.

L’oro e argento andrebbero visti nell’ottica di riserva di valore e non come investimento in senso stretto. Se uno concepisce il gold e il silver, così, non deve temere enventuali ribassi, volatilità, o lunghi periodi di stagnazione delle quotazioni.

Sarebbe interessante sapere quanto oro sia da investimento, sia oro da gioelleria, viene venduto annualmente dalle persone normali ai compra oro e banchi metalli nel mondo. Tanto per capire che percentuale c’è in giro nel mondo di oro riciclato fra quello venduto in lingotti e coniato dalle zecche dei vari paesi.

Secondo me nei caveaux italiani, a parte la metà delle riserve mancanti come dicono i senatori 5S,non c’è neppure l’altra metà, poichè se la saranno trafugata proprio coloro che hanno fatto l’ultima ispezione, cioè loro.

Amico cambia s………