[panel]

L’oro ha aperto la settimana a $1.772,10 e ha chiuso venerdi a $1.781,10.

Questa settimana il metallo giallo ha rotto al rialzo l’importante resistenza posta a $1.791,00 raggiungendo un picco a $1.795,90. [/panel]

Sarà cruciale, per le prossime settimane, ritornare di nuovo su questi livelli per stabilire un nuovo tratto rialzista. La violazione di questa resistenza dovrebbe far volare l’oro verso i $2.060,00. Con la settimana entrante, l’oro potrebbe sfondare i $1,800,00 in concomitanza con il rientro sul mercato degli operatori cinesi (questa settimana l’attività da parte degli operatori della Cina e’ stata ridotta a causa di festivita’ nazionali)

L’oro ha toccato per la seconda settimana di seguito i $1.790,00. Si segnala attività speculativa ribassista, proprio a questo livello di resistenza. Il trend di fondo rimane rialzista, con un obiettivo a $2.000 entro la fine di questo anno o entro il primo trimestre 2013.

Anche l‘argento (chiusura di venerdi’ a $34,57) continua il suo consolidamento intorno all’importante area posta a $35,00. In settimana ha rotto al rialzo, arrivando a quotare $35,10. Il “Breakout point” per l’argento è posto a $37,50. Il prezzo obiettivo (target price) stante l’attuale trend rialzista, è posto a $49,80 entro fine anno o come per l’oro entro il primo trimestre 2013.

Il prezzo dell’argento ha raggiunto la fase definita “golden cross”. A livello tecnico, trattasi di una fase rialzista estremamente indicativa. Un asset raggiunge la “golden cross” quando perviene a un media di 50 movimenti rialzisti superiore alla media dei 200 movimenti rialzisti precedenti.

Di norma questa condizione prelude a un importante stadio rialzista; quando una materia prima raggiunge la “golden cross” il prezzo è destinato ad aumentare. Il prezzo dell’argento è salito del 25% nell’ultimo trimestre.

Indicatori tecnici di velocità od oscillatori, come il MACD (Moving Average Convergence/Divergence), lo RSI (Relative Strenght Index) e lo STO (Stochastic Oscillator) denotano che l’argento è in una leggera fase di ipercomperato nel breve termine.

Ciò non anticipa necessariamente alcuna inversione di tendenza; in passato abbiamo visto fasi di ipercomperato combaciare con fasi rialziste, come nel 2011 quando il prezzo dell’argento spiccò dai $27 dollari l’oncia ai $50 dollari l’oncia in soli tre mesi (dal 27 gennaio 2011 al 28 aprile 2011).

Al Multi Commodities Exchange di Mumbai in India (la più importante piattaforma indiana per i mercati futures sulle materie prime), il volume dei contratti futures sull’argento e’ aumentato del 30% a settembre rispetto a quelli registrati in luglio; invece in Cina, al Shangai Futures Exchange il volume dei contratti futures è aumentato del 29% rispetto a quello di giugno.

L’argento oltre a essere il secondo dei metalli preziosi monetari (dopo l’oro), trova largo impiego in vari settori industriali, come in quello della fotografia, nelle applicazioni per smart phones e nel settore dei semiconduttori.

In Sudafrica, il terzo paese produttore ed estrattore di oro al mondo, continua ad approfondirsi la crisi sociale cominciata con una serie di scioperi da parte degli operai delle miniere di platino e oro. Gli scioperi si stanno espandendo a macchia d’olio in altri settori come quello dei trasportatori. 20.000 camionisti sono in sciopero per richiedere salari più elevati.

Si segnalano gravi carenze di materie prime in tutto il paese; le stazioni di carburante sono a secco e gli ospedali non ricevono più materiale farmaceutico. La produzione ed estrazione di oro è crollata del 39% e se gli scioperi si protrarranno si potrebbe arrivare a un collasso di metà della produzione di metallo giallo.

La Banca Centrale dell’Inghilterra ha lasciato il tasso di sconto invariato ma ha mantenuto il piano di acquisti di assets finanziari (allentamento monetario) già previsto per 375 miliardi di Sterline. Gli operatori ritengono, comunque, che la BOE implementerà questo importo a novembre di almeno altri 50 miliardi. Anche la BCE ha lasciato invariato il tasso di sconto.

La Banca Centrale dell’Australia (RBA – Reserve Bank of Australia) ha tagliato il tasso di sconto di 25 punti base, portandolo al 3,25%. All’annuncio, il dollaro australiano ha perso terreno nei confronti delle altre maggiori valute ma in modo speciale contro il metallo giallo, che è arrivato a quotare 1.727 dollari australiani per oncia.

[divider]

Come collassa una Valuta: Rial Iraniano

Lunedi’ il Rial Iraniano è entrato in una fase che potremmo definire di collasso quasi definitivo. Il primo giorno di ottobre ha perso il 17% del suo valore contro il dollaro americano. L’inflazione è a un tasso del 25% annuo. In una settimana ha perso un quarto del suo valore contro il dollaro, un calo drammatico.

Teheran, per fronteggiare la crisi (dovuta in gran parte all’embargo internazionale contro il suo programma atomico) ha creato un centro per lo scambio di valute estere.

Il Paese, a detta di molti osservatori, non ha la capacità di rifornirsi di valute estere. La popolazione è in ginocchio e ricorre sempre più spesso al mercato nero di valute per fronteggiare la diminuzione vorticosa del suo potere d’acquisto. In settimana vi sono stati gravi scontri tra manifestanti e forze di polizia; sono segnalati vari arresti e la polizia si e’ dotata di una struttura per contrastare i rivenditori illegali di valuta.

Le sanzioni hanno per la prima volta duramente colpito l’Iran, e la crisi emerge in ogni aspetto della vita quotidiana locale. A dispetto degli sprezzanti commenti del presidente Ahmadinejad e di altri politici locali, per il governo è necessario invertire la rotta e cercare in ogni modo di alleggerire la pressione delle sanzioni.

Per questa ragione è stata informalmente offerta al “5+1” (Cina, Francia, Gran Bretagna, Russia, Usa e Germania) una controproposta al pacchetto negoziale avanzato dall’Ue negli ultimi due incontri (congelamento dell’arricchimento al 20%, consegna dell’uranio già arricchito a quel valore a una controparte esterna terza, smantellamento della centrale di Fordo). L’Iran sarebbe infatti disposto a impegnarsi a congelare la capacità di arricchimento in cambio di una “sostanziosa” riduzione delle sanzioni.

[divider]

La crisi dell’Eurozona, i dati economici degli Usa e la forza dello Yuan

In Agosto, il tasso di disoccupazione nell’Eurozona, è balzato all’11,4%. Il dato è comprensivo dei 17 paesi che adottano l’Euro. E’ il più alto tasso mai registrato dal 1995 a oggi. Vi sono differenze geografiche nel tasso di disoccupazione; mentre in Germania si attesta al 5,5% in Spagna è al 25,1%.

E’ un chiaro segnale che la crisi economica in Europa è ben lontana dall’essere risolta e sorgono seri dubbi in relazione alle politiche di acquisto di bond da parte della BCE. Se quest’espansione non sarà correlata a un aumento della produttività e a un innalzamento dei redditi a livello generale, preluderà a una fase di “stagflazione” (inflazione più stagnazione economica).

La produzione industriale e’ in contrazione per il quattordicesimo mese di fila e il numero ufficiale di disoccupati e’ salito di 34.000 unità rispetto al mese precedente, arrivando a un totale di 18 milioni e duecentomila senza lavoro.

Il prossimo 8 ottobre, sarà inaugurato il fondo europeo Salva-Stati ESM (European Stability Mechanism) ed entro il 22 dello stesso mese sarà capitalizzato con il versamento di 32 miliardi di Euro da parte dei 17 Stati azionisti.

La Spagna e’ alle prese con il rialzo dei titoli di Stato e potrebbe richiedere, entro fine mese, una richiesta formale di aiuti all’ESM. Il fondo dovra’ divenire operativo prima possibile. La fase di transizione sarà gestita dal precedente fondo EFSF (il quale erogherà i primi prestiti per la ricapitalizzazione delle banche spagnole).

Il Governo di Mariano Rajoy non ha alcuna intenzione di ricorrere allo scudo anti-spread, ma il rialzo dei rendimenti dei titoli di Stato prelude alla chiusura all’accesso ai mercati. Entro fine mese il Tesoro spagnolo dovrà rimborsare 20.3 miliardi di Euro in Bonos in scadenza. Oltretutto, il Governo di Madrid deve gestire anche la bancarotta delle Regioni. Queste hanno chiesto 15 miliardi di Euro al Governo Centrale.

Nel 2013 il ministero delle Finanze spagnolo dovrà raccogliere 207,20 miliardi di Euro, emettendone per il 41% con Letras (titoli a breve) e il 59% con Bonos (titoli a medio-lungo termine). In vista del maxi rimborso di fine ottobre e in proiezione con la raccolta fondi del prossimo anno, i mercati non saranno teneri con il Governo di Madrid.

Per evitare un “effetto contagio” verso i titoli italiani, sarà indispensabile che Mariano Rajoy chieda l’intervento del Fondo ESM, il quale acquisterà titoli di stato in sede d’asta mentre la BCE si concentrerà sul mercato secondario acquistando Letras e Bonos.

Non è del tutto chiaro quali saranno le condizionalità “ex-post” che il Fondo ESM e la BCE chiederanno al Governo spagnolo e se questo intenderà (o sarà in grado) di varare le riforme richieste ed eventuali ulteriori cessioni di sovranità in campo fiscale.

Il Governo di Cipro ha formalmente richiesto all’Unione Europea un salvataggio di 11 miliardi di Euro al fine di evitare il default dello Stato. Il primo ministro greco, Antonis Samaras, ha chiesto una nuova tranche di aiuti a nome del Governo per evitare la bancarotta in Novembre.

Negli USA ad Agosto gli ordini inerenti beni durevoli hanno registrato un calo del 13%; l’indice PMI di Chicago (indice manifatturiero di una delle zone più significative degli USA) è entrato in contrazione. A settembre è calato da 53 a 49,7 punti del precedente dato di Agosto. Si tratta del livello più basso da tre anni. Quando l’indice cala sotto i 60 punti indica uno stato di recessione dell’economia.

Tutti i dati dell’economia statunitense indicano che la nazione è sull’orlo di una grave recessione; nonostante ciò l’indice azionario Dow Jones è saldamente sopra i 13.000 punti. E’ un chiaro indicatore che le manovre monetarie ultra espansive della Fed non aiutano la ripresa dell’economia, ne’ l’aumento dell’occupazione e della produttività in generale. I flussi monetari prodotti dai Quantitative Easing finiscono per incanalarsi nel settore finanziario, creando un ulteriore scollamento tra economia reale e finanziaria.

Il Dipartimento del Lavoro ha diffuso il dato relativo alla disoccupazione registrata in Settembre: il dato è di 7,8%, in leggera decrescita rispetto al mese precedente. Il dato sul tasso di disoccupazione è piuttosto controverso: in effetti, occulta il fatto che numerosi lavoratori cosiddetti “scoraggiati” non sono iscritti nelle liste di collocamento, e quindi non ne tiene conto nel conteggio; inoltre la maggior parte dei posti di lavoro creati sono di tipo “part-time”.

Molti osservatori del mondo del lavoro statunitense ritengono che gli USA si stiano dirigendo verso una società definita di lavoratori “part-time” (part-time workers society).

In una recente analisi di Alan Weatley, corrispondente per l’economia globale di Reuters, sono analizzate le politiche che la Cina starebbe studiando per “rovesciare” lo status di valuta di riserva mondiale del dollaro americano. Nell’analsi, Weatley afferma che il Governo Cinese, sul lungo periodo, non intenderebbe più sottostare all’esorbitante privilegio di cui godono gli statunitensi, grazie al riconosciemento di valuta di riserva del biglietto verde.

Il Governo Cinese sta promuovendo la propria valuta, lo Yuan, per erigerla a un ruolo primario nelle transazioni commerciali ed economiche. Per fare questo, starebbero studiando la possibilita’ di riformare l’attuale sistema monetario includendo lo Yuan nelle valute chiave di riserva insieme al dollaro americano, l’Euro, lo Yen giapponese e la Rupia indiana. Un altro fine di queste riforme sarebbe quello di bilanciare la moneta cinese per alleviare i costi di transazioni di import ed export.

Puoi leggere l’intero report cliccando su questo link.

[divider]

Michael Pento: La Fed ha varato il QE4 (in via ufficiosa)

Il Presidente della Fed di Chicago, Charles Evans, lunedì ha rilasciato alcune dichiarazioni in merito alle mosse di politica monetaria varate a metà settembre dalla Banca Centrale Statunitense e alle sue implementazioni. A proposito di queste importanti affermazioni, riportiamo un’intervista a Michael Pento, Presidente di Pento Portfolio Securities.

“Mi pare che i media mainstream non abbiano ben soppesato le parole di Charles Evans della Fed di Chicago, e non ne abbiano compreso appieno il significato. Il Presidente Evans è il braccio destro di Ben Bernanke. E’ anche l’architetto del Quantitative Easing 3.

Con questo allentamento monetario varato a metà settembre la FED si impegnerà ad acquistare 40 miliardi di dollari al mese senza porsi limiti temporali, acquistando titoli obbligazionari garantiti da ipoteche immobiliari.

Ma Evans, nella conferenza di lunedi’, ha detto qualcosa di estremamente importante.

Ha dichiarato che la Fed, in aggiunta al Quantitative Easing 3, dovrebbe continuare a comperare almeno 45 miliardi di dollari di Titoli del Tesoro a lungo termine, anche dopo la fine dell’Operazione Twist (il Quantitative Easing 2 che terminerà a gennaio 2013).

Evans, l’anno prossimo, sarà un membro votante del direttivo della FED (il FOMC).

Questa implementazione al QE3 partirà dal mese di gennaio 2013 e dovrà durare un anno. Pertanto, la FED si impegnerà ad acquistare, per tutto il 2012, 540 miliardi di dollari a integrazione dei 40 miliardi di dollari mensili di acquisti di titoli obbligazionari derivanti da operazioni di cartolarizzazione (ossia, come sopra, il QE3 di settembre),

Questi ulteriori acquisti non potranno essere sterilizzati al fine di non creare premesse inflattive (per sterilizzazione si intendono operazioni di mercato aperto messe in atto dalle Banche Centrali, di contestuale assorbimento della moneta in eccesso emessa precedentemente – per esempio tramite vendite sul mercato di titoli obbligazionari in bilancio).

Questa è una nuova notizia epocale!

Con l’allentamento monetario denominato Operazione Twist la FED sterilizzava gli acquisti di Titoli di Stato a lungo Termine (da 6 a 30 anni) vendendo contestualmente sul mercato i Titoli a breve Termine (da 3 anni). Ora, Evans ci sta dicendo che in aggiunta agli acquisti pari a 40 miliardi mensili di cartolarizzazioni obbligazionarie (con estensione temporale illimitata), la Fed dovrà acquistare anche 45 miliardi di titoli del tesoro al mese.

Evans non ha potuto dire che questi nuovi acquisti saranno sterilizzati come nella precedente Operazione Twist. E non poteva dirlo perche’ la Fed non è in grado di sterilizzarli. Questa nuova operazione durerà un anno per un ammontare di acquisti pari a 540 miliardi di dollari in titoli di stato.

E perchè Evans non ha potuto dire che i nuovi acquisti sui titoli del tesoro dovranno essere sterilizzati?

Perchè la Fed ha quasi esaurito i titoli di stato a breve con cui avrebbe potuto sterilizzare gli acquisti sulla parte lunga dei titoli di stato, vendendoli sul mercato aperto. In bilancio li hanno quasi esauriti, li hanno terminati con la precedente Operazione Twist.”

Pertanto, in via ufficiosa, la Fed ha varato un QE4 da Gennaio 2013. Tenete presente che alle dichiarazioni di Evans non ha fatto seguito alcuna smentita da parte di Bernanke.

Questo nuovo round di QE4 sui titoli di stato, a integrazione del QE3 varato a settembre avrà conseguenze enormi, soprattutto per i prezzi di oro e argento che vedranno le loro quotazioni decollare verso nuove vette e nuovi records. Quindi tenete presente che a gennaio del prossimo anno vedremo un prolungamento dell’Operazione Twist, ma questa volta senza alcuna sterilizzazione monetaria.”

[divider]

Svalutazioni monetarie e Crisi sociali: 4 casi storici

“Un’inflazione è un avvenimento di massa nel più particolare e preciso significato della parola.

L’influenza disorientante che essa esercita sulla popolazione di tutto il paese non è affatto limitata al momento stesso dell’inflazione.

Si può dire che nella nostra civiltà moderna non accada nulla di portata paragonabile a quella dell’inflazione, tranne le guerre e le rivoluzioni. Gli sconvolgimenti che essa produce sono di natura cosi’ profonda che si preferisce tacerli e dimenticarli.”

Elias Canetti – Tratto dal saggio “Massa e Potere”

Riproduciamo (e arricchiamo con nostri contributi e commenti), un breve saggio dell’analista finanziario Dylan Grice di Societe’ Generale. Il saggio tratta la correlazione storica fra le svalutazioni monetarie e le crisi sociali. Ovvero il tentativo di comprendere a livello storico, i collegamenti, i nessi, i legami tra politiche di svilimento delle monete e successive crisi economico-sociali.

Storicamente l’offerta di denaro deve essere dosata in modo opportuno, in modo che aumenti in armonia con la crescita dell’economia e della produzione.

- non troppo, altrimenti il denaro perderebbe valore, credibilità (inflazione)

- ma neanche troppo poco, altrimenti l’economia reale ristagnerebbe e si contrarrebbe (deflazione).

Ci concentreremo sul primo fenomeno (inflazionistico), che come leggerete, in molti casi della storia è prodromico di successive crisi sociali.

Dylan Grice sostiene che “se le Autorità Politiche aumentassero in modo trasparente la tassazione, gli elettori capirebbero per quale motivo avrebbero meno capacità di spesa, meno potere d’acquisto. Ma se le stesse Autorità invece che raccogliere fondi con le imposte avessero la facoltà di stampare moneta, state certi che lo farebbero.”

L’espansione monetaria potrebbe non considerarsi un male in se’, se correlata a un’espansione della base produttiva e a un aumento dei redditi aggregati. Il grande male è lo svilimento monetario, ovvero l’espansione monetaria in assenza dei due requisiti di cui sopra. Essa è messa in atto per evitare l’introduzione di riforme economiche che gioverebbero alla collettività in generale: sono dei tamponi che si rivelano essere più disastrosi dei buchi che intendono tappare.

I fenomeni inflazionistici e iper-inflazionistici dono determinati dall’effetto combinato dell’espansione monetaria, del calo della produttività generale e dalla inadeguatezza delle riserve in oro.

L’economista John Maynard Keynes, nel 1921, sostenne:

“con un continuo processo di inflazione i governi possono confiscare in modo segreto e inosservati una parte importante della ricchezza dei loro cittadini.

Questo processo inflattivo impoverisce la maggior parte della società e arricchisce pochi speculatori e profittatori. Questo processo di svilimento della moneta rischia di degenerare e di creare una forbice sempre più ampia tra chi possiede ricchezze e chi non le possiede. La società rischia di diventare una casa d’azzardo, oppure una lotteria.

Lenin aveva ragione quando sosteneva che non vi e’ piu’ sicuro mezzo di ribaltamento della società, che corrompendo la valuta. Questo processo fa in modo che solo un uomo su un milione sia in grado di valutarne le cause. I più non lo comprendono e presto la frustrazione generale diviene attesa di un Capro Espiatorio“.

Dylan Grice, continua:

“la storia è piena di grandi crisi sociali sfociate in disordini di massa e rivoluzioni. Vi è sempre una coincidenza tra svalutazione della moneta e caos sociale.”

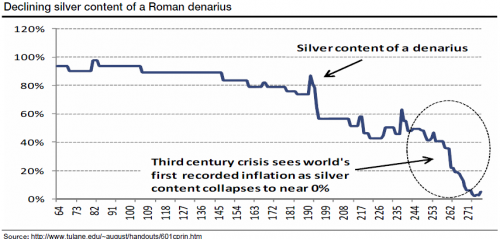

“L’inflazione romana del terzo secolo (al termine della dinastia dei Severi e dell’ascesa di Diocleziano) innesco’ la frustrazione generale delle masse; l’Imperatore e gli uomini politici esortarono i Romani a trovare nei Cristiani il Capro Espiatorio di turno. Diocleziano, con l’editto emesso nel 303 dopo Cristo, intendeva distruggere i luoghi di culto dei Cristiani, mettere al bando ogni cristiano all’interno delle Amministrazioni Pubbliche e distruggerne tutti i libri e scritti a carattere religioso.”

Se diamo un’occhiata al grafico qui sotto ci accorgiamo come la moneta romana, Denarius (in argento) sia stata progressivamente svilita del suo metallo prezioso parecchi decenni prima dell’avvento di Diocleziano. Ecco il primo caso di svilimento della moneta che preannuncia il caos sociale:

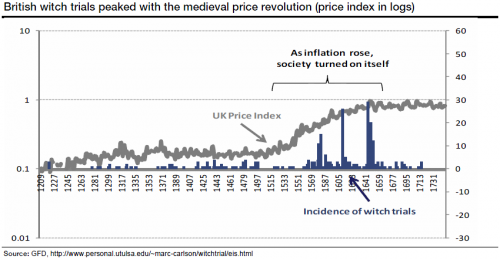

“Una dinamica simile, possiamo riscontrarla durante le ondate inflazionistiche nell’Europa Medioevale che sfociarono poi nel declino sociale ed economico di questo periodo storico. Anche in questo caso i Governanti cercarono di dare in pasto ai loro popoli vari Capri Espiatori; il caso più diffuso era la messa al rogo delle presunte streghe.

Il grafico seguente mostra l’indice dei prezzi del Regno Unito con l’incidenza dei processi per stregoneria.”

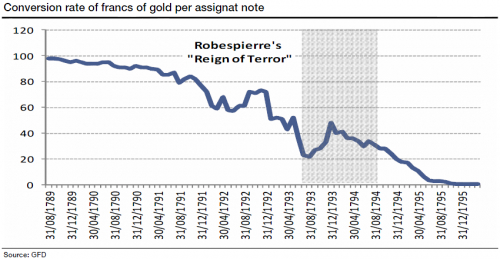

“In modo incredibile, le stesse dinamiche inflazionistiche sono al lavoro durante e dopo la Rivoluzione Francese del 1789. Maximilien de Robespierre e il suo Comitato di Salute Pubblica, inaugurano il cosiddetto periodo del Terrore.

Durante questo lasso di tempo saranno uccisi più di diciassettemila tra uomini e donne appartenenti alla nobiltà. La coincidenza tra questi eventi tragici e la svalutazione monetaria è a dir poco impressionante. La violenza politica, in questo caso, era diretta contro i nobili e i contro-rivoluzionari; costoro divennero Capri Espiatori a causa della galoppante inflazione dei prezzi alimentari.”

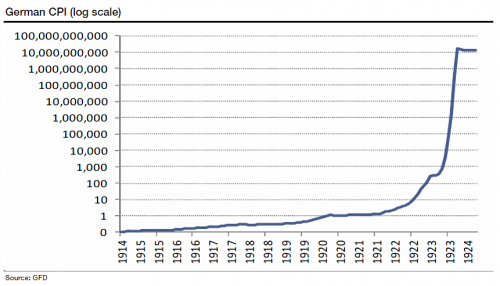

“Tuttavia il più tragico evento inflazionistico fu l’avvento dell’iperinflazione durante la Germania di Weimar.

Durante il periodo iperinflazionistico il “Papiermark” non valeva più nulla e gli stipendi erano pagati giorno per giorno per evitare che il loro valore fosse azzerato. Uomini politici tedeschi gridarono al complotto contro le manipolazioni sui cambi perpetrate da speculatori di origine sionista contro la valuta germanica. Anni più tardi, i nazisti sfruttarono il disorientamento collettivo che imperversò durante il periodo di Weimar e trovarono un Capro Espiatorio nel popolo ebraico.”

Nel grafico sotto, l’iperinflazione durante il primo periodo della Germania di Weimar:

In tutti e quatto i casi studiati gli eventi inflazionistici preannunciano forti tensioni sociali che degenerano nella ricerca di un falso Capro Espiatorio.

In realtà, l’errore è da trovarsi nella svalutazione monetaria non correlata ad alcun aumento delle dinamiche produttive economiche e al mancato realizzo di riforme sociali consistenti. In un primo momento le conseguenze dello svilimento della moneta sono invisibili. Ma a lungo termine, divengono distruttive.

“Anche nelle società odierne è in atto un fenomeno di degradazione della moneta. Questa tenderà a deviare nel sociale. Già ne vediamo i segni: il settore privato che incolpa il settore pubblico e viceversa; i giovani che covano risentimenti contro gli anziani considerati privilegiati, i non abbienti che incolpano i possidenti.”

“La Storia sembra ripetersi: svilimento delle monete e conseguente avvento di disordini economici e sociali….”

5 risposte

Complimenti analisi completa ed esaustiva come poche se ne trovano.

Grazie Riccardo per questo aggiornamento che ci proponi settimanalmente. Da parte mia (e credo di non essere il solo) è molto apprezzato!

Grazie a voi tutti ragazzi per la vostra attenzione! Noi continueremo a tenervi informati costantemente, impegnandoci a mantenerci sempre obiettivi nelle nostre analisi, ma con il fine che tutti possano accedere a informazioni da cui trarre beneficio culturale e magari anche economico!

e’ proprio vero la storia insegna , mentre i palancai guardano solo il beneficio immediato, pontificando una verita’ tascabile , rendendosi perlomeno a me odiosi, altri saggi e studiosi con passione, illuminano gli interessati sul vero andazzo dell’economia, buon lavoro Roy&co

Gran bel lavoro!

Peccato per la mancanza di quell’H all’inizio del post!!!