[panel]

L’oro ha aperto la settimana a $1.223,40 e chiuso a $1.280,30.

Al Comex di New York, i contratti “futures” per consegna aprile 2015 sono quotati a $1.280,60

[/panel]

In poco piu’ di due settimane di trading, l’oro ha sfondato al rialzo la resistenza chiave posta a $1.200,00 (provenendo da area $1.170,00), rompendo un altro livello chiave posto a $1.240,00 questa settimana (massimo da 12 settimane).

Nelle ultime due sessioni l’oro ha proseguito nel suo rally scardinando un’altra resistenza chiave (posta a $1.267,00) per poi catapultarsi a quota $1.280,00 nel finale di settimana (massimo da quattro mesi).

Il livello di supporto posto a $1.240,00 rimane fondamentale per le prossime sessioni di trading.

L’oro aveva sfondato al ribasso la resistenza posta a $1.200,00 nelle ultime due giornate di ottobre; toccava un minimo al 5 novembre ($1.137,00), poi consolidava le quotazioni all’interno del range compreso tra $1.160,00 e $1.190,00 durante l’undicesimo mese dello scorso anno; violava al rialzo la barriera dei $1.200,00 a dicembre, assestandosi anche oltre quota $1.220,00; non manteneva le posizioni guadagnate e terminava il 2014 poco sopra i 1.190,00.

Questa settimana l’evento decisivo, per il mercato dell’oro e’ stato rilevato giovedi’ 15, quando la Banca Nazionale Svizzera (BNS) ha smesso di “difendere” artificialmente il rapporto di cambio con l’Euro.

Dal 6 settembre 2011 la BNS ha puntato ad un indebolimento sostanziale del franco svizzero nei confronti dell’Euro al fine di sostenere un’economia della Confederazione Elvetica fondamentalmente “export-oriented”: la BNS decideva di non tollerare un cambio Euro/Franco Svizzero al di sotto del rapporto 1,20 franchi per 1 Euro: il cambio Euro/Franco Svizzero era “fissato” (in gergo tecnico: “peg”) entro quel rapporto (grafico sotto).

Ma giovedi la BNS ha deciso improvvisamente di non difendere il controllo di quel rapporto di cambio lasciando fluttuare “liberamente” il Franco Svizzero sul mercato, che e’ subito salito del 30% contro l’Euro.

Nessuna istituzione, dico nessuna, e’ e sara’ in grado di “fissare” (peg) rapporti di valore a tempo indeterminato, all’interno della sfera finanziaria ed economica: nessuna “costrizione” o “fissazione” artificiale di valore tra assets, e’ in grado di resistere per sempre alla pressione della realta’ (ovvero della legge del libero mercato, del libero esplicarsi della legge della domanda e dell’offerta).

Pertanto, anche il tentativo della BNS di “fissare” in modo artificiale il rapporto di cambio tra Franco Svizzero ed Euro e’ crollato.

Ma la decisione della BNS suona il campanello dall’allarme per il risparmiatore italiano.

Il significato dell’epilogo del rapporto di cambio fisso tra Franco Svizzero ed Euro, consiste nella perdita di fiducia della Banca Nazionale Svizzera nei riguardi della capacita’ della moneta europea di mantenere il potere d’acquisto e di superare la pluriennale crisi del debito dei paesi mediterranei.

Infatti, sorge immediatamente una domanda:

per quale ragione la BNS ha deciso di dichiarare la sua perdita di fiducia nella Moneta Unica Europea, rifiutandosi di acquistare ulteriori Euro sul mercato per mantenere stabile il rapporto di cambio con il Franco Svizzero?

La BNS non ha fatto altro che esternare la sua “crisi di fiducia” nella Moneta Unica; si calcola che la decisione della BNS implichera’ una perdita dello 0,7% del PIL della Svizzera quest’anno; ma evidentemente la BNS ha ritenuto piu’ opportuno abbandonare la politica di “fissazione” di tasso artificiale tra Franco Svizzero ed Euro, perche’ vede avvicinarsi scenari di “Euro break-up”, ovvero una rottura della Zona Euro.

E’ ormai piu’ che probabile che durante la riunione di giovedi’ prossimo la BCE vari un enorme programma di acquisto di titoli finanziari (espansione monetaria – quantitative easing), nel disperato tentativo di rianimare un’economia dell’Eurozona asfittica e tentare di arginare una crisi finanziaria provocata dall’uscita di qualche “Kriesenlander” (paesi in crisi), come i tedeschi definiscono la Spagna, la Grecia, l’Italia e il Portogallo.

Il primo candidato all'”uscita” dalla zona Euro e’ la Grecia; gli esiti delle elezioni di domenica 25 potrebbero dare il via alla fuoriuscita del paese ellenico dalla moneta unica.

A livello personale ritengo che la BCE sia gia’ pronta ad acquistare tutto il debito greco in mano al Meccanismo Europeo di Stabilita‘ (il 60% del debito greco e’ in possesso dell’ESM), al fine di evitare perdite sostanziali dei paesi aderenti all’ESM nel caso di ristrutturazione del debito greco, come ha prospettato il partito di Alexis Tsipras, Syriza.

Ricordo che l’ESM e’ un “fondo-salva-stati” intergovernativo, entrato in vigore a luglio 2012, avente quote sociali per un totale di 700 miliardi di Euro, costituito tramite partecipazioni fiscali dei contribuenti dei paesi membri partecipanti; il maggior contribuente e’ la Germania, in quanto maggiore azionista della BCE, poi vengono la Francia e l’Italia.

[divider]

CORSE AGLI SPORTELLI

Lo scenario piu’ probabile per le prossime due settimane, a mio avviso, sara’ caratterizzato dalla crisi politico-finanziaria della Grecia (a causa dell’esito delle elezioni nel paese ellenico) e da una diffusa instabilita’ su tutti i mercati finanziari.

La stabilita’ dell’Eurozona sara’ duramente messa a prova dalla crisi greca, nonostante la BCE sia in procinto di varare il “quantitative easing” per indebolire l’Euro, rilanciare l’export e tentare di arginare la frammentazione politico-sociale-economia dell’Eurozona.

Se ipotizziamo uno scenario di “uscita della Grecia dalla zona Euro – Grexit” assisteremo anche al collasso del sistema bancario greco (venerdi si sono verificate le prime preoccupanti “corse agli sportelli”).

Le turbolenze finanziarie della crisi ellenica avranno i seguenti effetti: rafforzamento del dollaro sull’Euro, rafforzamento delle quotazioni dei titoli di stato tedeschi (Bund) e statunitensi (Treasury Bond); rally dell’oro, soprattutto verso l’Euro ma anche verso il dollaro americano.

In questo scenario l’oro potrebbe testare un primo prezzo-obiettivo a quota $1.345,46, con possibilita’ concrete di sfondare anche la resistenza a $1.355,00 (grafico sotto).

[divider]

GUERRE VALUTARIE (CURRENCY WARS): L’INDIA TAGLIA IL TASSO DI SCONTO

Giovedi e’ stato il giorno delle decisioni shock e delle “mosse non programmate”.

In effetti, il Governatore della Reserve Bank of India (RBI), Raghuram Rajar, noto per essere un “falco” contro le tendenze inflazionistiche dell’economia, ha sopreso i “mercati” tagliando il tasso di sconto di 25 punti base, portandolo al 7,75%.

La decisione e’ stata presa per combattere le tendenze deflazionistiche e la stagnazione economica che affliggono l’economia reale indiana; la RBI ha lasciato intendere che siano probabili altri tagli del tasso di sconto nel biennio 2015-2016, sino a 50 punti base.

La realta’ e’ che si tratta dell’ennesimo episodio della guerra valutaria (currency war) attualmente in corso tra Banche Centrali nel disperato tentativo di svalutare le proprie monete per favorire l’export ed evitare il default da debito.

In una fase economica come quella attuale dove i prezzi delle materie prime crollano (petrolio Brent e WTI ancora sotto la soglia psicologica dei $50,00; rame ai minimi da 5 anni e mezzo; caffe’ ai minimi da tre mesi) e l’indebolimento della domanda globale hanno messo al tappeto le economie asiatiche che tradizionalmente dipendono dalle esportazioni.

[divider]

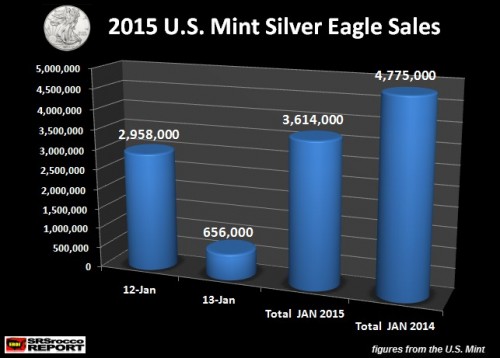

LA ZECCA STATUNITENSE RIPRENDE LA PRODUZIONE (E VENDITA) DELLE “SILVER EAGLE” E LE MONETE D’ARGENTO VANNO “SUBITO A RUBA”

Nelle nostre rubriche settimanali segnalavamo in data 8 novembre e in data 13 dicembre 2014 che la Zecca statunitense aveva sospeso la vendita delle famose monete in argento “American Eagle” sino al 12 gennaio 2015: si motivava questa condotta additando “ragioni d’inventario”.

Ebbene, lunedi’ 12 la Zecca statunitense ha ricominciato a vendere le “American Eagle” in argento e le monete sono andate subito a “ruba”.

Nei primi due giorni di contrattazioni sono state vendute 3,6 milioni di monete per un totale di 51.500 once.

Come puoi vedere dal grafico sotto, il 12 gennaio sono state vendute 2.958.000 monete d’argento “American Eagle” mentre il giorno successivo ne sono state vendute 656.000.

In soli due giorni sono state vendute monete d’argento per 3.6 milioni di once, contro i 4,7 milioni di once di tutto il mese di gennaio 2014!

7 risposte

se faranno il qe il 22 gennaio la quotazione dell’argento ne risentira’ negativamente?

l’argento a 500€ al kg è troppo caro ? io ho comprato argento da quando quotava 420€ al kg fino a 470€/kg avendo ora un prezzo medio di 455€/kg, lunedi vorrei ancora comprare ma forse è meglio aspettare the day after quantitative easing e quindi il 23 gennaio?

Marco in ottica di medio/lungo termine (almeno 2 anni) il prezzo dell’argento oggi presenta una interessante sottovalutazione rispetto ai suoi rapporti storici con altre forme di investimento.

Buongiorno,

torno ad esternare in questo blog la mia opinione al riguardo degli ultimi fatti.

Dopo aver letto varie informazioni estere sugli ultimi accadimenti, penso anche io che, come la maggior parte di queste, sarà la Grecia l’elemento scatenate dei prossimi futuri eventi (non positivi per non dir di peggio). La recente decisione della BNS la ritengo direttamente consequenziale al continuo e pericoloso indebolimento dell’Euro contro molte altre valute; ossia, l’BNS ha soltanto anticipato i tempi per salvaguardare i propri interessi e trovo davvero patetica ed anacronistica la dichiarazione del Direttore del FMI, Madame Cristine Lagarde, la quale ha dichiarato di avvalersi della facoltà di commentare in futuro la decisione assunta dalla Banca Nazionale Svizzera. Le Banche Centrali credono di essere più grandi del mercato ed imporre con arroganza e presunzione i loro vili voleri. Credo che sia iniziata la fase di cessazione della fiducia tra le Banche Centrali. Come dire, tutti per uno fino a che le cose vanno bene, dopodichè, ciascuno per sé per tutelare al meglio i propri interessi – quel che è stato è stato.

Credo davvero che siamo giunti ad un punto realmente topico ed interessante da vivere: ne vedremo belle, in senso enfatico del termine. Continuiamo a comprare finchè c’è disponibilità sul mercato perchè temo un giorno sarà sempre meno facile.

Buon w-e.

Quoto in pieno Lorenzo.

Giusto per dire che condivido l’articolo :).

Sembra proprio che quanto ho ciclicamente sperato tempo fa alla violazione del supporto in area 1180 si stia realmente materializzando (ibrido annuale/biennale in 3 semestri con ciclo lingua almeno mensile a lanciare nuovo annuale/biennale libero da vincoli ribassisti). la conferma dal fattore tempo sarà = semestre positivo= la conferma dal prezzo sarà quotazione =oltre 1345=, ci voleva fegato allora ma era anche l’unica ipotesi ciclica rialzista possibilte. (only the braves)

Prima della resistenza di 1345 la quotazione potrebbe trovare difficoltà ad oltrepassare la trendline discendente dai max in area 1300-1310, al superamento della quale però, con conferma oltre 1345, potrebbe attivarsi un wolfe di ampia dimensione (punto 1 a giugno 2013 punto 5 la falsa rottura di 1180 fino 1140 ) con target stellari verso nuovi massimi storici.

Sul fronte oro vs. Euro, perdura la forza up del trend, anche se sul ciclo inverso la clessidra scorre e sembra vicino il momento di un possibile parziale ritracciamento per partenza nuovo ciclo inverso (mensile/trimestrale e si spera non di più), ma ricordo che solo rotture al ribasso di 911 potrebbero rimettere in forse il destino up di lungo termine.

Sul fronte CHF (anzi dietrofront..e) l’impatto maggiore dell’evento non sarà sulla mera quotazione del USd o dell’ Euro, ma su quanti operatori di notevoli dimensioni sono rimasti col cerino in mano dopo aver intavolato operazioni di “carry trade” in CHF magari reinvestendo le somme a prestito su altri asset magari a forte leva e che ora debbono liquidare e rimborsare in CHF con un bel sovrapprezzo.

Nuova “lehman” in arrivo?

Ciao Filomeno.

Grazie per la condivisione.