[panel]

L’oro ha aperto la settimana a $1.220,60 e ha chiuso a $1.284,00.

Al Comex di New York, i contratti futures sull’oro, per consegna ad agosto sono quotati a $1.283,00.[/panel]

Questa settimana l’oro ha riguadagnato posizioni al rialzo grazie alle parole del Presidente della Fed Ben Bernanke che nella giornata di mercoledi’ ha “tranquillizzato” i mercati garantendo che le politiche espansive poste in essere gli scorsi anni saranno ancora garantite e a lungo (nonostante l’opposizione di alcuni membri del board del FOMC come Charles Plossner; il FOMC e’ il braccio operativo della FED).

In questo scenario l’Euro si e’ mosso al riazo (Euro 1,3066 contro dollaro), mentre il dollar index accusa (82,9770), per converso, un ribasso delle sue quotazioni.

Mercoledi le partecipazioni sull’IShare Silver Trust, il piu’ grande fondo ETF garantito in argento, sono aumentate per un totale di 10.124,98 tonnellate.

A Hong Kong gli acquisti di oro da parte di privati cittadini sono a livelli estremamente elevati tanto da causare insufficienza di scorte da parte di gioiellerie e banche. La rilevazione in un articolo del Financial Times.

Lunedi lo Shangai Gold Exchange ha visto i propri volumi arrivare a nuovi records; code sono state registrate all’esterno di gioiellerie e rivenditori di oro da investimento a Pechino.

Venerdi 12, ultimo giorno di contrattazioni, i volumi di oro e argento scambiati allo Shangai Futures Exchange (SHFE) hanno raggiunto livelli record da una settimana a questa parte dopo che le Autorita’ di Regolamentazione hanno lanciato il “mercato serale” (after-hours).

Sun Yonggang, analista per Everbright Futures a Shangai ha affermato che “il potere di controllare e stabilire i prezzi delle principali materie prime, tra cui oro e argento, e’ deciso negli USA e Gran Bretagna (ovvero dai mercati d’oltremare); il mercato serale (after hours) aiutera’ gli investitori locali a regolare le loro posizioni di fronte all’alta volatilita’ dei mercati americani e del London Metal Exchange (LME). L’estensione del mercato serale, aiutera’ lo SHFE a ridurre il divario di volumi scambiati nei confronti dello LME e incrementera’ l’influenza globale dello SHFE.”

Le importazioni di oro della Cina tramite Hong Kong sono aumentate da 80 tonnellate del mese di aprile a 108,80 tonnellate del mese di maggio: un incremento del 35%. Maggio 2013 e’ risultato essere il mese con i maggiori volumi in acquisto di sempre.

La Cina e’ destinata a diventare il primo acquirente a livello mondiale di metallo giallo. Quest’anno potrebbe gia’ divenirlo. Le importazioni nette attraverso Hong Kong, nei primi cinque mesi di quest’anno, hanno totalizzato un importo di oltre 413 tonnellate, il doppio dello stesso periodo dell’anno precedente. Nel 2012 la Cina acquisto’ 830 tonnellate di oro in un anno.

Il piu’ grande gruppo mondiale specializzato in gioielleria (la cinese Chow Tai Fook Jewellery Group Ltd), ha registrato un aumento pari al 48% questo trimestre, rispetto alle vendite dello stesso periodo dello scorso anno.

In Cina le vendite al dettaglio sono triplicate a partire dal “raid speculativo” sul mercato dell’oro di carta avvenuto il 15 e 16 aprile. La domanda e’ rimasta robusta e in genere, in tutta l’Asia, la recente debolezza del prezzo dell’oro ha spinto gli acquirenti a fare incetta di oro da investimento (monete e lingotti) e gioielleria.

L’Agenzia di Rating Standard & Poor’s ha tagliato il rating sul debito italiano da “BBB+” a “BBB-” – a un valore di due gradini sopra il livello “spazzatura” (junk). L’outlook e’ confermato negativo. In occasione del convegno ABI (Associazione Banche Italiane) il Presidente di Bankitalia, Ignazio Visco, ha affermato che le tensioni nel mercato del credito sono destinate a continuare nei prossimi mesi.

Tornando alla valutazione di Standard & Poor’s sul debito pubblico italiano, l’Agenzia di Rating si e’ giustificata in merito al giudizio espresso affermando in una nota che “rimangono incerte le modalita’ con cui il governo decidera’ di coprire il disavanzo, frutto della sospensione dell’Imu e del possibile ritardo del pianificato aumento dell’Iva.”

L’impatto del downgrade di Standard & Poor’s e’ stato abbastanza contenuto. Mercoledi l’Italia ha collocato l’intero ammontare dei Bot a 1 anno anche se il tasso e’ tornato sopra l’1%. Il Tesoro ha piazzato 9,5 miliardi di titoli, di cui 7 con scadenza annuale e 2,5 con scadenza a dicembre 2013: per l’annuale il rendimento e’ salito all’1,078% dallo O,962% dell’asta di giugno, per il titolo a 160 giorni il rendimento si e’ attestato allo 0,599%.

La domanda e’ migliorata, con il rapporto di copertura (bid-to-cover) salito a 1,56 dal precedente 1,49 per il Bot a 1 anno.

[divider]

Brinks accusa una forte riduzione delle scorte d’oro al Comex

Il rialzo dell’oro riscontrato questa settimana non e’ dovuto solo alle parole di Ben Bernanke in relazione al proseguimento delle politiche monetarie accomodanti (ovvero ultraespansive). Una delle cause piu’ rilevanti (sebbene non divulgata in modo sufficiente) e’ il continuo declino delle scorte di metallo giallo al Comex di New York.

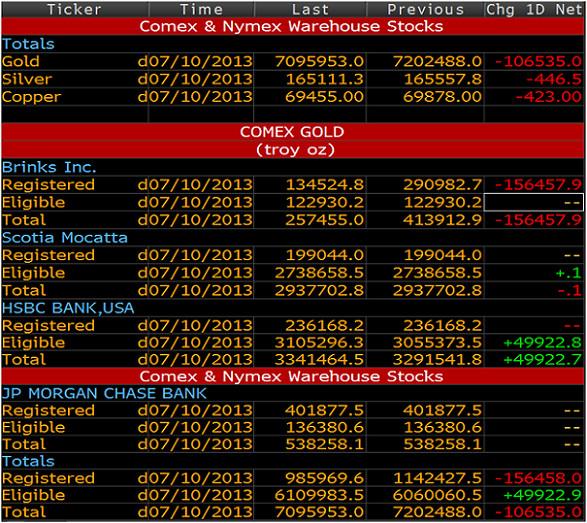

Grandi acquirenti di oro fisico a livello internazionale (in particolare compratori asiatici) esigono la consegna di oro fisico alla chiusura dei contratti “futures”. Come conseguenza, le scorte al Comex si stanno prosciugando a ritmi estremamente spediti. Giovedi’ 11 luglio le scorte sono diminuite di un altro 1,5% (vedi tabella sotto).

La societa’ Brinks ha accusato un massiccio calo delle proprie scorte di oro negli ultimi giorni di contrattazione. L’enorme calo da parte di Brinks segue un calo simile accusato precedentemente da JP Morgan.

Le scorte in oro di Brinks al Comex, sono scese da 570 mila once registrate il 3 luglio a 257 mila once in data 11 luglio. Un calo netto di 313 mila once – ovvero un crollo pari al 55% in una sola settimana di trading.

Le grandi istituzioni finanziarie depositarie delle scorte del Comex (Scotia Mocatta, JP Morgan Chase, Brinks Inc. HSBC Bank USA), registrano un totale di 7 milioni 96 mila once d’oro inventariate, per un controvalore di 9,1 miliardi di dollari americani. Un importo estremamente esiguo rispetto alle altre assets class (azioni, obbligazioni, liquidita’ e altre).

Se si dovesse verificare una rapida fuoriuscita di capitali da questi assets per convergere sull’oro fisico potremmo assistere a un default del Comex.

I rapidi movimenti verso l’oro riscontrati questa settimana dovranno essere attentamente monitorati in quanto hanno tutte le caratteristiche di una corsa ad accaparrarsi la maggior quantita’ di oro fisico detenuto al Comex di New York.

[divider]

L’Istituto Statale Russo Gokhran ritorna sul mercato dell’oro

Secondo quanto riportato dalle Agenzie Reuters e Bloomberg, l’Istituto Statale Russo per i Metalli e Pietre Preziose (Gokhran) ritornera’ sul mercato dell’oro a partire dall’inizio del 2014.

Dopo due anni di assenza dal mercato dei preziosi, il Gokhran (Istituto Statale Russo partecipato dal Ministero delle Finanze) responsabile per il Fondo Statale dei Metalli e Pietre Preziose, ritornera’ ad acquistare oro.

Il Gokhran, sempre secondo quanto riportato dalle Agenzie di Stampa, ritornera’ ad acquistare anche argento e palladio.

Stando a notizie ufficiose l’istituto dovrebbe ritornare ad acquistare oro a partire dall’inizio dal 2014 e per gli anni futuri. Prevista una quantita’ di oro annuale tra le 7 e le 10 tonnellate. Gli acquisti del Gokhran si aggiungeranno a quelli della Banca Centrale Russa.

L’Agenzia di stampa russa RIA (Russian State News Agency) ha riferito che il Gokhran ricomincera’ ad acquistare oro sul mercato interno come da approvazione del Parlamento Russo (Duma).

Le riserve in oro del Gokhran non fanno parte delle riserve detenute dalla Banca Centrale Russa (500 miliardi di dollari in depositi – di cui 32 milioni di once in oro – e valuta estera).

Nel 2009 il Gokhran vendette 30 tonnellate di oro alla Banca Centrale Russa per un valore di oltre 1 miliardo di dollari al fine di coprire un “buco” di bilancio derivante dal crollo finanziario mondiale del 2008.

Il Gokhran ritornera’ ad “aggredire” il mercato dell’oro con acquisti annuali a partire dall’anno prossimo per fronteggiare la concorrenza delle Banche Commerciali interne (che stanno gia’ acquistando oro per rimpinguare i propri patrimoni e riserve).

La produzione/estrazione di oro da parte della Russia sta aumentando al ritmo del 3,5% annuo, arrivando a toccare le 233,80 tonnellate annue.