L’oro ha aperto la settimana a $ 1.584 e ha chiuso a $ 1.623,50.

All’inizio della settimana la quotazione dell’oro è stata messa sotto pressione dalla crisi della Grecia e del sistema statale e bancario spagnolo. Gli investitori istituzionali si sono rifugiati nel dollaro americano, l’Euro si è indebolito contro le principali divise mondiali e il metallo giallo ha sofferto la forza relativa del biglietto verde.

In ogni caso, non si riscontra un calo nella domanda globale di oro fisico ma abbiamo più volte riscontrato, in casi di crisi finanziarie, come nella prima fase di esse alcuni operatori si rifugiano nel biglietto verde, in quanto gli algoritmi utilizzati dai sistemi informatici di grandi istituzioni finanziarie sono programmati per l’acquisto di dollari americani contro vendita di oro “finanziario” ovvero futures, ETF e altre rappresentazioni di carta (paper representation) del metallo giallo.

Ma la domanda di oro fisico rimane ugualmente robusta anche in questi frangenti.

[divider]

La crisi Spagnola

Lo spread tra BONOS spagnoli e BUND tedeschi ha raggiunto un record a inizio settimana: oltre 600 punti base in sfavore dei decennali spagnoli nei confronti degli omologhi tedeschi, con un rendimento obbligazionario volato oltre il 7%.

L’indice borsistico spagnolo in due giorni è ritornato sotto i 6.000 punti cosa che non accadeva dall’aprile 2003. Il quotidiano “El

Mundo” ha emesso un report nel quale si legge che non solo la regione di Valencia sarebbe sull’orlo dell’insolvenza, ma anche la Castilla-La-Manach, Murcia, le Isole Canarie, la Catalonia e le Baelari. Tutte queste regioni avrebbero chiesto un salvataggio diretto da parte dello Stato Centrale Spagnolo.

Il problema rilevato dagli operatori finanziari all’inizio settimana è che lo Stato Spagnolo è impossibilitato a qualsiasi forma di salvataggio delle proprie Regioni in quanto non è in grado di finanziarsi sul mercato a tassi superiori al 7%.

Da mercoledì 25 l’oro ha iniziato la sua rimonta nelle quotazioni e nei confronti di tutte le altre valute; il metallo giallo si è rafforzato dopo i dati negativi sulla crescita economica in Europa e negli Stati Uniti. Un report della FED menziona la possibilità concreta di intraprendere un nuovo allentamento monetario (quantitative easing) già dalla prossima riunione prevista per il 31 luglio e 01 agosto.

La Spagna necessiterà di un salvataggio a livello europeo in aggiunta ai 100 miliardi di Euro già stanziati dall’Eurogruppo per non fare affondare l’intero sistema finanziario iberico. L’Agenzia di Rating Moody’s Investor Service ha emesso outlook negativi per le economie di Germania, Olanda e Lussemburgo, minacciando un downgrade della tripla A delle tre nazioni; inoltre, Moody’s ha affermato che potrebbe declassare il merito di credito del Fondo Salva Stati (EFSF).

[divider]

La BCE alimenta le aspettative per una nuova, massiccia stampa di denaro

Il membro del Comitato Direttivo della BCE, Ewald Nowotny, ha rilasciato una dichiarazione alla stampa con la quale argomenta che il Fondo Salva Stati (EFSF) potrebbe attingere direttamente dalla BCE per rimpinguare i propri fondi. Quindi la BCE diventerebbe prestatore di ultima istanza (Lender of Last Resort) praticando allentamenti monetari per mezzo del Fondo Salva Stati.

Dopo questa dichiarazione l’oro si è impennato da una quotazione di 1.570 circa fino allo sfondamento dell’importante resistenza posta a $ 1.600, scavalcandola e ponendo le basi per un prossimo scatto verso la resistenza a $ 1.650. La rottura di quest’ultima resistenza potrebbe essere di sostegno per una corsa verso i $1.700 entro la fine di Agosto.

Anche il Presidente della BCE, Mario Draghi, ha rilasciato dichiarazioni accomodanti circa un prossimo allentamento monetario: Draghi ha chiaramente affermato che: la BCE è disposta ad agire “senza tabù” e che si impegnerà a salvare l’Euro mediante la monetizzazione del debito (acquisto diretto di Titoli di Stato sul mercato secondario).

Draghi ha quindi posto le basi per la via “non convenzionale” al salvataggio della zona Euro (espandendo la base monetaria) già intrapresa dalla FED americana, dalla Banca Centrale Inglese e da quella Giapponese.

[divider]

L’analisi tecnica di “Ichimoku Kinko Hyo”

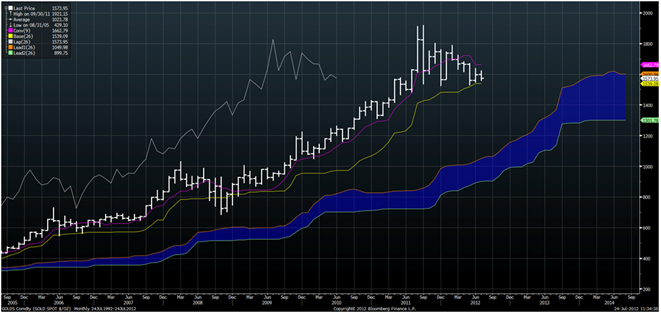

L’oro sta testando un importante livello di supporto posto a $ 1.600, come si rileva dall’analisi tecnica Ichimoku Kinko Hyo. L’analisi tecnica Ichimoku, molto popolare in Giappone, si basa su grafici a “candela” (candlestick) per rilevare in modo estremamente preciso e accurato i prezzi attuali e in previsione, quelli futuri.

Gli analisti di Bloomberg, mediante l’utilizzo di questa particolare forma di analisi tecnica (Ichimoku), affermano che l’oro, violata la soglia dei $ 1.600, presto abbandonerà il movimento laterale che lo ha connotato da ottobre 2011 entro il corridoio posto tra un minimo di $1.510 e un massimo di $1.770. L’analisi Ichimoku dell’oro prevede il ritorno alla tendenza rialzista di lungo periodo, verso valori compresi tra i $1.900 e $ 2.000.

Come possibile osservare dal grafico, Ichimoku combina tre indicatori tecnici che definisco i trends di prezzo dell’asset studiato.

I prezzi di apertura e chiusura quotidiani sono rilevati per generare un insieme di segnali (pattern of signals) che si riferiscono ai 26 giorni precedenti la rilevazione e in previsione per i futuri 26 giorni. L’utilizzo dell’analisi Ichimoku (fondata da Goichi Hosoda), permette agli analisti di identificare i movimenti dell’asset a breve termine, i trends di lungo periodo e i prezzi obiettivo.

[divider]

Nuovo Report World Gold Council: statistiche degli investimenti in relazione al secondo trimestre 2012

Il WGC ha pubblicato un nuovo report dove si evincono le performance dell’oro rispetto alle altre valute, l’indice di volatilità del metallo giallo e la correlazione tra oro e altri assets finanziari, con riferimento al secondo trimestre 2012.

Il report, inoltre, afferma che l’oro potrebbe divenire “moneta corrente a tutti gli effetti all’interno dell’attuale sistema finanziario internazionale” e che avrà un ruolo fondamentale di protezione della ricchezza contro un possibile e sempre più marcato declino del dollaro americano.

Sintetizziamo il report come segue:

“il prezzo dell’oro durante il secondo trimestre 2012 è regredito rispetto alla forza del dollaro americano ma si è rafforzato rispetto all’Euro e al Franco Svizzero. La volatilità è rimasta elevata ma l’oro ha sovraperformato gli altri assets finanziari.

L’inflazione globale si è parzialmente arrestata ma i trends sono in rialzo e questo sostiene le quotazioni dell’oro: un calo nell’estrazione globale di petrolio e gas e carenze produttive in alcune materie agricole (causa eventi climatici)

provocheranno a breve termine un rialzo di tutte le commodities, ponendo le basi per un rialzo robusto anche per il metallo giallo.

Per quanto concerne gli assets finanziari privi di rischio (risk free assets) tradizionalmente considerati sicuri (come i Bund tedeschi) possiamo notare come questi abbiano fatto rilevare (a partire dal mese di Giugno) degli incrementi nei propri rendimenti obbligazionari. Anche il franco svizzero, così come lo Yen giapponese e i Titoli di Stato USA, non sono più considerati investimenti-porti-sicuri (safe haven assets) dagli operatori.

Il loro ruolo nell’economia globale, benché solido, non è più definibile come privo di alcun rischio. Invece, la liquidità dell’oro, le sue caratteristiche qualitative di protezione del potere d’acquisto, ne fanno l’ultimo veicolo finanziario per la preservazione della ricchezza nel lungo periodo.

La deflazione che affligge molti paesi del mondo, stimola le Banche Centrali a immettere liquidità aggiuntiva al sistema, determinando nel lungo periodo svalutazioni monetarie e rischi di futura inflazione. Questo dovrebbe stimolare gli investitori globali a diversificare il proprio portafoglio puntando al metallo giallo.

I problemi strutturali nell’Eurozona rimangono tuttora irrisolti. In questa situazione di incertezza e volatilità di mercato l’oro continua a rappresentare un asset che gli operatori dovranno tenere in considerazione per preservare il capitale.

Il rafforzamento del dollaro americano, nel primo semestre 2012, potrebbe presto invertirsi nel suo contrario. Il tetto del debito (Debt Ceiling) e il suo nuovo sfondamento saranno oggetto di dibattito politico acceso negli Stati Uniti a partire da Agosto; così come sarà oggetto di confronto e dibattito elettorale per le elezioni di novembre, lo sfondamento per il quarto anno consecutivo del deficit di bilancio, al ritmo di $ 1.300 (milletrecento miliardi di dollari) l’anno.

Con la maggior parte delle valute sotto pressione reciproca, a causa delle politiche monetarie ultra-espansive, l’oro rimane l’unico asset privo di rischi e in grado di preservare il risparmio e il suo potere d’acquisto.”

World Gold Council

NOTA: la pubblicazione del Barometro riprendera’ regolarmente da Settembre.

7 risposte

e intanto i primi giorni di agosto l’oro è sceso di un pò…

giusto il necessario per farci accumulare un pò prima del rialzo che secondo me arriverà non dopo la metà di agosto..

speriamo beneeeeeee

Alessio, hai proprio ragione (sul fatto di acquistare l’oro durante le correzioni). E’ lo stesso consiglio che do sempre io, continuare ad accumulare ad ogni correzione al ribasso.

La quotazione dell’oro è scesa sotto i $ 1.600 all’oncia ma non tarderà a risalire. Personalmente prevedo il ripristino della struttura rialzista di lungo periodo (oltre i $ 2.000 l’oncia) a partire dal mese di settembre. La Fed, alla riunione del 12 – 13 settembre varerà un allentamento monetario da oltre 600 miliardi di dollari americani, comperando titoli legati al settore immobiliari e treasuries. A novembre ci saranno le elezioni presidenziali ed entro dicembre il Congresso dovrà di nuovo affrontare il superamento del tetto del debito (debt ceiling). La Fed non si può permettere un forte ciclo ribassista su Wall Street e sulle quotazioni dei Treasuries, e pertanto varerà il quantitative easing. L’oro ripartirà a partire dalla fine di agosto. La BCE che oggi non ha varato allentamenti monetari sarà costretta ad effettuarli a settembre se non vuole subire la disintegrazione dell’Euro e dell’Eurozona. Con buona pace di Berlino e della Bundesbank. Certo che oggi la BCE ha perso ogni credibilità, il suo Presidente una settimana fa parlava di acquisti di titoli di stato senza alcun tabù, poi la Bundesbank corregge il tiro delle dichiarazioni del Presidente BCE (quindi un membro del Sistema che pone il veto) e oggi Draghi è stato costretto a una retromarcia, causando caos sui mercati e tra gli operatori.

Il clima di euforia che fino a Gennaio ha circondato l’investimento in oro,mi sembra che dalla primavera scorsa si sia raffreddato;in effetti le quotazioni in dollaro dell’oro sono rimaste sostanzialmente invariate con un modesto rialzo rispetto a Luglio scorso ma sicuramente c’è stata una grossa rivalutazione del valore dollaro-euro in quanto la quotazione dell’oro è espressa in dollaro.Qundi l’unico guadagno è legato alla rivalutazione dollaro contro euro!!! Alla luce di questo potresti dirmi qualcosa riguardo gli Etc che investono in oro che annullano i costi di stoccaggio dell’oro presso le banche depositarie,se sono facilmente scambiabili sui mercati e se fidarsi di analisi fatte da societò che hanno un certo peso nella finanza (GoldmanSachs)che dicono che la quotazione può portarsi vicino ai 1800dollari ma che il target per i mesi futuri sia fra i 1550 eiìi 1650,per cui fina a fine anno ci sarà solo un andamento laterale, e poi che significa “l’oro non paga alcuna forma di interesse e di conseguenza subisce la concorrenza del rendimento delle obbligazioni!!!Grazie

Roy quando puoi dai una letta a quest’articolo:

rezzo dell’Oro in India (e non solo): The Catch 22 Situation

7 agosto 2012Di Er

Le dinamiche dell’investimento in Oro in Cina e India sono da tenere sempre molto ben presenti (insieme agli acquisti o meno di metallo reale da pare delle banche centrali e di metallo di carta da parte degli hedge funds al Comex e soprattutto alle politiche monetarie più o meno intensamente espansive delle banche centrali dei “paesi sviluppati”) se vuoi capire l’andamento dei prezzi dei metallo giallo:

Commodities OnLine –

India Gold prices: The Catch 22 situation

By Bhavik Patel, Ahmedabad, 06 August 2012

Sin dall’alba dei tempi la

specie umana è stata attratta dalla brillantezza dell’Oro. E’ considerata la

più antica valuta del mondo e anche se al giorno d’oggi il mondo è ancora

dominato dai verdoni, dal Dollaro degli Stati Uniti, l’Oro non smetterà mai di

essere una investment commodity, un bene, una merce d’investimento. L’oro ha conservato

il suo titolo di “prezioso” attraverso tutta la storia umana e ancor oggi non

c’è nessun contendente pronto a detronizzarlo.

Com’è che l’oro non smetterà mai di brillare in India?

Parzialmente perché la storia d’amore fra l’India e l’Oro è senza tempo. Al di

là di essere un simbolo di ricchezza e status l’Oro è parte di una fede e una

cultura, una tradizione che va indietro per migliaia di anni. Questo ha reso

l’India il più grosso consumatore d’Oro al mondo (anche se recentemente la Cina

l’ha superata. NdEr). Naturalmente la domanda spingerà i prezzi a salire …

giusto? No?

La saggezza popolare dice che la domanda spingerà i

prezzi versi l’alto ma che succede se i prezzi salgono anche se la domanda è

stagnate o, Dio non voglia, addirittura in calo? E allora cosa sarà che spinge

i prezzi a salire? Sappiamo che per ora non c’è una scarsità di offerta che

potrebbe essere la causa di prezzi in salita… e allora?

Diamo un’occhiata alla domanda di Oro in India e ai prezzi medi di scambio (tabella).

Il prezzo internazionale e il rapporto di cambio USD/INR (US Dollar e Rupia Indiana)

Quindi come possono salire i prezzi dell’oro se la domanda è in calo? E’ qui

che entra in gioco la valuta Indiana. Alla Multi Commodity Exchange (MCX) indiana, la borsa delle commodities indiana, i prezzi dell’Oro sono

determinati da due fattori. Uno è il prezzo internazionale dell’Oro e il

secondo è il cambio Dollaro/Rupia (USD-INR). Il valore di Oro e Argento cambia

in base alle variazioni del cambio. Se il cambio USD-INR sale o scende

rispettivamente sale o scende anche il valore delle commodities scambiate all’ MCX

Nel 2010 il

cambio è stato, in media a 45 Rupie (Rs.) per Dollaro mentre nel 2011

mediamente il cambio è stato sulle 53 Rupie (Rs.) per Dollaro. Quindi questo

deprezzamento della nostra valuta ha fatto salire i prezzi del l’Oro scambiato

all’ MCX.

Secondariamente

sappiamo che l’Oro è in relazione inversa col Dollaro Statunitense. La ragione

di ciò è che Dollaro e Oro non sono altro che due valute in concorrenza. La

ragione di questo è che l’Oro è generalmente visto come hedge, una protezione,

contro l’inflazione per via del suo valore intrinseco di metallo (cosa che la

carta stampata non ha, tranne che per i collezionisti di banconote storiche,

tipo questa. NdEr). Se il valore del dollaro cala ci vorranno più dollari per

comprare la stessa quantità d’Oro.

In estrema

sintesi se il prezzo internazionale dell’Oro sale il dollaro cala e l’Oro all’MCX

vedrà qualche quadagno. Però se i prezzi dell’Oro calano sui mercati

internazionali il dollaro sarà spinto verso l’alto e qundi, nonostante il calo

dell’Oro in termini internazionali all’MCX non si assisterà a cali importanti

del prezzo dell’Oro (in Rupie) per via del deprezzamento della Rupia rispetto

al dollaro. (un po’ la stessa cosa l’abbiamo vista anche noi con l’Euro: nell’ultimo

anno il prezzo in dollari è calato dai 1900 del picco agli odierni 1600

dollari, ma in EUR eravamo sui 1300 “al picco” e siamo più o meno lì anche

oggi. NdEr).

Per questo

anche in futuro a causa di una economia nazionale debole la Rupia sarà sempre

sotto pressione contro il Dollaro spingendo i prezzi dell’Oro all’MCX verso l’alto.

Una vera “catch-22 situation”.

Ciao Roy,ti ho mandato un commento il 4/8/12 Volevo sapere un tuo parere!!! Grazie

@Frank

Ciao Frank. Scusa il ritardo.

Su Deshgold sconsigliamo vivamente l’utilizzo di Etc (se la tua ottica non e’ quella di compravendere nel breve periodo).

A questo articolo trovi alcune motivazioni:

http://new.deshgold.com/rischi-etc-su-oro/

Con la frase: “l’oro non paga alcuna forma di interesse e di conseguenza subisce la concorrenza del rendimento delle obbligazioni” (frase che tuttavia ritengo un po’ limitante) ci si riferisce al fatto che paragonando l’oro con altre forme di investimento, ipotizzando prezzi stabili nel tempo per entrambi questi beni, le obbligazioni sono piu’ convenienti perche’ a fine anno pagano un interesse, mentre l’oro non paga nessun flusso (con l’oro il tuo guadagno e’ dato solo da una eventuale plusvalenza).

Infine, per quel che riguarda il prezzo dell’Oro, e’ vero (ci sono i dati a parlare per noi) che in questo ultimo anno i prezzi sono stati laterali/ribassisti. Ma il meglio sta per ricominciare. Allacciati le cinture e tieniti ben stretto. Credo che da oggi fino a primavera 2013, ogni momento sia potenziale per veder ripartire i prezzi.

Un saluto e grazie per il tuo commento.

@Carlo

Carlo ti ringrazio per la condivisione.

Rispondo a Frank. Se sei un investitore a lungo termine, non ha alcun senso prestare attenzione alle quotazioni giornaliere o addirittura semestrali dell’oro. Devi tenere presente la natura dell’oro e quella della cartamoneta emessa dalle banche centrali. L’oro ha valore intrinseco e si rivaluta nel tempo: la cartamoneta NON possiede alcun valore intrinseco e la sua natura è quella di svalutarsi nel tempo. L’oro rimane nei millenni: le monete spariscono nel giro di decenni, magari se durano a lungo resisto qualche secolo, ma svalutandosi perennemente.

Se tu avessi investito in sterline d’oro a luglio dell’anno scorso, le avresti acquistate a EURO 260,00 l’una oggi le rivenderesti a EURO 311,00 l’una un guadagno lordo del 19%. Un marengo italiano, lo avresti acquistato a EURO 206,00 oggi lo rivendi a EURO 230,00, con un guadagno dell’11% lordo, entrambi i guadagni sono ben superiori all’inflazione reale (codacons stima l’inflazione reale al 5-6%). Nessuna obbligazione avrebbe reso come queste monete d’oro. Le quotazioni ufficiali le desumi da CONFINVEST FL direttamente al link del nostro sito o collegandoti al sito di CONFINVEST oppure su IL SOLE 24 ORE pagina economica. Quale altro investimento ha rendimenti simili senza alcun rischio?

L’oro si è rivalutato anche contro l’EURO, a livello valutario. Devi guardare all’investimento in oro con un’ottica di lungo periodo, se no sei un day trader.