In questa seconda parte dello studio prenderemo in esame le politiche monetarie adottate dal Giappone per far fronte alla stagnazione economica iniziata con la crisi dell’economia della bolla indagata nella prima parte di questo studio.

In buona sostanza, le autorita’ economiche giapponesi da venticinque anni a questa parte hanno inteso combattere le tendenze recessive della propria economia attuando politiche monetarie di “svalutazione” della propria valuta accompagnate da politiche di costanti deficit pubblici che hanno portato il Paese del Sol Levante a essere la nazione con il debito pubblico piu’ elevato tra i paesi piu’ industrializzati dell’Occidente.

Due settimane fa il Presidente della BOJ ha varato un’altro round di espansione monetarie (l’ennesima), nonostante queste politiche di svalutazione monetaria siano inadatte a trovare una via d’uscita alla stagnazione economica giapponese.

La giustificazione “ideale” al varo di queste politiche e’ quella di favorire l’export di prodotti giapponesi e quella di innalzare le aspettative inflazionistiche interne per combattere le tendenze “deflazionistiche”.

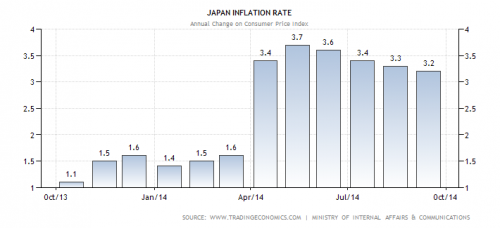

A parte il fatto che in Giappone non c’e’, attualmente, un rischio deflazione (come puoi vedere dal grafico in basso, l’inflazione ufficiale registra un 3,2% a ottobre), il “mantra” delle autorita’ monetarie e’ sempre quello: aumentare la velocita’ di circolazione del denaro, inflazionando la valuta e incentivando i consumi.

Aumentare la velocita’ di circolazione del denaro non accresce i ritmi della produttivita’ nazionale.

Aumentare il tasso di produttivita’ e’ fondamentale per ogni economia, contestualmente all’aumento dei salari reali, in modo tale che i due valori aumentino in “tandem”.

Accrescere la massa monetaria per produrre aspettative inflazionistiche e allargare i consumi…. accresce solo le tensioni inflazionistiche in una spirale che rischia di finire fuori controllo!

Kuroda ha anche affermato che la Banca del Giappone non esitera’ ad agire di nuovo se necessario, sottolineando che c’e’ ancora spazio per ulteriori manovre!

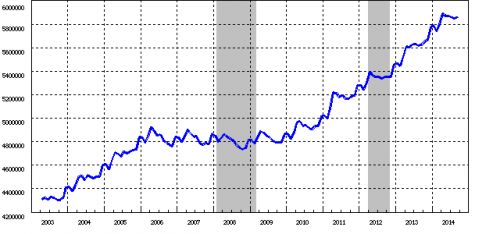

Dai un’occhiata a questo grafico della FED.

Rappresenta l’attivo di bilancio della BOJ.

Osserva come, a partire dal 2009, il trend espansionistico del bilancio si sia ampliato a dismisura nonostante gli scarsi risultati economici ottenuti.

Ma secondo Kuroda, il problema della stagnazione economica giapponese si risolve solo in un modo: stampando moneta in modo indiscriminato.

Prova a dare un’occhiata all’aggregato finanziario della massa monetaria (M1) in Giappone (grafico sotto – clicca per ingrandire).

L’ammontare esatto e’ di 595 trilioni di yen (si, hai letto bene, 595 trilioni di yen!!).

L’ammontare esatto e’ di 595 trilioni di yen (si, hai letto bene, 595 trilioni di yen!!).

Per Kuroda, aumentare la massa monetaria circolante e’ un bene di per se’: comporta l’incremento delle esportazioni (dogma) e l’incremento delle aspettative inflazionistiche interne (che si riflettono nell’aumento dei consumi ma non della produttivita’ generale, Kuroda!!).

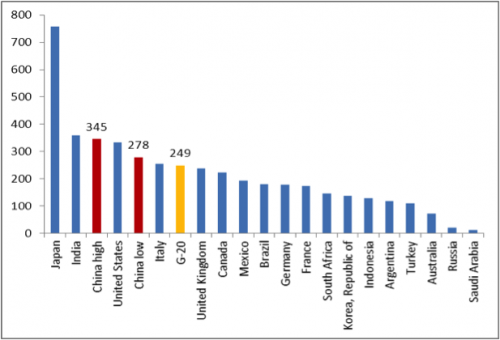

Lo stock di debito pubblico giapponese prodotto dalle continue politiche di disavanzo di deficit istituite dal 1975 in avanti, ha creato un debito del 240% rispetto alla produttivita’ nazionale (PIL)!

Se dai un’occhiata al grafico sotto ti accorgerai che il rapporto Debito Pubblico/Entrate Fiscali, in Giappone, e’ assolutamente catastrofico (il rapporto Debito Pubblico/Gettito Fiscale e’ esattamente al… 750%!!).

Il rapporto e’ altissimo in quanto il gettito fiscale e’ piegato al ribasso dai continui deficit annuali che hanno fatto esplodere il debito rispetto alle entrate fiscali.

Questo significa che anche nei prossimi anni la Banca Centrale del Giappone dovra’ “monetizzare” crescenti quote di debito a causa dell’inadeguatezza del gettito fiscale.

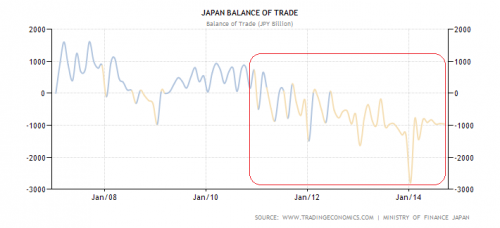

Inoltre, a causa dell’import di idrocarburi dopo la tragedia alla centrale nucleare di Fukushima, il Paese del Sol Levante sta accumulando imponenti deficit della bilancia commerciale.

Al debito pubblico elevatissimo si accompagna, ora, anche il deficit della bilancia commerciale (grafico sotto – clicca per ingrandire).

Analizziamo un’ultimo trend del Giappone, prima di giungere alle conclusioni.

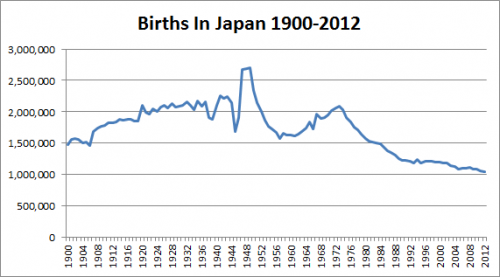

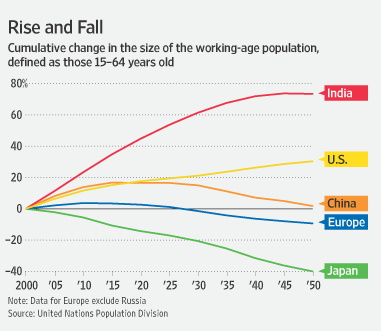

Il trend demografico e la riduzione degli addetti in eta’ lavorativa a causa dell”invecchiamento in Giappone, che comporteranno significative perdite di incrementi di produttivita’ nazionale (grafici sotto).

Come puoi vedere, il trend demografico segnale un progressivo invecchiamento della popolazione.

Si calcola inoltre che entro il 2050 il Giappone subira’ un crollo della popolazione (da 126 milioni a 114 milioni di abitanti), che non potra’ essere compensata con flussi d’immigrazione a causa di motivi culturali.

Il progressivo declino e invecchiamento della popolazione comportera’ anche (e soprattutto) un aumento delle spese sociali e previdenziali con conseguenze esplosive sul gia’ stratosferico debito pubblico.

CONCLUSIONI:

Con la crisi economica del 1975 il Giappone ha abbandonato tutti i principi economici che lo avevano portato a divenire una delle maggiori potenze industriali mondiali.

Il Paese del Sol Levante ha adottato politiche economiche e valutarie sconsiderate, puntando sulla “svalutazione competitiva” della propria valuta, sui deficit di bilancio statale protratti nel tempo e sul boom monetario (che ha prodotto solo bolle speculative).

Il debito pubblico giapponese e’ destinato ad esplodere anche a causa di trends demografici di lungo periodo assai negativi. Al debito pubblico, ora si accosta anche il debito della bilancia commerciale (importazioni superiori alle esportazioni).

Lo yen attualmente e’ gia’ una moneta ipersvalutata contro le altre maggiori valute mondiali. La svalutazione monetaria, i deficit di bilancio e i trends demografici, costituiscono una miscela esplosiva che puo’ scaricarsi sui mercati da un momento all’altro.

L’economia giapponese e’ destinata a indebolirsi continuamente nei prossimi anni, cosi’ come la sua valuta.

La continua monetizzazione del debito pubblico da parte della BOJ, inneschera’, insieme agli altri fattori sopra approfonditi, la miccia dell’inflazione.

Quando si avviera’ il processo inflazionistico in Giappone, si innestera’ la crisi di fiducia nella sua valuta e nella sua economia.

Gli investitori internazionali venderanno ogni assets denominato in yen giapponesi dando il via alla crisi internazionale dello yen (che precedera’ la crisi dell’intero sistema monetario globale).

L’intero schema economico giapponese, avviato dal 1975 in avanti andra’ in pezzi e lo valuta del Sol Levante conoscera’ l’umiliazione dell’iperinflazione.