AVVERTIMENTO: quello che stai per leggere potrebbe seriamente compromettere la tua visione del mondo e dell’economia.

Se durante la lettura ti affiora l’idea che i mercati finanziari e gli investimenti non funzionino in questo modo, chiudi subito questa pagina perchè significa che non sei pronto a conoscere tutta la verità.

Ti ho avvisato.

***

Se come credo stai continuando a leggere, alla fine di questo articolo ti prometto che avrai capito quello che Banche e Stati non vogliono farti sapere, ma che ti renderà libero economicamente.

In questo articolo sono condensati i

7 Segreti degli investimenti

Devo la scoperta dei 7 segreti degli investimenti ai miei maestri Federico Pacilli, Robert Kiyosaki, Mike Maloney, Francesco Carbone, Richard Russell e Francesco Caruso. Loro sopra gli altri, mi hanno permesso di unire i pezzi e di vedere la luce.

Come ogni rivelazione, cio’ che stai per scoprire potrebbe sembrarti difficile da credere. Per questo ti chiedo di aprire la mente a nuove prospettive e basarti sui fatti CONCRETI di cui ti parlerò.

Ragiona con la tua testa e non come ti hanno portato a ragionare per il loro tornaconto le lobby finanziarie. Alla fine di questo articolo ho preparato un regalo che ti permettera’ di approfondire quello che avrai letto.

Se tutti gli investitori di questo mondo iniziassero a fare i loro investimenti seguendo i 7 segreti degli investimenti, nel mondo ci sarebbe molta meno sofferenza e tanta gente finanziariamente libera.

Ma partiamo dal principio.

[divider]

1) Avidita’ e paura generano lunghi Cicli Generazionali

I mercati finanziari sono pesantemente influenzati da queste 2 profonde emozioni umane: avidità e paura.

A seconda di quale di queste 2 emozioni domina la Terra in un preciso momento, i mercati finanziari spingono al rialzo o al ribasso.

L’avidità e la paura sono, a loro volta, strettamente connesse e influenzate da altri fattori, come ad esempio:

- il fattore demografico – quanti nuovi bebe’ e quanti nuovi anziani popolano il mondo

- il fattore economico – quanti nuovi business nascono e quante aziende chiudono

- il fattore dell’occupazione – quanti nuovi posti di lavoro ci sono nel mondo

- altri fattori di cui ti parlero’ in seguito

La combinazione tra queste emozioni ed ognuno di questi fattori, ha generato nel corso della storia una lunga serie di opportunita’ all’interno dei mercati finanziari.

Queste opportunita’ prendono il nome di

Cicli Generazionali (o Cicli Naturali)

Se sei bravo a capire quale Ciclo Generazionale stanno vivendo i mercati finanziari, disponi di un’informazione privilegiata che puo’ renderti molto ricco. E quando arriverai alla fine dell’articolo comprenderai il perche’.

A seconda del momento in cui si trova il Ciclo Generazionale, ci sono investimenti che si trovano in una fase di convenienza ed altri investimenti da cui DEVI tenerti lontano come la peste perche’ rischiano di polverizzare il tuo denaro.

Anche se nei mercati esistono cicli di diverse fasce temporali, i Cicli Generazionali sono quelli che hanno il piu’ grande impatto per un investitore. Questi cicli muovono montagne di denaro e per questo motivo sono in grado di distruggere o creare grandi ricchezze.

I Cicli Generazionali a cui mi riferisco esplodono una fase rialzista che mediamente dura tra gli 11 e i 20 anni (un discorso a parte vale per il Ciclo Generazionale delle Obbligazioni che invece spinge al rialzo per circa 30 anni).

Ma qual è l’emozione dominante in questo momento?

Dal 2000 l’emozione che sta avvolgendo il mondo e’ quella della paura.

Insicurezza, paura del futuro, incertezza.

Ora, a meno che tu non abbia vissuto gli ultimi 15 anni sulla Luna sono sicuro che te ne sia accorto anche tu.

Il terrorismo avanza. Siamo partiti dall’attacco delle Torri Gemelle del 2001, passando per Iraq, Al Qaeda fino alla minaccia dell’ISIS taglia teste.

Per non parlare delle malattie infettive, come l’ebola e le varie influenze aviarie, dei suini e mucche pazze in giro per i campi.

O delle guerre, presunte o tali. Partendo dall’Afghanistan, arrivando alla Libia, passando per Israele e fino ad arrivare agli scontri fra Usa e Russia in Ucraina.

Le aziende chiudono e i posti di lavoro diminuiscono.

Magari adesso starai pensando che ci sono persone che non hanno avvertito questa emozione dominante.

Che nonostante la crisi esistono aziende che hanno aumentato business e fatturato.

Che la realta’ e’ soggettiva e siamo noi a crearla.

Tutto giusto perche’ come sempre esistono le eccezioni e i casi particolari, ma qui non sto facendo un ragionamento di nicchia.

Sto analizzando la situazione a livello mondiale. Parliamo di grandi numeri.

Fortunatamente non ci sono solo notizie preoccupanti e ora ti dico quella buona.

Non importa quale sia l’emozione che domina il mondo.

In ogni fase ci sara’ sempre un investimento che puo’ far esplodere la tua ricchezza.

Ma non e’ tutto. Il ciclo dominato dalla paura si sta completando e la storia insegna che e’ proprio nelle fasi finali di questi cicli che le piu’ grandi somme di denaro vengono create.

E’ per questo motivo che alla fine di questo articolo avrai scoperto come puoi moltiplicare i tuoi risparmi in tutta sicurezza, investendo a favore del ciclo dominante.

Rivelazione 1/7

[alertbox_notice]

La combinazione fra vari fattori genera dei Cicli Generazionali all’interno dei mercati finanziari.

Le fasi rialziste di questi cicli oscillano tra gli 11 e i 20 anni e smuovono montagne di denaro.

Grandi ricchezze sono state distrutte o create grazie alla comprensione (o non comprensione) di questi cicli.

[/alertbox_notice]

Aggiungiamo adesso il secondo tassello al nostro puzzle.

[divider]

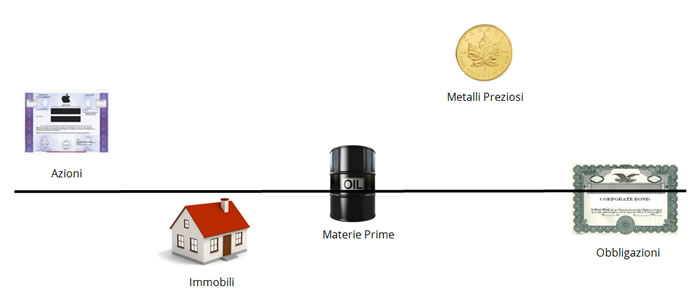

2) Le 5 Asset Class (5 grandi aree di investimento)

Oltre il 90% dei risparmi di tutto il mondo confluisce in 5 grandi aree di investimento. Che sono:

- Metalli preziosi (oro e argento)

- Azioni

- Obbligazioni

- Materie prime (commodity)

- Immobili

Queste 5 macroaree di investimento vengono definite asset class.

Mi piace definire le asset class come:

Strumenti per la tua liberta’ finanziaria.

Gli asset sono ricchezza a lungo termine. Sono cio’ che ti fanno mettere denaro nelle tasche in modo costante e ripetuto nel tempo (se le padroneggi e sai come utilizzarne l’immenso potenziale)

Vediamo qualche esempio.

Se i tuoi risparmi sono confluiti in qualche forma di fondo pensione, allora sei nelle asset class delle obbligazioni e delle azioni. Se invece in questi anni hai comprato una casa, allora ti sei posizionato sull’asset class immobiliare. Se invece compri titoli di Stato italiani, sei nell’asset delle obbligazioni.

I tuoi risparmi possono anche essere nello stesso momento diluiti in piu’ asset class. Questa e’ la diversificazione.

So che molti analisti finanziari lasciano confluire oro e argento nella categoria delle materie prime. E’ chiaro che chi si limita a fare questa semplificazione non conosce molto bene la storia dei sistemi monetari e di come funziona il denaro.

Infatti i metalli preziosi sono denaro e lo sono da centinaia di anni. Le mucche, il grano, il petrolio e i suini non sono stati utilizzati nel corso della storia come denaro o perlomeno non con la costanza con la quale sono stati utilizzati l’oro e l’argento.

Questo rende speciali l’oro e l’argento e li inserisce in una categoria di investimento a se stante: quella dei metalli preziosi. Una categoria che sui mercati finanziari presenta dinamiche anche differenti dalle generiche materie prime.

Rivelazione 2/7

[alertbox_notice]

Il 95% degli investimenti di tutto il mondo viene risucchiato in 5 grandi areee di investimento (asset class).

Come ti spieghero’ piu’ avanti, questa informazione e’ cruciale per la corretta scelta dei tuoi investimenti.

[/alertbox_notice]

[divider]

3) La valuta non e’ un asset class

“Ah Roy ti ho beccato, nell’elenco delle asset class ti sei dimenticato delle valute”

Gia’ immagino i tipi infatuati di Forex e di compravendita di breve termine sulle valute, pronti a dirmi “ma io sono uno strafigo che compra e vende Euro e Dollari sul Forex e faccio un botto di soldi“.

Grazie di avercelo ricordato mister figo, ma purtroppo per te, qui sei totalmente fuori contesto.

Voglio essere molto chiaro su questo, quindi leggi attentamente.

La valuta e’ il denaro che oggi viene creato dalle Banche centrali di tutto il mondo. Le tue Lire erano valuta. Gli Euro sono valuta, cosi’ come lo sono anche i Dollari, le Sterline e ogni altro tipo di banconota possa venirti in mente oggi.

Il punto e’ che le tue valute, in un arco di tempo superiore alla compravendita di breve termine, te le puoi conservare per collezione o come carta da parati.

Non serve citare Voltaire e la sua celebre fase “tutte le valute prima o dopo raggiungono il loro valore intrinseco: cioe’ ZERO“. Mi basta qui ricordarti che oggi non esiste alcuna valuta che abbia superato la prova del tempo.

Adesso voglio che tu fissi bene questo concetto.

Ripeti insieme a me: le valute non sono ricchezza a lungo termine.

Chi conserva valuta per un lungo periodo di tempo (bastano 5/10 anni) distrugge il suo potere d’acquisto. In altre parole, piuttosto che conservare valuta per un lungo periodo di tempo (Euro sul conto corrente o sotto il materasso ti dicono niente?) faresti meglio a darti una randellata sui denti.

Rivelazione 3/7

[alertbox_notice]

Mediamente ogni 40 anni la valuta muore,

lasciando il posto ad una nuova forma di valuta.

[/alertbox_notice]

[divider]

4) Il punto di equilibrio

La domanda giusta da fare è : “Ma in cosa si differenzia un’asset class dalla valuta?”

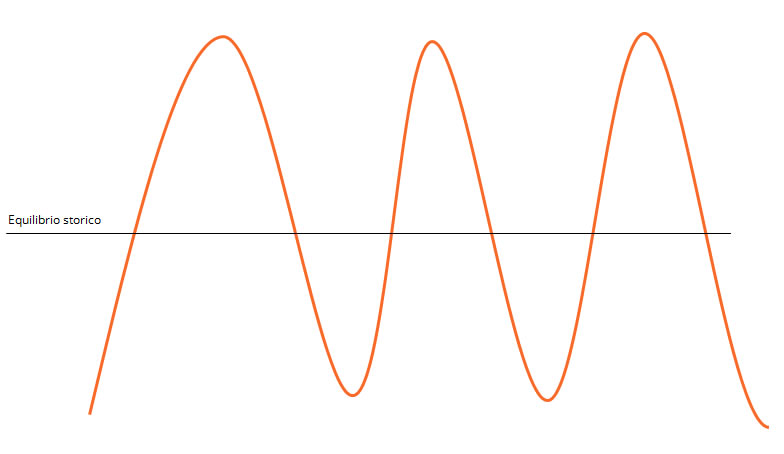

Le asset class si muovono nel corso della storia con un andamento ciclico.

Ecco l’andamento delle 5 asset class nel corso della storia:

Vedi la linea dell’equilibrio storico che ho tracciato nell’immagine?

Quello e’ un potente magnete per le 5 asset class.

Le asset class tendono ad allontanarsi dall’equilibrio per un certo periodo di anni. Questo e’ cio’ che da’ vita alla sottovalutazione e alla sopravvalutazione di un’asset.

Vedila da quest’altra prospettiva.

Le asset class tendono ad allontanarsi dal loro luogo di nascita: il punto di equilibrio.

Si avventurano per terre inesplorate.

Piu’ si allontanano dalla loro casa, maggiore sottovalutazione o sopravvalutazione si viene a generare su quell’investimento.

Poi, ad un certo punto del loro cammino, le asset class sentono SEMPRE il bisogno di tornare a casa. Di tornare al loro valore di equilibrio. Anche solo per un attimo.

Fanno questo movimento da quando esistono i mercati finanziari. In pratica, da sempre.

Ripeti insieme a me: non esiste alcun dubbio al fatto che le asset class, prima o dopo, tornino al loro valore di equilibrio.

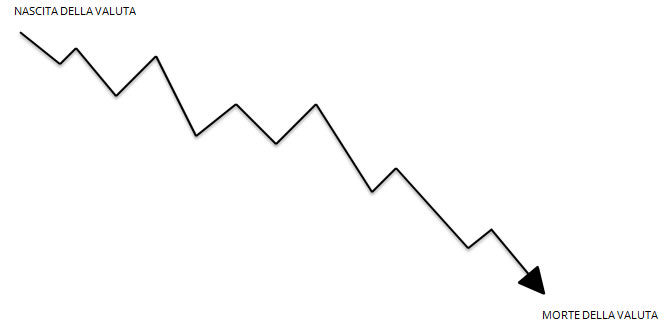

La valuta invece ha un altro movimento.

Guarda bene l’immagine qui sotto:

So che è spaventoso ma sono i numeri che ci lascia in testimonianza la storia.

La perdita di valore della valuta e’ costante.

Anche se di tanto in tanto questo trend discendente e’ intervallato da riprese del valore, sul lungo termine la valuta tende inesorabilmente a zero.

Pensa che tutte le valute che sono nate nel corso della storia, prima o dopo hanno azzerato il loro valore. Non c’e’ alcun dubbio al fatto che conservare valuta sul lungo termine distrugga il tuo potere d’acquisto.

La valuta e’ una patata bollente. Devi disfartene il prima possibile.

I piu’ preparati fanno girare la valuta all’interno delle 5 asset class.

Questo permette loro di moltiplicare la valuta e di guadagnarne un valore superiore alla sua perdita di potere d’acquisto.

Valuta e asset class sono il gioco dei ricchi

e delle persone finanziariamente preparate.

Naturalmente non devi disfarti di tutti gli Euro che hai sul conto corrente per investire di botto tutto il tuo denaro. Ricordati che viviamo in un mondo che si basa sulla valuta e pertanto sul breve termine ne hai bisogno per vivere.

Quello che ti sto suggerendo è di iniziare da subito a gestire saggiamente e in sicurezza il tuo denaro.

Conserva la parte di valuta che ti permette di essere sereno sul breve termine (anche di far fronte a eventuali imprevisti) e preparati finanziariamente per gestire al meglio il resto della valuta all’interno delle 5 asset class.

Questo gioco, protratto nel tempo, ti rendera’ ricco.

Rivelazione 4/7

[alertbox_notice]

Le asset class si muovono nel corso della storia con un andamento ciclico, alternando movimenti positivi a movimenti negativi.

Prima o dopo TORNANO SEMPRE al loro punto di equilibrio.

Le valute invece nascono e muoiono. Il loro valore tende SEMPRE ad azzerarsi.

[/alertbox_notice]

[divider]

5) Non e’ il denaro a renderti ricco

Ok, ho acceso la DeLorean di Ritorno al Futuro. Sei pronto a fare un viaggio di 50 anni indietro nel tempo?

Sai quanto guadagnava mediamente un operaio nel 1970?

La fantastica cifra di 25mila Lire a settimana. Ben 100 mila Lire al mese.

Torniamo nel presente. Oggi 100 mila Lire equivalgono a circa 50 Euro.

C’e’ davvero bisogno che ti faccia notare cosa fai oggi con 50 Euro?

Eppure 100 mila Lire nel 1970 erano soldi. Soldi veri.

Al giorno d’oggi potremmo paragonarli ai 1.200/1.300 Euro di stipendio medio di un impiegato.

Cosa e’ successo in 45 anni?

E’ successo che il costo della vita e’ aumentato e questo implica che la valuta ha perso valore.

Se nel 1970 ti servivano 2 Lire per bere un caffe’ ed oggi ti serve 1 Euro per bere lo stesso caffe’ nello stesso bar, l’unica cosa certa è che la valuta ha meno valore di prima. Elementare Watson.

Ricordi come si muove nel corso del tempo il grafico della valuta?

Esatto. Tende a perdere costantemente il suo valore.

Quanta ricchezza hai lasciato per terra in questi anni?

Quanta valuta hai conservato?

Pensavi di conservare la tua sicurezza

e invece il sistema ti sta mangiando vivo.

Voglio essere ancora più chiaro, per quelli che ancora nutrono qualche piccolo dubbio.

Se continui a conservare valuta e ad evitare gli investimenti, l’unica cosa che avverra’ con sicurezza e’ che prima o poi ti ritroverai senza nemmeno le mutande.

Adesso la domanda da porsi è: “cosa succede se trasporti questa verita’ all’interno dei mercati finanziari e dei tuoi investimenti OGGI?”

Succede che il tuo obiettivo deve essere quello di aumentare la tua ricchezza, cioe’ il tuo potere d’acquisto. Non ti serve a nulla aumentare il tuo denaro in termini nominali.

In altre parole, non ti serve a nulla aumentare il tuo stipendio dalle 100 mila Lire del 1970 ai 1.200 Euro odierni se alla fine lo stile di vita e’ lo stesso, se compri le stesse identiche cose che compravi nel 1970 (ma con molte meno banconote).

Esageriamo. Quanto ti sentiresti ricco se oggi possedessi un miliardo di Euro?

Un botto di soldi vero? Chi non vorrebbe possedere un miliardo di Euro!

Ma se ti dicessi che oggi al bar un caffe’ costa 1 miliardo e 1 Euro?

Ti sentiresti ancora tanto ricco?

Immagina. Possiedi un miliardo di Euro ma non puoi comprarci nemmeno un caffe’.

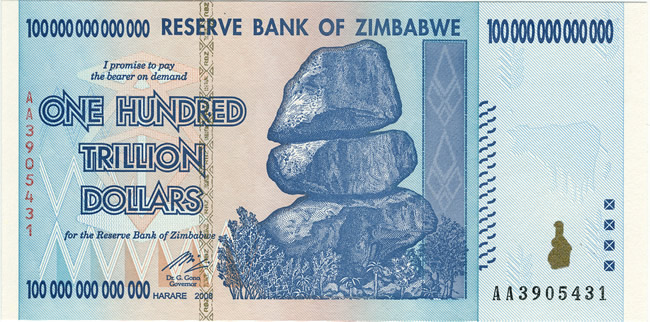

Questo e’ esattamente cio’ che e’ accaduto alla Repubblica dello Zimbabwe, dove la valuta ha perso di ogni credibilita’ e di fiducia da parte della popolazione. Il risultato e’ stato un drastico aumento dei prezzi di tutti i beni.

Lo Stato, per cercare di permettere i pagamenti in Dollari dello Zimbabwe, ha stampato delle banconote dal valore di diversi trilioni di dollari (1 trilione di dollari equivale a mille miliardi!)

Questa e’ una banconota che circolava nel 2009 in Zimbabwe:

Rivelazione 5/7

[alertbox_notice]

La tua ricchezza e’ il tuo potere d’acquisto.

Sono le cose che puoi comprare con il denaro che ti rendono ricco e non quanto denaro possiedi.

[/alertbox_notice]

[divider]

6) Considerare l’aumento del costo della vita

Quando fai un investimento, il primo obiettivo a cui devi puntare e’ quello di superare il tasso di inflazione.

Se in un anno investi 10 Euro e ne guadagni 1, il tuo conto totale sara’ di 11 Euro.

Ma se nello stesso anno il costo della vita sara’ aumentato di 2 Euro, a conti fatti ti sarai impoverito perche’ e’ come se adesso ti ritrovassi con soli 9 Euro in tasca.

Ma vediamo questo concetto con degli esempi lampanti.

Un lungo torneo in cui si sfidano le 5 asset class

Immagina un torneo fra le 5 asset class.

Un torneo che dura molti anni (che e’ per l’appunto il Ciclo Generazionale).

Al punto di partenza sono tutti dietro la linea dello START.

[panel]

REGOLE DEL GIOCO:

1. ipotizziamo che la linea nera dello START corrisponda ad un rendimento pari allo 0%

2. a livelli superiori ci sono rendimenti positivi

3. mentre nei livelli inferiori ci sono rendimenti negativi

4. e ipotizziamo che quest’anno l’inflazione sara’ al 2% annuo

[/panel]

BANG! Lo sparo annuncia ai corridori che la gara e’ iniziata. Le asset iniziano a correre sul terreno dei mercati finanziari.

Ecco una fotografia dopo il primo sprint:

ed ecco come si presenta la situazione:

– METALLI PREZIOSI: in guadagno del +7%

– AZIONI: in guadagno del +2%

– MATERIE PRIME: in perdita del -0,5%

– OBBLIGAZIONI: in perdita del -1%

– IMMOBILI: in perdita del -1,5%

Le 2 domande che ho per te sono:

- Quale di questi investimenti ti avrebbe fatto aumentare i soldi sul conto corrente?

- Quale di questi investimenti ti avrebbe fatto guadagnare ricchezza?

Dai, per rispondere alla prima domanda non serve una laurea in matematica. Tutti gli investimenti che presentano il segno + ti stanno facendo guadagnare soldi in conto corrente.

Quindi se avessi puntato sulle azioni, ogni 100 Euro investiti ti avrebbero portato un guadagno pari a 2 Euro (che e’ il 2%).

Se avessi investito 100 Euro in obbligazioni, a questo punto ti ritroveresti con soli 99 Euro sul conto (perche’ hai perso l’1%).

Fino a qui tutto semplice ed intuitivo. Segno positivo hai più soldi, segno negativo hai meno soldi.

Veniamo alla seconda domanda:

Quale di questi investimenti ti avrebbe fatto guadagnare ricchezza?

La risposta è che solo i metalli preziosi ti avrebbero fatto guadagnare ricchezza. Perche’ le azioni hanno ottenuto un rendimento del +2%, ma a questo devi sottrarre l’inflazione (ovvero l’aumento del costo della vita).

Quindi + 2% di rendimento meno il 2% di inflazione, il risultato e’ zero.

In termini nominali ti ritrovi con 102 Euro in tasca, ma in termini reali compri le stesse esatte cose che compravi prima di aver investito in azioni.

Per non parlare delle materie prime, degli immobili e delle obbligazioni, che hanno perso sia in termini nominali (tutte con rendimenti negativi) e sia in termini di potere d’acquisto.

Ma voglio mostrarti un altro esempio. Questo e’ piu’ controintuitivo e nel corso della storia dei mercati si e’ verificato diverse volte.

Cio’ che sto per mostrarti e’ un grande inganno per molti investitori.

Supponi che il torneo finisca con questi posizionamenti:

in questo screen abbiamo questa situazione:

– METALLI PREZIOSI: in guadagno del +7%

– MATERIE PRIME: in guadagno del +5%

– OBBLIGAZIONI: in guadagno del +2%

– AZIONI: in guadagno del +1%

– IMMOBILI: in guadagno del +1%

In questo scenario tutto sale di prezzo.

Il tizio che ha comprato 100 Euro di azioni pensa di essere un gran furbo. Perche’ alla fine dell’anno si trova con 1 Euro in piu’ sul suo conto. Stessa cosa il tizio che ha comprato immobili.

Ma anche quello che ha comprato obbligazioni pensa di aver fatto un bel guadagno.

Facciamo 2 conti:

Il tasso di inflazione e’ al 2%.

Questo significa che il costo della vita e’ aumentato del 2%.

Chi ha ottenuto il +1% (azioni e immobili) non e’ riuscito nemmeno a preservare la qualita’ della sua vita. Queste persone hanno perso il -1% che e’ dato dalla differenza fra tasso di inflazione e il rendimento generato con gli investimenti.

Chi ha puntato sulle obbligazioni e’ riuscito perlomeno a mantenere invariato il suo stile di vita. Infatti ha guadagnato un +2% a fronte di un tasso di inflazione del 2%. Questi due valori si equiparano e si annullano fra loro.

Dunque, chi ha guadagnato ricchezza?

Esatto. Solo gli investitori che hanno puntato sui metalli preziosi e le materie prime.

Con un rendimento del +7%, gli investitori in metalli preziosi si sono portati a casa un aumento di qualita’ della vita pari al 5% in piu’ dello scorso anno (7%-2% di inflazione). Ma anche gli investitori in materie prime hanno da festeggiare. La loro ricchezza e’ aumentata del +3%.

Alla fine della fiera, tutti gli investitori si sono ritrovati con piu’ denaro sul conto corrente, ma in realta’ molti di loro adesso hanno meno ricchezza fra le mani. Quella quantita’ maggiore di denaro che si ritrova chi ha comprato obbligazioni, azioni e immobili, non ha valore in termini di ricchezza.

E’ un falso guadagno.

Fumo negli occhi di chi non comprende che gli investimenti non sono un gioco in termini assoluti, ma un gioco in termini relativi.

Rivelazione 6/7

[alertbox_notice]

Non e’ importante controllare in assoluto quanto guadagni con i tuoi investimenti. Cio’ che conta e’ la relazione fra quanto guadagni con i tuoi investimenti e l’aumento del costo della vita.

[/alertbox_notice]

[divider]

7) Per ogni Ciclo Generazionale esiste un solo cavallo vincente

Sei arrivato fino a questo punto, quindi meriti davvero di conoscere la parte migliore del segreto. Quella che in pochi riescono a comprendere, ma che fara’ davvero la differenza nella tua vita.

Fin qui ti ho parlato di potere d’acquisto.

Dell’obiettivo di battere l’inflazione con i tuoi investimenti.

Ma c’e’ qualcosa in piu’ che dovresti sapere.

Ti ho detto che il gioco degli investimenti e’ un gioco in termini relativi e che non lo e’ mai in termini assoluti.

Per intenderci:

DOMANDA: Quanto ho guadagnato con il mio investimento?

RISPOSTA: 10 Euro

Ecco, questa roba messa in questi termini non significa un bel niente.

Ecco invece cosa funziona per davvero:

DOMANDA: Quanto ho guadagnato con il mio investimento?

RISPOSTA: Rispetto a prima, grazie all’investimento che ho fatto, oggi posso comprare molte piu’ azioni, una casa piu’ grande, una macchina piu’ bella, materie prime di maggiore qualita’ (caffe’, carne, latte, ecc…), garantire maggiore sicurezza alla mia famiglia.

Se e’ vero che la ricchezza non sono le banconote che hai in tasca, perche’ ostinarti e continuare a valutare il tuo investimento in termini di banconote?

Devi valutare i tuoi investimenti in termini di beni reali!

E qui la parte migliore del segreto: alla fine di ogni torneo generazionale, c’e’ sempre un solo grande vincitore. Questo sara’ il cavallo che avra’ corso piu’ di tutti gli altri 4 cavalli.

Il cavallo vincente avra’ letteralmente stracciato il tasso di inflazione ed avra’ anche battuto tutti gli altri investimenti possibili.

Porte spalancate verso la ricchezza attendono quegli investitori lungimiranti in grado di comprendere quale sara’ il cavallo vincente del prossimo Ciclo Generazionale.

Ripeti insieme a me: Ho capito che esiste un solo cavallo vincente per ogni Ciclo Generazionale che mi trovo a vivere. Da questo momento puntero’ a generare davvero ricchezza, stracciare l’aumento del costo della vita e tutti gli altri cavalli della corsa fra le asset. Io investiro’ i miei soldi nel cavallo vincente.

Rivelazione 7/7

[alertbox_notice]

Il gioco degli investimenti funziona in termini relativi.

E’ SEMPRE un paragone rispetto agli altri investimenti.

Si tratta di una gara fra il cavallo che hai scelto tu e gli altri cavalli che avresti potuto scegliere.

Ogni Ciclo Generazionale decreta un solo cavallo vincente.

Sara’ quel cavallo che ti avra’ spalancato le porte verso la ricchezza.

[/alertbox_notice]

[divider]

Conclusione

Sei giunto alla fine dei 7 segreti degli investimenti ed ora conosci il segreto dei segreti:

investire in ricchezza e non in valuta.

La storia dei mercati ci passa una lezione. In ogni Ciclo Generazionale c’e’ una sola asset class che aumenta in modo vergognoso la tua ricchezza.

Delle 4 che restano, ce ne sara’ qualcuna in grado di darti qualche piccola soddisfazione e tutte le altre ti regaleranno solo fumo negli occhi.

Con gli strumenti che hai appreso oggi la tua vista e’ paragonabile a quella di un gatto che si trova nel buio della notte.

Ricorda che non conta quanti soldi hai in tasca, ma cosa puoi comprare con quello che hai.

Il gioco degli investimenti e’ un gioco in termini relativi e mai assoluti.

Adesso sta a te iniziare a sfruttare al meglio quello che hai appreso oggi e puoi farlo partendo con il regalo che ho preparato per te.

Un videoseminario in cui ti mostro perche’ l’oro e’ il cavallo vincente del Ciclo Generazionale che stai vivendo.

Questo ciclo si appresta verso la fine e la storia insegna chiaramente che e’ nella parte finale di ogni Ciclo Generazionale che la maggior quantita’ di denaro viene trasferita.

Se anche tu sei pronto a far lavorare queste potenti forze di mercato al tuo fianco, guarda ORA il videoseminario e fai girare il link di questo articolo fra tutte le persone che vuoi bene. Sara’ illuminante proprio come lo e’ stato per te.

Perche’ conoscenza e’ sicurezza.

Roy Reale

"PRIMA DI INVESTIRE IN ORO" 6 verità che ti hanno sempre nascosto

Stai per scoprire gli ingranaggi che muovono il mondo del denaro oggi. E come, e perché, l’oro ne è maledettamente collegato.

51 risposte

Sei riuscito a spiegare concetti generali in modo molto chiaro.

Dico “generali” perchè su ogni punto ci sarebbe da aprire delle parentesi da riempire un libro, quindi buona anche la sintesi.

Grazie Marco 🙂

Il tuo grafico sinusoidale mi ha ricordato di questo articolo

http://ideatrading.investireoggi.it/le-6-fasi-dei-mercati

Una ottima lezione di buon senso. Complimenti. Quanti si lasciano ingannare dalle gestioni patrimoniali e da prodotti a capitale garantito proposte da banche che arricchiscono i proponenti? Wolf of Wall street ne è un esempio.

Complimenti Roy, la tua marcia in più, che ti accomuna agli esperti che hai citato all’inizio, è la generosità con cui diffondi la tua conoscenza, si legge in ogni tua parola, è tipico della tua terra d’origine ma soprattutto delle persone ricche dentro, che sanno che la generosità genera abbondanza e quindi ciò che dai ritorna moltiplicato,

Grazie, saluti Paol0

Grazie di cuore Paolo.

Le tue parole sono tra le soddisfazioni piu’ belle del mio lavoro.

Complimenti per aver copiato il 90% dell’articolo dai libri scritti da Robert Kiyosaki !!

Come ho riportato all’inizio dell’articolo Kiyosaki è uno dei miei maestri e certamente in questo articolo c’e’ anche la sua influenza.

Ma se mi scrivi che ho copiato il 90% del suo lavoro allora sei totalmente fuori dalla realta’. Torna a leggere tutti i libri di Kiyosaki e vieni qui a scrivermi dove affronta tutti i pezzi che ho messo insieme in questo articolo.

poveri noi……………

Povero te.

Ciao, se hai letto i libri di cui dici , forse ti aspetterai la domanda che ti andro’ a fare, lo fatta a tutte le persone che amministravano i miei risparmi con la sapienza di chi ha il metodo di far diventare ricchi….allora ti chiedo: Te sei deventato ricco ? Non credo se ho letto bene la tua storia…diciamo che stai facendo network marketing con l’obbiettivo di accumulare metalli preziosi. Non ho nulla in contrario con quello che fai ma sappi che quei libri di quegli autori menzionati hanno anche rovinato molte persone. Saluti

Capisco la tua preoccupazione Aniello.

Vedi, io non sono nato ricco ed i miei investimenti iniziali sono stati molto modesti.

Oggi ho raggiunto il traguardo di vivere di investimenti condividendo cio’ che imparo giorno dopo giorno.

Non credo di avere la verita’ fra le mani. Sono qui per portare cio’ che per ME ha funzionato e continua a funzionare.

Le informazioni che ho riportato in questo lungo articolo non sono mie opinioni ma il funzionamento scientifico dei mercati finanziari. Ma non sono io a dirlo. A parlare al posto mio ci sono la storia e i numeri.

Se hai trovato poco chiaro qualche passaggio all’interno dell’articolo scrivimelo che sono qui per parlarne.

Roy ciao, ma le borse giù, il petrolio su, l’oro in dollari su….e l’oro in euro giù! non è che ci troviamo l’oro nuovamente oltre i 1300 tra poco con il nostro in euro inchiodato a 34-35??

Bisogna ragionare su tempistiche più lunghe o non se ne viene a capo.

Si, ormai ho imparato anch’io a ragionare così, ma era nel senso: non è che sto caxxo di dollaro ormai verso la sua fine (di moneta per scambi commerciali) ritorni o vada oltre il cambio di 1,4 (contro la nostra skifezza di moneta) e l’ oro in dollari salga ma per noi in euro rimanga al palo?

Seghe mentali.

Secondo me facendo un calcolo alla fine saremo noi a vincere i metalli preziosi sono in piedi da 5000 anni ci sono state guerre catastrofi cicli ma nulla e cambiato per oro e argento lo detengono solo i piu’ potenti e non dimenticate che i conti si fanno alla fine roy reale i miei complimenti meglio essere in pochi a crederci oro e argento ve lo ridico ancora sono molto sottovalutati

secondo me è tempo di comperare azioni aurifere. cosa ne pensi Roy. ciao

Hai ragione Stefano, stanno arrivando segnali interessanti proprio in questi giorni. Ma preferisco attendere ancora un po’, prima di rientrare prepotentemente su azionario minerario. Ci sara’ da divertirsi in questo mercato.

Buongiorno. A me non arriva la mail con il link per accedere al videoseminario. Come mai?

Nicola probabilmente questo succede perche’ avevi gia’ lasciato il tuo nome e la tua mail.

In tal caso, inserisci nuovamente stesso nome e stessa email e verrai immediatamente riportato nella pagina del videoseminario.

http://www.wallstreetitalia.com/article/1813919/se-non-avete-oro-in-portafoglio-non-sapete-nulla-di-economia.aspx

Ray Dalio e’ forte.

Grazie della condivisione.

Ciao Roy, scrivi che un ciclo naturale dura da 11 fino a circa 20 anni. Al momento il ciclo naturale dell’oro è durato 12 anni quindi la domanda è: Perchè non potrebbe essere finito?.

Grazie ciao.

Domanda intelligente Angelo.

Una mail sarebbe riduttiva per poter rispondere, ecco perche’ ho preparato un videoseminario di 50 minuti in cui condivido alcune delle ricerche che dimostrano perche’ l’oro oggi non ha completato il suo Ciclo Naturale (o Ciclo Generazionale).

Trovi il video qui: https://www.deshgold.com

mentre se vuoi conoscere tutti i dettagli e gli strumenti per capire in che fase si trova il Ciclo Generazionale dell’oro, ti invito ad approfondire la DeshMember: http://www.deshmember.com

Illuminante. Da quando ho scoperto questo sito sto divorando tutti gli articoli.

Una curiosità: quando è finita la fase di rialzo del Ciclo Generazionale degli immobili? Il 2007 è stato il picco del Ciclo Generazionale?

Esatto Alessandro.

Nel 2007 c’è stato il picco del ciclo degli immobili (con contestuale scoppio della bolla immobiliare).

Prima che gli immobili tornino ad essere l’investimento più interessante credo proprio che passeranno un pò di anni.

Bell’articolo Roy, ho però delle considerazioni e domande da fare: negli ultimi 10 anni in Italia il tasso d’inflazione è stato in media l’1,8%, mentre nell’ultimo anno addirittura 0%. Se io ho investito in azioni e nell’ultimo anno ho avuto una rendita del 3,6% netto, essendo stata l’inflazione nulla, ho effettivamente guadagnato il 3,6%?

Esattamente Alberto. Perlomeno in teoria è corretto.

Perchè dico “in teoria”?

Perchè nella pratica non siamo così sicuri che gli enti statistici Statali calcolino in modo trasparente il tasso di inflazione.

Sul tasso di inflazione sono appoggiate molte scelte economiche. E per uno Stato, tenere basso il tasso di inflazione può essere molto salutare.

Ci sono diversi investitori che hanno studiato in modo approfondito il metodo di calcolo dell’inflazione (studi fatti maggiormente in America) e che dimostrano come il tasso di inflazione ufficiale sia molto “dubbio”.

A tal proposito puoi guardare il lavoro svolto da John Williams su Shadow Stats. E’ il ricercatore numero 1 sull’argomento.

Alla fine dell’articolo ci stava questo pensiero secondo me: “La borsa (e altri investimenti che hai anche scritto) come nostro Signore, aiuta chi si aiuta; ma, a differenza di nostro Signore, non perdona minimamente chi non sa quello che fa.”

Complimenti per le tue idee, ti seguo da tempo.

Ciao Roy.

Grazie Gian.

Onorato di esserti utile.

Bravo Roy, vai avanti così senza ascoltare tutti quegli invidiosi che vedono nel tuo impegno, nella tua umiltà, nella tua preparazione un insulto a sè stessi per la loro ignoranza. Tu stesso hai scritto di non avere la verità in mano e questo chiude il cerchio, a differenza di altri tu ti butti, ti fai domande e cerchi di risponderti con quello che via via vieni a scoprire, pochi sono disposti a fare questo.

Davide il tuo commento mi tocca nel profondo perchè hai centrato il punto.

Non credo di avere la verità fra le mani.

Ma mi faccio domande, ricerco e provo a migliorare di giorno in giorno.

Grazie di cuore.

Ho letto l’articolo sui sette segreti degli investimenti … mi unisco al coro di coloro che ti fanno i complimenti.

Avrei anch’io un quesito da porre…

Cosa ne pensate delle criptovalute? …… bitcoin, cinspace…. etc…

sono degli assets reali o fittizi?

Grazie x la risposta.

Filippo

Ci sono troppi pochi dati a disposizione per inquadrare in questa ottica il Bitcoin Filippo.

Ottimo articolo, mi trovo in accordo. Ma per il discorso iniziale dei cicli generazionali non sono d’accordo. E’ innegabile che viviamo dal 2001 in una periodo di profonda paura. Abbiamo avuto lo scoppio della bolla new economy e il ciclo del terrorismo.

Ma nonostante la paura sia sempre una costante tutti gli asset class hanno avuto oscillazioni molto pesanti sia in positivo che in negativo.

Cercherei in altri motivi il perchè delle oscillazioni

Chiaro ed esaudiente al fine di convalidare l’opinione che sia opportuno investire in oro e argento, il seminario l’ho già visualizzato… per passare alla fase operativa occorre entrare in Deshmember, dico bene?

Grazie

Patrizia

La DeshMember è la punta di diamante del nostro lavoro Patrizia.

Lì ci sono tutte le nostre ricerche cicliche, storiche e statistiche sui mercati finanziari.

La DeshMember è senza ombra di dubbio il livello successivo per fare profitto comprando e vendendo oro e argento.

Grazie per il tuo commento.

Ciao Roy! Io sono nuovo sul campo e anche abbastanza ignorante in materia per il momento, però mi affascinano molto questi discorsi e li trovo interessanti. Ti volevo fare solo due domande: quali strumenti di lavoro si usano per tenere sotto controllo i movimenti di prezzo dell’ oro e degli altri metalli preziosi? E nella Gold silver guide insegnate ad utilizzarli?

Grazie anticipatamente. E complimenti per gli articoli scritti.

Simone

Ciao Simone.

Gli strumenti su cui lavoriamo sono basati su analisi storica, statistica e ciclica.

E’ lavoro condiviso in DeshMember, con tanto di segnali operativi che scaturiscono da questi studi.

Nella Guida DeshGold trovi invece risposta su DOVE e COME comprare oro e argento fisico.

Sono nuovo di deschgold; da quando ho avuto i primi soldini li ho sempre investiti in PAC bilanciati/azionarie dietro consigli di tutti. Da 15 anni solo gestione patrimoniale e pensionistiche. Molti prelievi e versamenti sono conseguiti ( tutto normale ero giovane) . Ho il desiderio da alcuni mesi di investire in oro e ho scoperto bullionvault che ho fatto un piccolIssimo investimento per testarlo. Ho deciso di non proseguire nei versamenti futuri da quando ho letto i vostri articoli. Pensando proprio di investire per il lungo termine in oro 90%-arg 10% nel fisico 10.000€ … per il momento; proprio seguendo i vostri consigli di guerra. Abito a pochi km di sorpresa da Philoro (da voi segnalato) , non vedo il momento di entrarci come cliente. Cmq penso che come giovane ho agito bene inquanto potevano servirmi nel tempo immediato o quasi il contante. Potevo comprare quando ero giovane qualche sterlina o marengo invece di numismatica scadente, di questo mene pento. Complimenti per gli articoli.

Credo che tu debba essere fiero del percorso che stai facendo. Se guardandoti indietro senti che potevi fare di piu’ significa che stai crescendo Alan.

E questo e’ un bene… Avanti cosi’.

Molto interessante, grazie. Seguirò con attenzione. Per ora, buon lavoro.

Giulio

Ciao Roy. Bravo. Ottimo articolo. Se guardo il grafico dell’oro soprattutto quello lungo dal 1950 ad ora però mi spavento. Siamo a livelli altissimi!!! Ho paura che l’élite finanziaria riesca a tirarlo giù ancora fino a 400 !!!

Adriano non tieni conto dell’inflazione che c’è stata dallo scorso secolo ad oggi.

Quanto veniva pagato un operaio nel 1950?

Quanto costava un biglietto al cinema negli anni 70′?

Ciao Roy, ottimo articolo, didattico e coinvolgente. Voglio ricambiare con un dato che, in futuro, potrebbe ritoccare l’analisi dei cicli Kondratiev, se vorrai esplorarlo: poichè mi capita a volte di insegnare storia in qualche liceo, sono venuto a conoscenza, da tre anni ormai, che la Storia ufficiale poggia su una Cronologia Universale fabbricata nel 1500 circa unendo le diverse cronologie relative dei vari stati e memorie del tempo.. dagli anni ’70 un altro russo, un matematico celeste di Mosca, di nome Fomenko, ha scoperto che l’attuale cronologia della Storia universale è viziata sino al 1500 circa (i cicli K da fine 1700 sono calcolati su dati storici scientificamente confermati) mentre la storia del passato, prima cioè del 1500, appare un grosso copia e incolla, ovvero 4 duplicati di uno stesso periodo.. un grosso impero euroasiatico comparve nel XIII fin XVI secolo e poi si sgretolò, lasciando emergere l’impero marittimo della Gran Bretagna.. se sei interessato continuerò. 😉 per ora ti saluto e confermo la mia stima al tuo lavoro.

Grazie del tuo commento Clemente. Non ne avevo mai sentito parlare prima del Summit 2018 di ImpattoReale. Sei tu che me ne parlavi durante l’evento vero?

Si Roy, vedi, come tu e Ted lee ricordaste, Fed e altre agenzie di governo ritoccano i dati di propaganda ogni volta che vogliono orientare l’opinione pubblica.. beh questa tecnica è antica quanto gli Stati organizzati.. riassunto all’inverosimile, tutta la cronologia della Storia attuale è detta Scaligera, in quanto elaborata dal matematico gesuita francese Joseph Scaliger e poi dalla sua scuola, affermandosi al Concilio di Trento del 1530 circa.. oggi la scienza è andata avanti e ha ricalcolato la cronologia tramandataci da quell’epoca di Inquisizione, dov’è alcune idee, libri e autori venivano messi all’indice, emarginati o bruciati al rogo, un po’ come la fine che subì Kondratiev sotto Stalin.. in compenso venivano ufficializzate quelle richerche che compiacevano le potenti case regnanti del tempo (giunte in alcuni casi sono a oggi).. il team di scienziati di Mosca, indagando su un anomalia astronomica sollevata dalla NASA, scoprirono l’errore presente nella cronistoria antica.. ti do un link iniziale dove approfondire, è in francese ma ti da una prima idea: http://agrobuti.org/video4/fomenko1-fr.mp4

Grazie Clemente (scusa per il ritardo nella risposta).

Se dovessi imbatterti in futuro anche in link italiani o inglesi che approfondiscono la tematica mi fa piacere se ce li condividi in email.

A presto.

Siamo nel 2021 sotto una pandemia mondiale Che cosa sta succedendo adesso? Io sono piuttosto ignorante in questo campo e sicuramente non ho dei capitali importanti da investire. In che fase ci troviamo? In cosa può investire una persona giovane preoccupata del futuro?

Ciao Armonia, hai già scaricato e letto il report “Prima di investire in oro”?

È gratuito e puoi farlo da qui: https://deshgold.com/documento-riservato-6verita

Ti invito inoltre a registrarti alla newsletter gratuita di ImpattoReale, dove troverai molti video e contenuti gratuiti che abbiamo preparato in questi anni:

https://impattoreale.com

Infine, per informazioni immediate ed operative sugli investimenti, dai un occhio al servizio a pagamento che offro in DM Lab qui:

https://deshmember.com

Un saluto.