[panel]

L’oro ha aperto la settimana a $1.575,90 e ha chiuso a 1.578,40$.

Al Comex di New York i contratti futures sull’oro per consegna ad aprile sono quotati a $1.576,90. [/panel]

Questa settimana l’indice Statunitense Dow Jones Industrial Average ha rotto al rialzo i suoi massimi storici andando ad attestarsi sul livello piu’ alto di sempre. I valori delle azioni dello storico indice Dow di Wall Street hanno beneficiato della spinta dei bassi tassi d’interesse e dalle misure di stimolo (alleggerimenti quantitativi) varate dalla Fed.

Nel marzo 2009, all’apice della crisi internazionale (scatenata dal crollo delle obbligazioni agganciate alle ipoteche dei mutui subprime), il Dow quotava 6.547,05 punti. Grazie alla Fed di Ben Bernanke, la quale ha iniettato nel sistema finanziario oltre 4 mila miliardi di dollari, il Dow oggi e’ piu’ che raddoppiato nel giro di soli quattro anni.

Anche l’indice Standard & Poors’ 500 ha fatto segnare nuovi massi dagli ultimi cinque anni.

Gli utili trimestrali hanno aiutato le Borse americane, ma e’ stata soprattutto la Fed ad alimentare questa nuova bolla speculativa. L’economia reale langue, con un alto tasso di disoccupazione e ben 50 milioni di americani che sopravvivono grazie al programma di sociale buoni pasto (food stamps – SNAP Supplemental Nutrition Assistance Program).

Anche nel 2007, poco prima della Grande Crisi, il Dow Jones era sopra i 14.000 punti ma con un debito federale pari a 9.000 miliardi di dollari, contro gli attuali 16.500 miliardi.

Nel 2007 il rapporto Debito/PIL era al 57% contro il 105% odierno. E il deficit federale viaggiava sui 100 miliardi l’anno. Da quando si e’ insediata l’Amministrazione Obama (2008) esso viaggia a oltre 1.000 miliardi di dollari l’anno.

Ben Bernanke ha riconfermato anche davanti al Congresso USA che la Fed continuera’ a portare avanti il suo programma di acquisto di assets. La giustificazione ufficiale a questa politica e’ la debolezza del mercato occupazionale statunitense.

Il dollar index si e’ leggermente “rafforzato” da inizio anno. Il fattore e’ contingente. La bolla monetaria gonfiata dalla Fed attira capitali speculativi sulle principali Borse di New York, pertanto il dollaro “appare” in rafforzamento. Del tutto fuori luogo coloro i quali, sul lungo periodo, prevedono un tonfo dell’oro e un ritorno del biglietto verde agli splendori del passato.

Come abbiamo gia’ sottolineato in questa rubrica piu’ volte, il dollaro e’ seduto su un debito pubblico totale di oltre 58.000 miliardi di dollari e su passivita’ finanziarie future (pensioni del settore militare e settore sanitario) di oltre 122.000 mila miliardi di dollari.

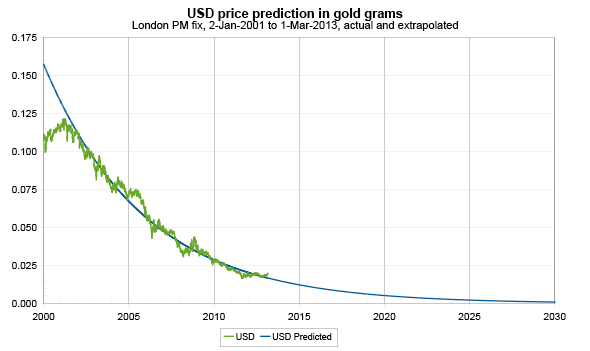

Dal 2001 il dollaro USA ha perso la meta’ del suo valore ogni quattro anni. Il grafico che segue (oro in grammi contro dollaro statunitense) , proietta il valore del dollaro rispetto al valore dell’oro, sino al 2030. Se le politiche del decennio scorso proseguiranno cosi’ come i trends attuali relativi a debito e deficit pubblico, debito privato e deficit della bilancia commerciale, il valore del dollaro americano si sbriciolera’ rispetto al metallo giallo.

Il metallo giallo e’ rimasto ancorato all’interno della gamma di oscillazione compresa tra $1.570,00 e i $1.59o,00; gli investitori hanno preferito riversarsi in massa su assets rischiosi abbandonando temporaneamente l’oro. I prezzi piu’ contenuti del lingotto stanno stimolando la domanda di metallo fisico, soprattutto in India e Cina.

L’Esecutivo governativo di Pechino ha confermato che per il 2013 la spesa pubblica dovrebbe essere aumentata del 10% per arrivare a un obiettivo di crescita annua del 7,5%.

Le Banche Centrali della Russia, Corea del Sud e Kazakhstan si stanno giovando dei prezzi contenuti del metallo giallo per incrementare le loro riserve auree. La Corea del Sud, nel solo mese di gennaio, ha acquistato 20 tonnellate di oro. Nel 2012 ne aveva acquistate 30 tonnellate (in un anno).

La Russia, sempre nello stesso mese, ha acquistato 12,20 tonnellate di oro, mentre il Kazakhstan ne ha acquistate 1,50 tonnellate. Le Banche Centrali stanno accumulando oro per controbilanciare e limitare il rischio finanziario derivante dagli effetti inflattivi sulle loro riserve valutarie.

Attualmente la Corea del Sud risulta essere la settimana nazione a livello mondiale per riserve auree. In ogni caso, dovra’ incrementare i propri accantonamenti di metallo giallo, in quanto le proprie riserve risultano essere una frazione minima rispetto a quelle valutarie, stimate in 328 miliardi di dollari americani.

[divider]

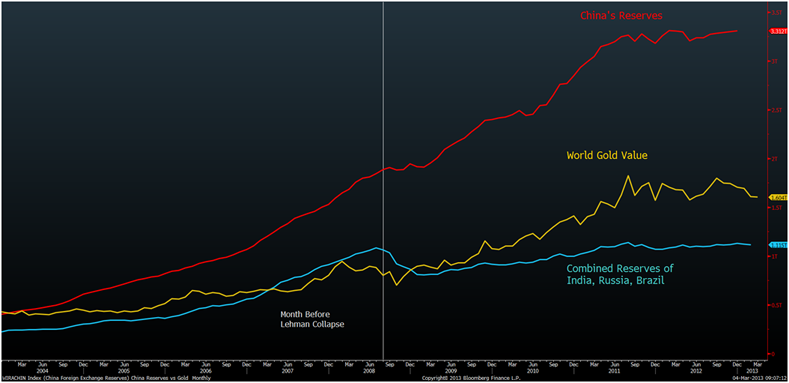

La Cina possiede riserve valutarie in grado di comperare due volte l’importo dell’oro di tutte le banche centrali mondiali

Le riserve valutarie della Cina sono cresciute del 700% dal 2004 a oggi.

Esse sono talmente ampie da poter comperare tutto l’oro delle Banche Centrali mondiali per almeno due volte il loro valore.

Come puoi constatare dal grafico qui sotto, le riserve in valuta estera detenute dalla Cina sono arrivate all’ammontare stratosferico di 3,3 trilioni di dollari americani. Dal 2004 al 28 febbraio 2013 il prezzo dell’oro e’ cresciuto del 263%. Le riserve valutarie cinesi, nello stesso lasso di tempo, sono cresciute del 721%.

Nel grafico sono riportate anche le riserve valutarie di India, Russia e Brasile. Dal 2004 sono cresciute del 400% raggiungendo la ragguardevole cifra di $1,1 trilioni di dollari americani.

Le banche cinesi riceventi dollari americani dall’interscambio commerciale con gli USA, li trasferiscono alla Banca Centrale Cinese in cambio di valuta locale. La Banca Centrale cinese, pertanto, riesce a incrementare anno dopo anno le riserve in dollari americani. Due terzi delle riserve valutarie cinesi sono espresse in dollari americani, un quarto in Euro.

Le riserve in valuta estera della Cina attualmente sono pari al 30,20% di tutte le riserve mondiali. Nel 2004 raggiungevano il 14%. Il secondo detentore di riserve valutarie risulta essere il Giappone che nel 2004 ne possedeva il 23%.

Nei prossimi anni la Banca Centrale Cinese ha gia’ confermato che provvedera’ a convertire parte delle proprie riserve in metallo giallo. Questo trend fornira’ ulteriore supporto alle quotazioni dell’oro.

[divider]

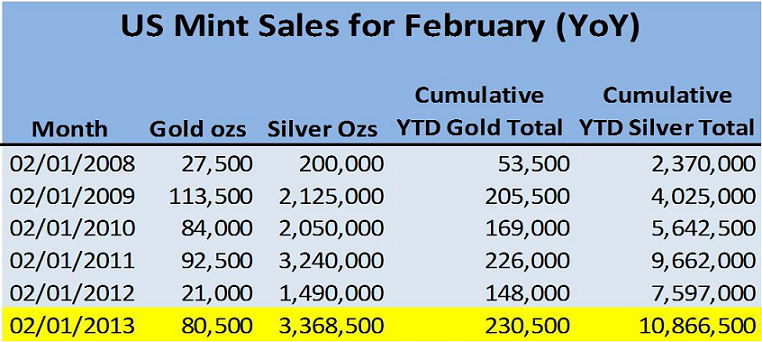

In USA record di vendite di monete American Silver Eagle in Febbraio

La Zecca degli Stati Uniti ha reso noto le vendite di monete Silver Eagle in Febbraio. Le vendite del secondo mese dell’anno hanno toccato un record a 3.368.500 once.

Le vendite sono state favorite anche dalle quotazioni a sconto dell’argento nel mese di febbraio. I prezzi all’oncia si sono aggirati in media sui $28,00 – $29,00 l’oncia. Gli investitori statunitensi stanno diversificando i loro portafogli investendo in modo massiccio in argento fisico, sia lingotti che monete.

In questo precedente articolo, avevamo gia’ messo al corrente che, a causa dell’intensa domanda di monete in argento, la Zecca degli Stati Uniti aveva temporaneamente sospeso la vendita di monete sino al 28 gennaio 2013.

Il 53% della domanda d’argento mondiale proviene dal settore industriale. La restante percentuale e’ costituita da domanda per investimenti la quale e’ in costante aumento da un decennio a questa parte (rispetto anche alla domanda per uso industriale). Dall’inizio del 2013 la domanda d’argento per investimento e’ salita del 30% rispetto ai primi due mesi dell’anno scorso (fonte: Societe’ Generale – report datato 03 marzo 2013).

Al 28 febbraio di quest’anno i fondi ETF in argento hanno visto incrementare la loro dotazione del 3,6% rispetto ai primi due mesi dell’anno scorso, raggiungendo un record in depositi argentiferi pari a 19.699 tonnellate metriche (fonte: Bloomberg).

La Cina nel mese di gennaio 2013 ha incrementato il proprio import d’argento del 14% rispetto al mese precedente: si tratta della maggiore crescita da luglio dell’anno scorso.

3 risposte

Guardate questi grafici postati da Eric De Groot,utilizza degli indicatori non meglio spiegati che però sembrano efficaci nell’individuare il riposizionamento fra le mani deboli e quelle forti del mercato,i suoi indicatori presumo siano basati su una lettura dei COT,e sul rapporto fra le posizioni dei commercial e dei non commercial…

I suoi indicatori sono SA spreading activity,e DI diffusion index,quando entrambi superano una certa quota,tipo 80 segnalano un bottom,perchè l’oro si è spostato di nuovo dalle mani deboli,a quelle forti,e quindi si riparte per un nuovo rally.

Pare che gli indici siano già arrivati a 80 per l’oro,chi è un pò in ritardo è l’argento,che però sta recuperando,ed è a 36,perchè la redistribuzione sia completa,lui indica per l’argento,un valore di 60.

In linea di massima dal momento che oro e argento,sono molto correlati,l’oro per ripartire deve aspettare che le mani forti si siano riposizionate anche sull’argento.

Comunque l’idea è che sembra ci stiamo avvicinando a un punto di svolta nel mercato dei preziosi…

Se guardate i suoi post del 14 maggio del 2012 con questo metodo aveva segnalato il bottom.

Leggetelo è interessante,così la prossima volta che volete vendere o comprare,date un occhio a questi indicatori:

http://edegrootinsights.blogspot.it

Ispirato dal metodo di analisi dei COT di Eric de Groot,ho provato a fare un’analisi tramite i COT su come agiscono le mani forti nel manipolare i prezzi dell’oro.

http://cabalemercati.blogspot.it/

Ciao Fuck,

grazie del commento e grafici, daremo un’occhiata per approfondire. Tento di dare una spiegazione meno “tecnica” possibile, per una visione di ampio respiro e comprensibile ai piu’. V’e’ un’ottima domanda di oro fisico sul mercato. Il trend dell’oro rimane improntato al rialzo. Per quale motivo allora il prezzo rimane inchiodato nella banda di oscillazione compresa tra $1.500,00 e $1.650,00?

Le ipotesi sono diverse. Innanzitutto la manipolazione ribassista ha alzato la cresta, specialmente a febbraio. Poi il venire meno di quella fronda speculativa che era entrata nel mercato dell’oro e che agisce in leva finanziaria tramite il mercato sintetico dei futures; essa si e’ spostata sull’azionario.

Le posizioni short al Comex sono arrivate al massimo dal 1999. Alcuni ETF hanno alleggerito le loro posizioni sul metallo giallo. Ma qualcosa sta per cambiare. Jim Sinclair (che di solito non sbaglia mai una previsione) vede l’inizio del rialzo dell’oro per fine marzo. E’ importante monitorare la situazione dell’Italia; il downgrade di Fitch di venerdi’ sera potrebbe innescare un terremoto sui mercati. Vedremo come reagiranno le Banche Centrali se dovesse instaurarsi una situazione di forte panico per contagio sull’Euro. Ritengo, inoltre, a titolo personale, che entro breve la Grecia uscira’ dall’Eurozona. L’Euro potrebbe spaccarsi, perche’ potrebbero seguire l’esempio della Grecia anche Spagna, Italia e Portogallo. E’ una situazione estremamente delicata che mi ricorda la vigilia del crack Lehman.

Rick