Un’immagine vale più di mille parole.

Dopo numerosi articoli discorsivi in cui si è cercato di introdurre nuovi concetti, la de-dollarizzazione, e riportare comportamenti opposti di alcune banche centrali o alquanto bizzarri di qualche segretario del Tesoro, colgo l’occasione per fare un po’ di ordine, dimodoché tutti i filoni proposti su questo blog negli ultimi tempi possano trovare una sintesi.

Una sintesi, quella proposta da Hubert Moolman, in grado di eliminare tutto il rumore di cronaca quotidiana e mercati e aiuti a focalizzarsi sui trend e gli eventi più salienti sia passati che, soprattutto, futuri.

Se, come a detta di molti investitori, una crisi economica mondiale è davvero alle porte, sarebbe solo il ripetersi continuo e inesorabile delle stesse scelte sbagliate fatte in passato.

A riprova dell’oggettiva difficoltà che l’uomo ha nell’imparare dai suoi errori.

[divider]

Oramai dovrebbe essere chiaro che la possibilità di una crisi bancaria internazionale si sia prepotentemente affacciata sui mercati di mezzo mondo e che potrebbe consumarsi in tempi molto brevi.

A causa dei livelli di debito pazzeschi che sono stati raggiunti, molte banche sono vicine a chiudere bottega.

Perché?

Perché un evento finanziario negativo, con tutte le pressioni che ne scaturirebbero [corse agli sportelli], rivelerebbe l’effettiva incapacità degli istituti finanziari di rispettare i loro obblighi evidenziando lo stato di cronica insolvenza in cui versano da decenni.

La mancanza di contante [cartaceo, non quello elettronico] sarà quindi alla base della chiusura per bancarotta di numerosi istituti bancari. E, a riprova di ciò, la campagna di rimozione o limitazione nell’uso del contante si fa sempre più aggressiva.

Se il contante fisico venisse rimosso e tutti i pagamenti fossero fatti con carte di credito, NFC, Apple Pay e chi ne ha più ne metta, le banche sarebbero libere anche dall’ultimo guinzaglio che le costringe a limitare la loro fantasia in campo monetario.

Le banche risultano essere in competizione fra loro per ottenere liquidità e preferirebbero non avere come ostacolo ai loro piani macroeconomici, e competitor nell’accaparrarsi il contante, il piccolo risparmiatore.

E sarà per il possesso di quei biglietti che le banche saranno disposte a tutto.

Sarà, insomma, come nel 1933 ma senza oro.

All’epoca della confisca, infatti, le banche poterono dimostrare la loro solvibilità non tanto appropiandosi dell’oro altrui – si riuscì a confiscare solo una quantità minima di metallo giallo dai privati – quanto estromettendo il grande pubblico dal competere per un bene la cui scarsità è proverbiale.

Ed è questo il motivo per cui è alquanto improbabile che una confisca aurea possa ripetersi in tempi moderni: l’oro, attualmente, non gioca alcun ruolo chiave nelle dinamiche della politica economica moderna [perché costantemente sottovalutato o demonizzato].

Al contrario del contante, il quale è più probabile che sia oggetto di confisca poiché fondamentale nell’imbastire una quantomeno fugace prova di solvibilità.

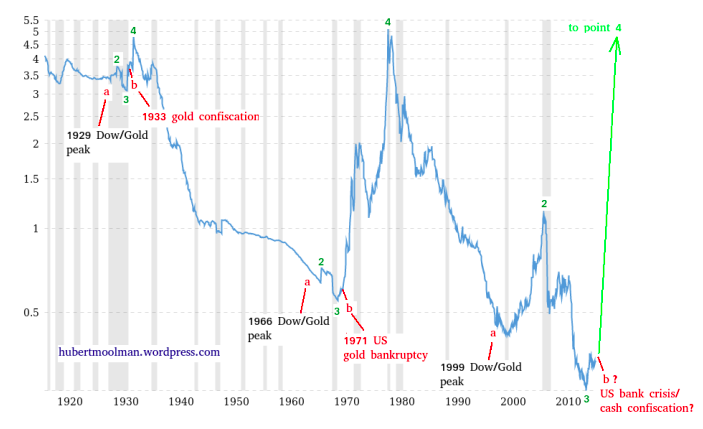

Per avere anche una riprova grafica di quanto detto in precedenza, e cioè di un imminente evento economico particolarmente negativo, analizziamo la seguente chart che rapporta il prezzo dell’oro con la base monetaria statunitense [in altre parole, il prezzo dell’oro all’oncia e la quantità di moneta emessa dalla Federal Reserve in miliardi di dollari] a partire dal 1918.

Sul grafico ho indicato con la lettera (a) i momenti in cui il rapporto Dow/oro ha fatto segnare il suo massimo [quindi azioni ai massimi, oro ai minimi].

Questi picchi nell’azionario si sono verificati tutti dopo un periodo di espansione creditizia che hanno depresso il prezzo dell’oro.

Subito dopo il massimo nel Dow/oro, si è registrata una correzione (2) per poi far scendere il rapporto oro/base monetaria al punto (3) che in ogni pattern si è ripetuto con costanza.

E’ proprio dai punti numero tre che la base monetaria ha cominciato a non mostrarsi più abbastanza forte da espandersi più velocemente del prezzo dell’oro, il quale ha sempre recuperato terreno con uno scatto fulmineo, giungendo ad un picco, rappresentato dal numero 4, in cui il prezzo dell’oro fosse pari a circa cinque volte il valore nominale della base monetaria – in miliardi di dollari – in circolazione.

Nel 1933, subito dopo il punto numero 3, venne emanato l’ordine di confisca, indicato con la lettera b.

Tale ordine fu emanato a causa delle pressioni per soddisfare le obbligazioni auree che le banche avevano assunto.

Roosvelt stesso affermò che:

… [il Gold Reserve Act del 1934 fu necessario] poichè non vi era oro sufficiente per ripagare tutti coloro che detenevano gold obligations [cioè dollari che potevano esser scambiati con dell’oro].”

La funzione di collante che aveva l’oro nel sistema bancario dell’epoca, l’ha tutt’oggi il contante.

Ed ancora, nel 1971, ancora una volta dopo il punto 3, non essendo più in grado di coprire tutti i depositi in dollari detenuti all’estero con una corrispondente quantità di oro, gli Stati Uniti sospesero [terminarono] la convertibilità del dollaro in oro – punto b, agosto 1971 –

Oggi, dopo il minimo secolare attestatosi attorno allo 0,25, il rapporto oro/base monetaria è risalito a 0,34 [considerando il prezzo dell’oro pari a 1346 dollari l’oncia e la base monetaria di poco inferiore ai 4 trilioni di dollari], ed il verificarsi di un punto b nell’immediato futuro sta divenendo statisticamente sempre più rilevante.

Di che tipo di evento stiamo parlando? Il più ovvio sarebbe la svalutazione del dollaro.

Qualsiasi cosa succeda, è sempre più probabile che i prezzi di oro ed argento contro dollaro vadano ad aumentare significativamente nei mesi a venire.

Per comprare oro e argento fisico dai rivenditori più sicuri al mondo ed ai prezzi più bassi sul mercato e per capire come conservarlo nel modo giusto e sottrarti al rischio di confisca, guarda ora il videoseminario che scarichi da questa pagina.

Una risposta

Quello che non condivido degli esperti finanziari, è di considerare la causa della crisi dell’attuale sistema, solo ed esclusivamente per l’aspetto della situazione debitoria, non considerando altre concause che hanno contribuito a scatenarla.

La carenza di risorse energetiche, in parte mitigata con la crisi dell’economia reale e con tecnologie molto “spinte”, quale ad esempio il fracking, è palese. Poi ci sono le cosiddette rinnovabili, in realtà il loro sfruttamento è più o meno dipendente dal petrolio. Secondo alcuni, sono tutti problemi superabili con la tecnologia.

Ebbene a costoro ricordo altri piccoli dettagli: l’elettronica si svilupperà fintanto che certi metalli, alcuni già in esaurimento e non sostituibili con altri, saranno disponibili.

Gli elementi chimici artificiali non sono creabili dall’uomo, tranne casi legati all’uranio.

Alcuni puntano al riciclaggio per risolvere questo problema, ma in realtà ad ogni “passaggio” una parte viene persa. Le terre rare, termine molto chiaro, sono a disposizione in quantità limitate, e sul territorio di pochi paesi, e questo diventerà uno dei principali problemi futuri per l’elettronica (lasciando perdere le questioni ambientali, che a tutti interessano solo a parole, esempio da vedere su youtube il lago Bautou in Cina).

L’altro problema che si presenterà molto presto, è legato ai fosfati per l’agricoltura, indispensabili per lo sfruttamento intensivo odierno, che anche in questo caso, l’uomo non è in grado di produrre. Uno dei principali detentori di riserve è il Marocco, che grazie alla complicità dell’Onu (guarda caso), sfrutta anche quelle del Sahara spagnolo, naturalmente nella totale disinformazione dei media (tanto non importa a nessuno, i supermercati sono stracolmi). Vedremo in futuro i fosfati a quali prezzi arriveranno, presumo diverranno molto più “preziosi” di tante altre cianfrusaglie odierne.

Altra panzana che spesso i media divulgano è affermare, che si tratta di paesi produttori di questo o di quella risorsa naturale, in realtà non le stanno producendo, semmai le estraggono o le trasformano.

E’ per questo che non mi ha mai convinto la teoria secondo la quale, la crisi sia stata provocata dal potere finanziario-globalista, quanto piuttosto dai limiti naturali del pianeta, non controllabili da nessuno, nemmeno dal più potente massone.