Il 9 febbraio abbiamo pubblicato un articolo tratto da uno studio dell’Agenzia McKinsey inerente l’enormita’ dell’ammontare del debito mondiale.

Il 5 marzo invece, abbiamo approfondito l’argomento del debito pubblico implicito, sostenendo che se McKinsey avesse preso in considerazione questi ulteriori dati, le stime sull’ammontare del debito mondiale sarebbero ancora piu’ ingenti; abbiamo anche analizzato la “struttura dei tassi d’interesse” attuale, ovvero quella politica di tassi a zero (ZIRP – Zero Interest Rate Policy) che risulta essere una novita’ (o meglio un'”anomalia”) da 3.000 anni a questa parte.

In questo breve studio – invece di prendere in considerazione i livelli di “debito” – analizzeremo il “livello del tasso di risparmio” della maggiore potenza economica e finanziaria mondiale, gli USA.

L’analisi del “tasso di risparmio” di una nazione e’ un dato fondamentale da tenere in considerazione perche’ la formazione del capitale (inteso come fattori della produzione) e’ funzionale alla crescita nel tempo del tasso di risparmio, sia individuale che collettivo.

Nessuna societa’ che si affida al “mercato” puo’ prosperare nel lungo termine senza la formazione del capitale stesso, ovvero senza la base di partenza che e’ il risparmio.

Investimenti e crescita economica sono possibili solo tramite il risparmio, la sua conservazione nel tempo e il suo corretto impiego nella sfera economica e finanziaria.

Questo principio vale per gli individui, cosi’ come per le collettivita’.

Nonostante gli USA si posizionino al sesto posto nella “palma” del reddito nazionale pro-capite piu’ elevato, quello che colpisce nello studio che affrontiamo e’ il basso livello di risparmio e la sua sperequazione.

Gli americani risparmiano pochissimo, sia per necessita’ (soprattutto per i ceti medio-bassi) sia che per il fatto che consumano molto piu’ di cio’ che producono.

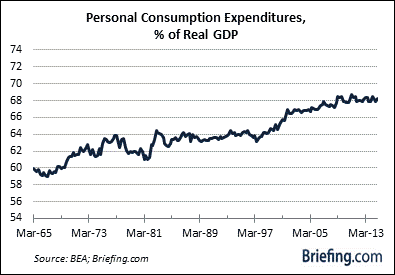

Il PIL statunitense e’ composto per quasi il 70% dalla spesa dei consumatori e non dalla produttivita’ generale.

Se dai un’occhiata al grafico qui sotto, il rapporto tra consumi e PIL attuale e’ al 68,2%, uno dei livelli piu’ alti da 50 anni a questa parte.

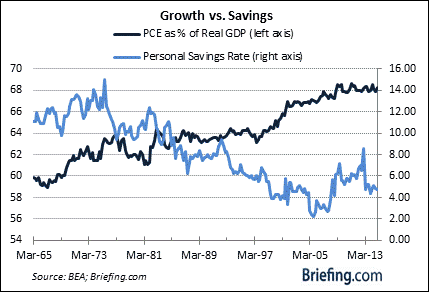

Il tasso di risparmio negli USA e’ in calo dal 1973 (guarda caso il calo inizia proprio due anni dopo che il Presidente Nixon “sgancio'” il dollaro dall’oro, e inizio’ un periodo decennale di erosione inflazionistica, in concomitanza con la ristrutturazione dell’economia americana, da “produttivistica” a “consumistica”); vedi grafico sotto.

Come puoi notare, durante tutti gli anni ’70 del secolo scorso, la percentuale di risparmio tende a calare; il calo si accentua dall’inizio degli anni ’80 del secolo scorso nonostante dal 1982 sia iniziato l'”effetto ricchezza” (wealth effect) creato dal “boom” dell’azionario americano, che invece avrebbe dovuto contribuire alla maturazione di piu’ alti tassi di risparmio.

E’ avvenuto esattamente il contrario. L’americano medio s’indebita continuamente, sia per fattori “culturali” che per necessita’ (a causa di redditi troppo bassi).

Il tasso di risparmio tende a crescere per circa 6 anni – dal 2007 al 2013 – in concomitanza con l’inizio della crisi dei mutui subprime. In questi 6 anni d’incertezza economica e occupazionale l’americano medio ha “risparmiato” in modo piu’ consistente ma solo a causa del clima d’insicurezza creato dalla crisi economica.

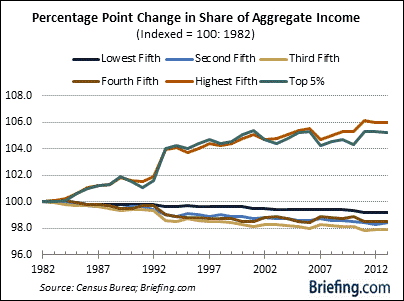

Vi e’ da notare anche una notevole “sperequazione” riguardo il tasso di risparmio: dal 1982 il primo quintile (top 5%) della popolazione piu’ ricca, nonche’ il secondo quintile (highest fifth) ha rilevato quote consistenti di reddito nazionale, quindi il suo tasso di risparmio risulta in crescita mentre la redditivita’ (e il risparmio) dei quintili dei ceti medio bassi risultano in declino (grafico sotto).

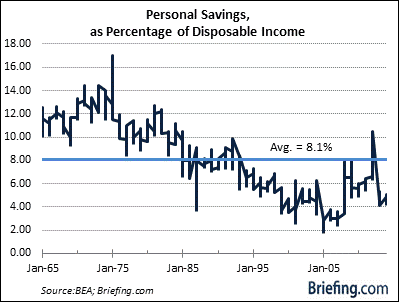

Analizziamo il tasso di risparmio in percentuale del reddito disponibile.

Guarda il grafico sotto: fino al 1975 il tasso di risparmio cresceva in concomitanza con la crescita del reddito disponibile a livello nazionale; poi e’ iniziato un lento ma inesorabile declino, sino a giungere a un miserrimo 1,9% nel 2005.

Ora si attesta al 4,9% ben sotto la media storica a 50 anni (dal 1965 a oggi) dell’8,1%.

[divider]

CONCLUSIONI

Il risultato a cui perviene questo breve studio e’ desolante.

Gli USA, prima potenza economica mondiale, nonostante un alto livello nazionale pro-capite vedono costantemente erodere l’intera base economica dalla reale riduzione del reddito e di conseguenza del tasso di risparmio per i “quintili” medi e bassi della sua popolazione.

In altre parole, i ceti “ricchi” divengono sempre piu’ ricchi, la classe media e quella medio-bassa sprofonda nell’indebitamento cronico e in tassi di risparmio pari a zero.

Il risultato complessivo del “gap” del risparmio sara’ un “gap” degli investimenti (nei trasporti, nella sanita’, nella ricerca e sviluppo, negli aeroporti e porti ecc.), sia pubblici (l’indebitamente pubblico e’ gia’ ora enorme e in irrefrenabile ascesa) che privati.

Senza un adeguato tasso di risparmio e’ impossibile la formazione del capitale e di conseguenza un adeguato tasso d’investimento che promuova sviluppo e progresso economico e sociale.

Gli USA sono un’economia di “consumo” e non un’economia di “produzione”. Gli USA importano piu’ di quanto esportano e producono.

Per ora possono ancora permettersi tassi di risparmio pari a zero e indebitamento cronico, sia pubblico (deficit e debito) che privato (carenza di investimenti infrastrutturali e indebitamento sotto forma di mutui e prestiti per credito al consumo), sia con l’estero (deficit della bilancia commerciale a causa di incessanti volumi di import rispetto all’export).

Ma cosa accadra’, soprattutto alle future generazioni, quando terminera’ il “signoraggio internazionale del dollaro”?