[panel]

L’oro ha aperto la settimana a $ 1.773,00 e a chiuso venerdi a $ 1.772.10. [/panel]

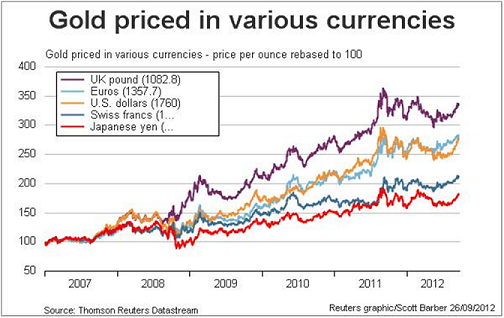

Il metallo giallo continua nella sua corsa graduale di incremento di valore rispetto alle maggiori valute mondiali (grafico sotto), in concomitanza con il fatto che sia le Banche Centrali che Investitori Istituzionali stanno da tempo diversificando i propri portafogli incrementando le riserve di metallo giallo.

Si registra intensa attività di prese di profitto intorno all’area posta a $ 1.790,00.

In India il mercato di oro fisico è risultato particolarmente fiacco nel mese di settembre a causa della debolezze della moneta nazionale, la Rupia Indiana. Si prevedono consumi in aumento dal mese entrante, in concomitanza con la festa di Dawili (festa della luce).

Al COMEX di New York, i futures per consegna a Dicembre sono in lieve calo, a quota $ 1.773.50.

Il metallo giallo venerdì è stato messo sotto pressione da alcune ricoperture sul dollaro americano, in vista del week-end prima del mese di ottobre. Il Dollar Index è lievemente risalito, comprimendo le quotazioni dell’oro intorno ai $ 1.770,00. Supporto a breve posto a $ 1.715,00, resistenza sempre a $1.791,00.

Settimana di nuovi record per l’oro. Il metallo giallo ha sopravanzato i primati raggiunti settimana scorsa contro l’Euro e il Franco Svizzero, raggiungendo la migliore prestazione di sempre rispettivamente contro la valuta europea (Euro 1.380,00 per oncia) e contro la valuta elvetica (Franchi 1.666,00 per oncia).

Con la prossima settimana, entriamo nel mese di ottobre. Ricorsi storici e statistici mostrano che il decimo mese dell’anno è sovente caratterizzato dall’acutizzarsi di crisi finanziarie. Le Borse azionarie globali potrebbero essere colpite da forti ribassi; se ciò si avverasse anche il prezzo dell’oro sarebbe soggetto ad ampie correzioni ribassiste, che comunque non saranno in grado di alterarne le dinamiche fondamentali rialziste.

Nel caso il mese di ottobre, si riproponga nella veste di “mese terribile per le Borse”, in una prospettiva di breve termine (short-term perspective), il metallo giallo potrebbe accusare, contestualmente alla caduta delle Borse, uno schiacciamento verso il basso (squeeze to the downside) fino al supporto di $1.680,00. In prospettiva di lungo termine l’oro mantiene intatta la sua struttura rialzista fondamentale, proiettandosi verso quota $2.000,00 – $2.200,00.

[divider]

Forti tensioni sociali in Spagna e Grecia

Settimana di forti tensioni sociali in Spagna e Grecia.

- In Spagna la folla ha assediato il Parlamento a Madrid per protestare contro le misure di austerità previste per il 2013. La regione spagnola della Catalogna ha chiesto di indire un referendum per chiedere la secessione dal Governo di Madrid.

- in Grecia terzo sciopero generale dall’inizio dell’anno, indetto dai sindacati, per protestare contro i tagli del Governo Samaras.

Tensioni anche sui mercati azionari e sui titoli di stato. Mercoledì, all’asta dei decennali spagnoli, il rendimento ha superato il 6%, per la prima volta in tre settimane. Lo spread verso i Bund tedeschi ha superato i 450 punti base. Anche in Germania l’asta dei decennali non è stata entusiasmante. Il Tesoro ha tentato di emettere 5 milardi di Euro di titoli, ma il rapporto di copertura della domanda (bid-to-cover ratio) è stato assolutamente sotto le attese. Sono stati piazzati solo 3,95 milardi di Euro. E’ la seconda emissione consecutiva con rapporto di copertura della domanda inferiore all’offerta.

L’Agenzia di Rating Egan-Jones ha declassato il merito di credito della Spagna, al rango di “spazzatura” (Junk), portandolo da CC+ a CC, con outlook negativo verso C. Nonostante il varo di una manovra correttiva d’austerità pari a 40 miliardi di Euro, varata dal Governo di Mariano Rajoy, Egan-Jones giustifica il declassamento e l’outlook negativo in merito alla forte recessione che ha portato il rapporto Debito Pubblico/PIL a -1,7%, la disoccupazione oltre il 25%, i debiti delle regioni (Catalogna, Valencia e altre) a oltre 20 miliardi di Euro (al limite dell’insolvenza) e al collasso del sistema bancario iberico (il Consiglio Europeo ha già varato, a fine giugno, un salvataggio di 100 miliardi di Euro), nonchè al continuo deflusso di capitali dal sistema finanziario.

Secondo l’esito di uno “stress-test” eseguito dalla società di consulenza indipendente Oliver Wyman su 14 banche del paese iberico, risulterebbe che il sistema bancario spagnolo ha bisogno di capitale aggiuntivo per 59,3 miliardi di euro per essere in grado di affrontare una situazione di grave difficoltà economica.

Delle 14 banche esaminate, sette hanno necessità di capitale: tra queste Banco Popular ha un deficit di 3,2 miliardi di euro. L’ammanco di capitale per le banche già nazionalizzate è di 49 miliardi.

Questo è l’elenco delle banche nazionalizzate:

- Bankia per 24,7 miliardi

- Catalunya Caixa per 10,8 miliardi

- Novagalicia per 7,2 miliardi

- Banco de Valencia per 3,5 miliardi

- Banco Mare Nostrum per 2,2 miliardi.

In Sud Africa, gli scioperi alle miniere d’oro hanno causato un drastico calo della produzione del metallo giallo: si stima un taglio del 39% della capacità estrattiva. Ricordiamo che il Sud Africa è il terzo paese estrattore di oro al mondo , dopo la Cina e gli Stati Uniti.

La Anglo Gold Ashanti, la terza compagnia aurifera mondiale, ha accusato un calo pari a 20.000 once d’oro in meno estratte; peggio le cose sono andate per la Gold Fields LTD che ha accusato un calo d’estrazione pare a 32.000 once d’oro.

Per quanto riguarda le previsioni sul prezzo dell’oro, questa settiman Geoffrey Kendrick e Saeed Amen, analisti di metalli preziosi per la banca giapponese Nomura, hanno emesso un report interno contentente un prezzo obiettivo (target-price) per il metallo giallo, di circa $ 2.000,00 entro la fine dell’anno.

Kendrick e Amen, nelle loro note, consigliano agli investitori di acquistare durante le correzioni al ribasso (buy on dips) al raggiungimento del supporto posto nell’area a $1.750,00.

[divider]

Le Banche Centrali continuano i loro acquisti di metallo giallo

Il sito istituzionale del Fondo Monetario Internazionale (FMI) riporta che, il Kazakistan ha ampliato in Agosto le proprie riserve in oro per il tredicesimo mese consecutivo raggiungendo la massima quantità mai posseduta dalla nazione Centro-Asiatica.

Lo scorso mese, il Kazakistan ha acquistato 1,4 tonnellate metriche di metallo giallo, portando le riserve ufficiali a 104,4 tonnellate metriche. Sempre lo scorso mese, la Turchia ha acquistato 6,6 tonnellate metriche di oro, arrivando a possedere riserve ufficiali pari a 295,50 tonnellate; l’Ucraina ha aumentato di 1,9 tonnellate le proprie riserve portandole a 34,80.

La Repubblica del Kyrgyzistan, la Mongolia e la Russia, in Agosto hanno incrementato le riserve di 0,1 tonnellata di oro, mentre il Messico le ha ridotte per la stessa quantità; la Repubblica Ceca ha ridotto le riserve di 0,4 tonnellate.

La Corea del Sud in Luglio, ha acquisito 16 tonnellate d’oro, portando le riserve a 70,44 tonnellate, ovvero ha duplicato le proprie riserve nell’arco di un solo anno. La Corea del Sud è una delle nazioni che ha acquistato più oro al mondo nell’anno 2011.

La Banca Centrale del Paraguay è l’ultima banca che sta cominciando a diversificare le proprie riserve in oro. Queste sono passate, nel giro di un breve lasso di tempo, da poche migliaia di once a 8 tonnellate.

La Corea del Nord durante l’ultimo anno ha esportato in Cina due tonnellate di oro. Un ulteriore segnale delle intenzioni della Cina, ovvero di espandere le riserve d’oro della sua People’s Bank.

L’Agenzia Bloomberg riporta che gli investitori (fondi d’investimento) a livello internazionale, posseggono una pari a 2.548,50 tonnellate in lingotti d’oro e prodotti ETF (il massimo da 11 anni a questa parte). Secondo il World Gold Council (WGC) nella prima metà del 2012, Banche Centrali e Governi, a livello mondiale, hanno acquistato 254,20 tonnellate di metallo giallo.

Il WGC prevede che entro fine anno, gli acquisti totali arriveranno a 500 tonnellate metriche.

[divider]

Ray Dalio: “Si certo, possiedo oro”

Ray Dalio, fondatore e Capo-Investimenti presso Bridgewater Association, è considerato uno dei migliori gestori di Hedge Funds di tutti i tempi. La scorsa settimana ha rilasciato un’intervista a Maria Bartiromo e ha dichiarato in pubblico di possedere oro e che non vi sono ragioni plausibili per non possederne.

L’intervista è stata concessa all’associazione privata CFR (Council on Foreign Relations) e fa parte di una serie di conferenze pubbliche che il CFR sta organizzando con i migliori CEO di tutto il mondo.

Durante l’intervista Dalio ha affermato che una depressione potrebbe essere alle porte e che facilmente degenererebbe in forti tensioni sociali. Dalio ha anche dichiarato che l’attuale situazione economica e finanziaria gli ricorda quella dei terribili anni trenta, che si aggravò a tal punto da sfociare nel disfacimento delle democrazie liberali e all’approdo alle dittature totalitarie.

Dalio ha affermato che “l’oro è moneta” e alla domanda di Bartiromo se possedeva oro ha risposto: “si certo, ne possiedo“. Dalio ha continuato così: “Tutti dovrebbero possederlo, non vedo ragioni di non possederne. Si possiedono valute, questo è normale, ed è normale possedere oro “.

“Non sono in grado di dire quanto possederne, e non voglio entrare nel merito di investimenti di carattere personale; ognuno dovrebbe regolarsi in base alle proprie esigenze e in base al bilanciamento del proprio portafoglio. Chi non ne possiede……..non conosce la storia, la storia economica.”

“L’oro è paragonabile al cash, al contante. E’ una forma alternativa di contante. In un portafoglio ben equilibrato bisogna sempre includere l’oro, perchè l’oro è una moneta. Abbiamo l’Euro, il Dollaro, lo Yen….e abbiamo l’oro”. “In una situazione economica e finanziaria come questa, a quale alternativa dobbiamo guardare? Mi sembra che la migliore alternativa sia l’oro”.

L’intervista di Dalio ha suscitato scalpore (con riferimento agli investimenti nel metallo giallo), in quanto lo stesso Manager è sempre stato scettico in merito all’oro.

Il cambio di posizione è significativo, perché palesa che una parte della classe benestante globale – la upper class – (di cui Dalio fa parte e di cui ne amministra i patrimoni) sta destinando parte dei propri possedimenti all’investimento nel metallo giallo.

Nell’intervista, Dalio ha anche accennato alle condizioni di scarsità d’ offerta mondiale di oro, rispetto alla domanda, la quale determinerà necessariamente un trend rialzista sul metallo prezioso.

Puoi ascoltare direttamente l’intervista di Maria Bartiromo a Ray Dalio, cliccando su questo link.

4 risposte

Ciao, Barometro settimanale dell’oro in pdf sempre.

Grazie!!

Salve e un saluto a tutti, oggi sfogliando on line il giornale wall street italia ho trovato questo articolo, a mio avviso molto interessante:

“New York – Ventitré milioni di tonnellate pari a 1,3 trilioni di dollari. A tanto ammonta la quantità di oro complessiva presente in teoria nei forzieri delle banche centrali di Stati Uniti, Gran Bretagna, Giappone, Svizzera, Eurozona e Fmi. Ma oltre a questo dato, ben poco si sa a proposito di questa montagna di oro.

Dopo un periodo di relativo disinteresse nei confronti del metallo prezioso, dal 2009, ovvero da quando le quotazioni hanno sfondato i mille dollari per oncia, le banche centrali sono diventate acquirenti netti. E da allora non hanno più smesso di fare incetta del metallo giallo. A fare la parte del leone sono state Russia, Turchia, Kazakhstan, Ucraina e le Filippine.

Si pensi che negli ultimi dodici anni, la domanda di oro annuale si è attestata ad una media annua di 2.268 tonnellate. Una richiesta che, a stento, viene coperta dall’offerta. E come avviene anche nei mercati finanziari, se c’e’ chi compra, ci deve per forza essere qualcuno che vende.

Secondo le stime di CMP Group, uno degli istituti più accreditati nelle statistiche sul mercato dell’oro, quest’anno l’offerta di oro si attesterà intorno alle 3.700 tonnellate, di cui 2,687 tonnellate provenienti da attività di estrazione e il resto dal “riciclo” (soprattutto vecchia gioielleria).

L’analisi sui depositi di lingotti delle banche centrali ci mostra che queste hanno offerto grandi quantita’ di oro, senza doverlo pero’ comunicare in via formale. Le banche del mondo occidentale, infatti, quando eseguono transazioni reversibili delle loro riserve di lingotti, non sono tenute a comunicare le somme precise di oro che se ne va e che rimane nelle loro casseforti.

Le transazioni non hanno dunque un effetto concreto sui depositi in oro che le banche centrali devono comunicare di avere, indipendentemente dal tipo di operazione effettuata (contratti swap, pronti contro termine, prestiti, depositi). Ne consegue che un’ingente fetta delle 23 mila tonnellate di riserve di oro delle banche centrali non e’ altro che una voce nel documento di bilancio assolutamente non supportata da prove tangibili.

Visti i tanti prestiti concessi alle controparti che fanno affari con loro, non e’ da folli sostenere che le banche centrali non saranno mai in grado di riavere l’oro indietro, almeno non fisicamente, in particolare se si dovesse venire a scoprire che l’oro ha lasciato, non solo la banca centrale, ma anche la nazione da cui proveniva.

E chissa’ quanto oro e’ stato “reipotecato” nel processo dal sistema degli istituti centrali, dal momento che le banche sono cosi’ riluttanti a divulgare i dettagli piu’ importanti sulle loro riserve, rifiutandosi di fatto, di fare luce sui tanti accordi di “swap” e di prestito a cui partecipano.

Se fosse condotta un’indagine seria delle riserve reali di oro delle banche centrali occidentali, come ha proposto di fare con la Federal Reserve il deputato del partito libertariano ed ex candidato alle primarie Repubblicane Ron Paul, sarebbero rivelati gli altarini, che avrebbero un impatto esplosivo sui prezzi del metallo prezioso.

Cosa ne pensate?

UN saluto a Tutti.

Ciao Alessandro, sarà proprio l’argomento di approfondimento di un nostro prossimo articolo che è già in preparazione da qualche giorno. Presto potrai leggerlo su questo sito.

Grazie Rick, aspetto di leggere quindi il vs. approfondimento. A presto.