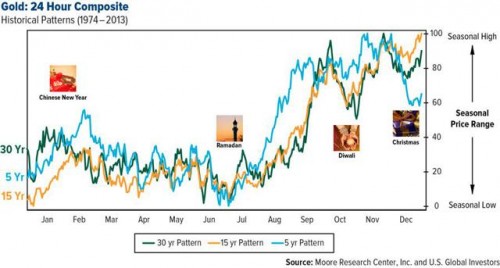

A due sessioni di trading dalla fine di giugno le quotazioni dell’oro stanno riflettendo fedelmente le tendenze stagionali da oltre 30 anni a questa parte.

Come abbiamo piu’ volte evidenziato, i trends delle quotazioni del metallo giallo languono nel mese di giugno: il sesto mese dell’anno risulta essere il piu’ vantaggioso per chi intenda accumulare oro durante le fasi cicliche ribassiste.

Il mese di giugno e le prime due decadi di luglio risultano essere periodi ribassisti, nel 93% dei casi in piu’ di 30 anni di rilevazioni delle quotazioni dell’oro: dall’ultima decade di luglio fino al termine dell’estate, invece, le quotazioni dell’oro tendono a risollevarsi (sia in vista della stagione dei matrimoni che della festivita’ di Diwali – la Festa delle Luci – in India).

Il grafico sotto conferma le tendenze cicliche stagionali dell’oro rafforzate dall’andamento del sesto mese dell’anno 2015.

Secondo uno studio di Bank Of America Merrill Lynch che ha preso in considerazione le quotazioni dell’oro dal 2001 al 2014 nel periodo compreso tra la seconda meta’ dell’estate e meta’ autunno, il metallo giallo ha guadagnato una media del 14,9% rispetto alla prima meta’ dell’estate – fine della primavera.

I prezzi dell’oro, dell’argento e delle azioni minerarie correlate a questo settore, sono soggetti a una molteplicita’ di complessi fattori, di natura monetaria, politica, geopolitica ed economica: nel breve termine le oscillazioni di prezzo possono essere violente sia al rialzo che al ribasso influenzate come dicevamo sopra, da eventi geopolitici e da manovre monetarie restrittive o espansive, del tutto imprevedibili.

Comunque, se nel breve termine le quotazioni dell’oro non possono essere anticipate, a mio avviso, e’ fondamentale, per chi investe in oro, tenere sempre conto della stagionalita’ dei prezzi, che, tende a ripetersi ciclicamente (anche se, come dicevamo sopra, si possono riscontrare delle deviazioni standard, che pero’ non modificano nel lungo termine, la ciclicita’ dei prezzi, a ulteriore riconferma della validita’ della teoria ciclica del tempo).

[divider]

USA: VERSO IL QE4?

Approfondiamo, invece, nei limiti di questa rubrica, l’analisi di medio-termine dell’andamento del mercato dell’oro, correlato con l’andamento dell’economia reale e alla luce delle attuali e future politiche monetarie.

La FED, tramite la sua politica di annunci (Forward Guidance) verso il mercato, potrebbe essere intenzionata ad alzare i tassi di sconto a settembre (ma finora ha sempre rinviato la decisione).

I media irrobustiscono la propaganda della FED sostenendo che in USA la ripresa economica, nonostante non sia incoraggiante (in realta’ gli Stati Uniti si avviano verso la contrazione economica), abbia creato posti di lavoro e il tasso di disoccupazione reale sia contenuto (al 5,5%, livello attuale).

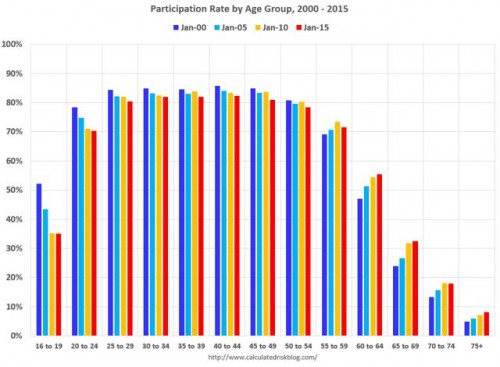

Anche se questo tasso di disoccupazione puo’ sembrare lieve, uno dei motivi del contenimento della percentuale di disoccupati e’ dato dalla bassa partecipazione della popolazione, attiva nel mondo del lavoro (al 62%, livello attuale).

Prova a esaminare il grafico qui sotto, che prende in considerazione il tasso di partecipazione al lavoro, in USA, per gruppi di eta’.

Come puoi notare, il tasso di partecipazione al lavoro, dal 2000 al 2015, e’ in forte calo per la fascia d’eta’ compresa tra i 16 ai 54 anni; solo la fascia d’eta’ compresa tra i 55 e i 75 anni, vede incrementare il tasso di partecipazione al lavoro.

Non solo il tasso di partecipazione al lavoro, in USA, e’ in calo, ma la qualita’ dei posti di lavoro creati e’ assai bassa.

La maggior parte di questi posti di lavoro sono a bassa retribuzione o part-time; sono in crescita posti di lavoro nei fast food o nei centri commerciali.

Se la FED, dovesse procedere con un rialzo dei tassi d’interesse, l’indice della partecipazione al lavoro calerebbe ulteriormente; il mercato toro del settore azionario (7 anni di rialzi) sprofonderebbe al ribasso rovinosamente.

Il mercato toro sull’azionario USA e’ stato alimentato, non dalla presunta “ripresa dell’economia reale”, ma dai tassi di interesse mantenuti artificialmente bassi dalla FED.

Le aziende quotate non hanno utilizzato la leva dei bassi tassi d’interesse per effettuare investimenti a lungo termine e assunzioni: hanno invece provveduto a indebitarsi per riacquistare (buyback) ben 2 trilioni di dollari in azioni proprie.

Se la FED alzasse i tassi d’interesse il debito societario esploderebbe; cesserebbero immediatamente i programmi di riacquisto di azioni proprie e le aziende sarebbero invece, costrette a emettere nuove azioni, sul mercato, per fare cassa.

Di conseguenza gli utlili societari diminuirebbero sia per l’alto costo dell’indebitamento precedentemente contratto sia per remunerare dividendi tramite un maggior numero di azioni circolanti.

E’ vero la FED potrebbe comunque rialzare i tassi per dare prova di “indipendenza” e “neutralita’” nei confronti degli operatori di mercato; ma questo sarebbe un gesto simbolico che getterebbe i semi della depressione economica in USA.

Il mercato azionario potrebbe crollare cosi’ come quello obbligazionario; la FED sarebbe a quel punto, costretta a varare immediatamente una manovra espansiva, il QE4, per indebolire il dollaro e tentare di riavviare l’economia reale, tramite il sostegno all’export.

C’e’ un’altra ragione che mi fa propendere per il varo del QE4 da parte della FED.

Oggi gli USA sono una delle nazioni piu’ indebitate al mondo (per debito pubblico debito privato e deficit della bilancia commerciale estera) e non puo’ permettersi un rialzo dei tassi d’interesse, che aggraverebbe il servizio del debito.

Questo non significa che in futuro in tassi non saliranno piu’: quando pero’, tenderanno a salire, la FED, avra’ perso il controllo della situazione e del mercato, e i livelli di debito diverranno ingestibili con conseguente ondata inflazionistica.

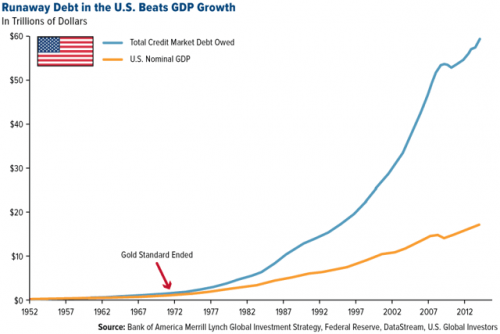

44 anni fa, quando gli USA abbandonarono il Gold Exchange Standard, il debito del Governo Federale ammontava a 399 miliardi di dollari.

Oggi, ammonta a 18.000 miliardi di dollari, un aumento del 4.411%!!!

Dai un’occhiata la grafico qui sotto, che prende in considerazione il debito pubblico, il debito privato e il PIL in USA.

Dal 1971, l’abbandono del Gold Exchange Standard ha creato le premesse per un rialzo del PIL, ma, per converso, il debito (pubblico e privato) e’ letteralmente esploso: i livelli di debito attuali, sono circa 6 volte il PIL, mentre in regime di Gold Standard, il debito pubblico e privato era tenuto sotto controllo e viaggiava in parallelo al crescere del PIL (dal 1963 in avanti, invece, il debito inizia a sorpassare la crescita del PIL, a causa delle enormi spese per la Guerra del Vietnam).

Quando la FED sara’ costretta a varare il QE4 (io prevedo la sua inaugurazione questo autunno), il petrolio e le commodities in generale vireranno al rialzo, il dollaro deviera’ al ribasso; ma il settore che beneficera’ maggiormente dalla debolezza del dollaro, sara’ quello dei metalli preziosi, oro e argento.

[divider]

LA CINA PREVEDE DI FISSARE IL PREZZO DELL’ORO IN YUAN!

La Cina punta a determinare il prezzo dell’oro in Yuan, come avevamo esattamente previsto tempo fa.

Si tratta, tuttora, di un primo, notevole tentativo, da parte dello Shangai Gold Exchange (SGE), di influenzare le quotazioni del metallo giallo: la Cina, e’ il piu’ grande estrattore al mondo di oro nonche’ il maggior fruitore dello stesso.

Shen Gang, Vice Presidente dello SGE, ha dichiarato al Bullion Market Forum della LBNA, giovedi 25 giugno, che “prevediamo l’introduzione di un ‘fixing’ dell’oro in Renminbi, forse entro la fine del 2015”.

Shen non ha fornito ulteriori dettagli, ma fonti vicine allo SGE riferiscono che, in seguito alla dichiarazione di Shen, la Banca Centrale Cinese, dovrebbe approvare la proposta del Vice Presidente dello SGE.

In effetti, Pan Gongsheng, Vice Governatore della Banca Centrale Cinese (PBOC), ha dichiarato che, la PBOC stessa continuera’ a sostenere la crescita del mercato dell’oro in Cina, nonche’ la sua internazionalizzazione come mercato di riferimento mondiale per il metallo giallo.

Data la crescente importanza della Cina, sia come potenza economica che, nello specifico, nel mercato globale dell’oro il Paese del Dragone ritiene suo diritto iniziare a influenzare i prezzi del mercato del metallo prezioso, determinandone direttamente le quotazioni in Renminbi.

Siamo solo all’inizio di un processo che prevede tempi lunghi; ma questi potrebbero anche restrigersi, perche’ se il fixing dell’oro in Renmimbi entrera’ in vigore a fine anno, la Cina, all’interno del proprio mercato aurifero, potrebbe forzare gli acquirenti interni, nonche’ acquirenti stranieri, ad acquistare oro pagandolo direttamente in Yuan, rendendo il “fixing” di Londra, meno rilevante a livello di determinazione dei prezzi di riferimento del metallo giallo.

Ti ricordo che la Bank of China, e’ riuscita a entrare nel santuario del fixing dell’oro a Londra; sia la Bank of China che la Commercial Bank of China LTD, potrebbero essere le prime due banche designate dallo SGE, per il fixing dell’oro in Renminbi, anche se, ci si attende che, dopo l’approvazione del fixing da parte della PBOC, ben 15 saranno le banche cinesi designate a determinare il prezzo del metallo giallo nella valuta cinese.

Comunque, come dicevamo nella premessa, questo processo e’ solo agli inizi; si tratta di un “work in progress”.

Il successo dell’iniziativa dello SGE, dipendera’, soprattutto, dal coinvolgimento in questo progetto, da parte di grandi istituzioni finanziarie mondiali, anche se le stesse, per ora, si sono dimostrate riluttanti nel parteciparvi.

Nel mese di aprile, tuttavia, alcune grandi banche a carattere globale, avevano preso parte a dei tests, effettuati contestualmente con banche cinesi, per la determinazione del prezzo dell’oro in Renmimbi.

La volonta’ di determinare le quotazioni dell’oro in Yuan deve essere interpretato come un primo grande tentativo, da parte dello SGE, di incrementare la sua influenza nel mercato mondiale dell’oro.