Ennesima settimana di quotazioni “laterali” (sideway trading) per il metallo giallo: nonostante il declino dal “top” a $100,00 delle quotazioni del Dollar Index (a cui e’ inversamente correlato) e nonostante recenti “pullbacks” sui mercati azionari planetari, l’oro non e’ riuscito a fuoriuscire dal canale compreso tra i $1.175,00 e $1.200,00.

Il metallo giallo continua la prosecuzione di un trend di 5 mesi, con prezzi compresi tra supporti posti in area $1.150,00 – $1.160,00 e le resistenze poste in area $1.200,00 – $1.240,00 e $1.300,00 (grafico sotto).

Sebbene il rapporto valutario EUR/USD sia favorevole alla valuta dell’Eurozona nei confronti del biglietto verde, non stiamo invece assistendo a una rivalutazione dell’oro rispetto al dollaro americano.

Nei manuali di analisi tecnica, all’indebolimento del biglietto verde fa riscontro una lievitazione dell’oro (rapporto di correlazione inversa); a un indebolimento del dollaro, si riscontra un rincaro dell’Euro, ovvero del vecchio Marco Tedesco; fino al 2000, esisteva un rapporto di correlazione tra Dollaro e Marco Tedesco, di cui l’Euro ne ha preso il posto.

Il Dollar Index e’ calcolato come media ponderata, in percentuale del 57,6% dall’EURO.

Per quali motivi, allora, nonostante i fattori sopra elencati, l’oro continua a “ristagnare” in un ristretto canale di oscillazione, se quotato in dollari americani?

Avanzo un’ipotesi; anche se da convalidare e monitorare.

All’indebolimento del dollaro americano, NON fa riscontro, contestuale, un rialzo delle quotazioni dello Yen Giapponese (che “pesa” per il 13,6% all’interno del Dollar Index).

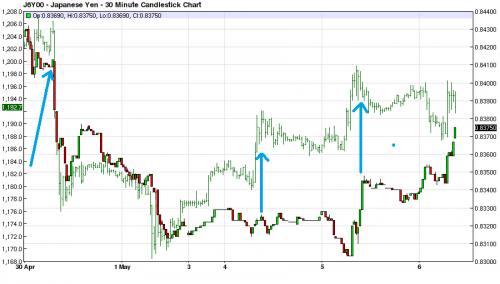

Monitorando l’andamento del cambio JPYUSD, ho riscontrato un’alta correlazione tra i trends di queste due valute e le quotazioni dell’oro contro dollaro americano (grafico sotto; sulla sinistra le quotazioni GOLD/USD e sulla destra JPYUSD).

Come puoi notare, riscontriamo un “contenimento” del cambio JPYUSD, nonostante la debolezza del dollaro americano, lo yen giapponese non riesce a sfondare quota 0,8440.

E’ probabile che la Banca del Giappone, stia intervenendo sui mercati per “tamponare” un eccessivo rialzo dello Yen nei confronti del dollaro americano (per ora e’ una mia ipotesi).

Degno di nota e’ il fattore di correlazione tra le quotazioni GOLD/USD e JPYUSD; il freno alla lievitazione dello Yen, costituisce un freno anche alle quotazioni dell’oro espresso in dollari americani.

Segnalo che, durante la settimana di trading, si sono riscontrati i primi segnali di un rialzo nei tassi d’interesse (con relativo ribasso delle quotazioni), dei Bund decennali tedeschi nonche’ del titolo decennale statunitense.

Avremo modo di monitorare, nelle prossime settimane, se questo rialzo dei tassi nei decennali statali USA e tedeschi (in correlazione al calo del Dollar Index), sia l’incipiente inizio di una prossima fase inflazionistica e di caos valutario, come avevo anticipato.

Non sono in grado di dirti se questo e’ un movimento di breve termine (forse causato dal rialzo dei prezzi del greggio a causa della crisi tra Arabia e Yemen e al crollo estrattivo del greggio in Libia) o se effettivamente sia l’inizio di un trend inflazionistico di lungo termine che ho individuato mesi or sono.

In ogni caso, un rialzo dei tassi nei titoli di stato USA e della Germania e un contestuale ribasso del dollar index, sono tutti fattori che, se confermati, dovrebbero indicarci una prossima fase inflazionistica che potrebbe costituire un’iniziale fase toro sia per oro che argento.

[divider]

CHI HA INTERESSE A TENERE SOTTO “CONTROLLO” I PREZZI DEL RAME E DELL’ARGENTO?

Siamo stati educati a credere in modo fiducioso che esiste il “libero mercato”, che i prezzi di qualsivoglia attivo finanziario o merce, siano determinati dalla legge del “mercato” (ovvero dalla legge della libera espressione della domanda e dell’offerta).

Per la gran parte del tempo questo viene snaturato.

Gli operatori organizzati, le grandi banche e i governi, tendono a snaturare, con vari artifizi, i valori di qualsivoglia asset.

La bolla immobiliare che ha determinato la crisi dei mutui subprime, cosi’ come le bolle sui mercati azionari e obbligazionari sono tutte “facce della stessa medaglia”, ovvero frutto di manipolazioni di mercati (tramite artificiosi ribassi dei tassi, concessioni di mutui a mutuatari di cui si puo’ prevedere la futura insolvenza, espansioni monetarie realizzate per creare “effetto ricchezza” e posticipare eventuali defaults dei sistemi pubblici).

Detto questo, ecco la notizia positiva:

Non e’ possibile distorcere all’infinito i valori di un asset o piu’ assets finanziari, ne’ stravolgere indefinitamente il mercato; neppure tramite la manipolazione piu’ violenta e arbitraria, quelle effettuate dai pianificatori delle Banche Centrali.

Ricordati: la pianificazione, ogni pianificazione economica e’ destinata a fallire. Prima o dopo il libero mercato torna a suonare la carica e a darle sul muso ad OGNI forma di manipolazione.

Alla fine dei giochi, vince sempre l’espressione naturale della legge della domanda e dell’offerta.

Quest’ultima puo’ essere deformata per lunghi periodi temporali, ma poi, inevitabilmente, prende sempre il sopravvento, in modo furioso e brutale, verso ogni tentativo di alterazione della stessa, ristabilendo l’equilibrio dei prezzi tra i vari attivi e merci quotate sul mercato.

Quanto piu’ è lunga l’alterazione fittizia dei prezzi, tanto piu’ drastico sara’ il riequlibrio.

Vedi il caso del “fissaggio” (peg) arbitrario del valore del franco svizzero nei confronti dell’Euro.

Come asserivo il 17 gennaio a proposito dell’episodio della “difesa” artificiale del cambio Franco Svizzero/Euro da parte della Banca Centrale Elvetica, “Nessuna istituzione, dico nessuna, e’ e sara’ in grado di “fissare” (peg) rapporti di valore a tempo indeterminato, all’interno della sfera finanziaria ed economica: nessuna “costrizione” o “fissazione” artificiale di valore tra assets, e’ in grado di resistere per sempre alla pressione della realta’ (ovvero della legge del libero mercato, del libero esplicarsi della legge della domanda e dell’offerta).”

Torniamo all’analisi dei mercati attuali.

Bello l’articolo di Alasdair McLeod, di Goldmoney. Te lo sintetizzo.

Prendiamo l’esempio del consumo di rame.

Il maggior fruitore di rame, a uso industriale, al mondo, e’ la Cina.

La Cina acquista rame soprattutto dallo Zambia, sulla base dei prezzi fissati a Londra.

La Cina non ha alcuna possibilita’ di influire sui prezzi del rame a Londra; ma, puo’ avere la possibilita’ di vendere rame sui mercati a termine (futures), chiudendo prima della consegna i contratti, alimentando artificialmente l’offerta e speculando al ribasso sul prezzo del rame fisico.

Lo stesso concetto si puo’ estendere al mercato dell’argento.

La Cina ne e’ il maggior fruitore mondiale: possiede le piu’ importanti raffinerie al mondo (tutte governative); la Cina utilizza l’argento soprattutto per la costruzione di moduli fotovoltaici (celle solari) e per implementare le proprie riserve strategiche, sia per uso industriale che, forse, per futuro utilizzo in campo monetario.

E’ interesse del Governo Cinese, per ora, di “abbattere” il prezzo dell’argento, proprio come le bullion banks hanno interesse ad “abbattere” il prezzo dei metalli preziosi monetari, per altre ragioni di natura politica e monetaria.

Ma, la questione del contenimento dei prezzi di rame e argento, trova e trovera’ un serio ostacolo, quando, sui rispettivi mercati cartacei a termine (futures), gli acquirenti (ovvero la domanda), richiederanno tassativamente la consegna dei relativi sottostanti, ovvero la consegna di rame e argento fisico.

E’ un episodio gia’ accaduto.

Nei 30 mesi successivi a ottobre 2008 ad aprile 2011, il prezzo dell’argento decollo’ dai $9,00 per oncia a quasi $50,00, a causa del fatto che, gli acquirenti di argento fisico sul mercato cartaceo pretesero la consegna del sottostante fisico dalle relative controparti venditrici (sui mercati a termine, quando la parte acquirente esige la consegna del sottostante, la parte venditrice e’ obbligata ad adempiere quanto contrattualmente previsto, quindi non puo’ chiudere il contratto prima della consegna).

E’ esattamente quello che secondo me succedera’ nel prossimo futuro.

Per i motivi piu’ disparati che qui non possiamo prevedere, in futuro, chiederanno la consegna fisica dell’argento oggetto dei contratti a termine.

La legge della domanda e dell’offerta, in quel momento, prendera’ il sopravvento su ogni tipo di deformazione e manipolazione del mercato.

E quel giorno, il prezzo dell’argento, rispecchiera’ i veri fondamentali di questo mercato.

4 risposte

Norman Franz nel suo libro “Oro e patrimonio nel nuovo millennio” sostiene che “L’oro è la moneta dei re, l’argento è la moneta degli uomini d’onore, il baratto la moneta dei piccoli contadini, il debito la moneta degli schiavi”.

La legge della domanda e dell’offerta avrà la meglio solo alla fine, in un piccolo lasso temporale che permetterà l’incremento maggiore del prezzo del silver, dopo che ovviamente si sarà innescato uno o più dei vari detonatori. Lo stesso si ebbe anche negli anni ottanta, quando il prezzo lievitò in un solo anno tra il 1979 e il 1980, riducendo il rapporto ad 1:20, grazie alla massa che come ben sappiamo è sempre l’ultima a catapultarsi negli investimenti.

Buonasera purtroppo e propio cosi’ oro e argento sono metalli da super potenti vedi putin nel 2014 19 tonnellate se non erro come mai stanno facendo questi acquisti a prezzi super scontati tra un po’ arrivera’ qualche ebreo chiedera’ fisicamente il metallo giallo e il prezzo volera’ alle stelle

Ciao Rick, ho letto un articolo in inglese in cui si afferma che la domanda di oro rispetto a quella di silver, dal 2014, è diminuita a favore di quest’ultima, spinta sicuramente, si afferma, sia dalla JP Morgan che ne ha fatto abbassare i prezzi e ne tiene le redini per svincolarli a suo piacimento quando lo riterrà più opportuno, sia dalle richieste incessanti di tale metallo da parte dell’India. Inoltre nel 2014 sono state vendute oltre 70 milioni di once di monete in silver di cui 44 milioni di aquile e il restante della zecca canadese.

Mentre l’interesse per l’oro sembra stia diminuendo, almeno considerando le stime del 2014 rispetto al 2013, nonostante tra l’altro i prezzi siano di molto diminuiti, l’interesse per il silver invece sta aumentando a livelli esorbitanti, anche se sarà un problema quando le varie aziende industriali dovranno affrontare prezzi superiori ai 150 usd/ot. Fonte: The Wealth Watchman.

Ciao Andrea,

leggi il nuovo barometro, ci sono importanti sviluppi in entrambi i mercati.

ciao

Riccardo Gaiolini

Analyst & Research